|

||||

|

|

Глава 4 Структура рынков

Нередко я узнаю что-то важное из некой области, когда меньше всего этого ожидаю. Иногда это происходит, когда я занимаюсь чем-то совершенно посторонним, например играю в шахматы. Одним из самых ярких воспоминаний из «черепашьих» времен, особенно первого года, каждый торговый день которого я проводил в комнате с другими одиннадцатью «черепашками», было мое удивление по поводу того, как много умных и разносторонних людей окружает меня. Каждый из нас был по-настоящему выдающимся специалистом в одной или двух сферах. Один из «черепашек», Майк Кавалло, был прекрасным шахматистом. Он играл так здорово, что легко побеждал меня, даже не глядя на доску. Я ни в коем разе не был экспертом, но считал себя приличным игроком. Тот факт, что кто-то мог победить меня, играя в уме, вызывал во мне глубочайшее уважение. Я удивлялся, как он с такой легкостью обыгрывал меня и отслеживал фигуры на доске без особых усилий. Я всегда держу в уме целый ряд областей, в которых мне хочется разобраться глубже. Список меняется, когда я достигаю определенного уровня компетенции в одной из них и нахожу новые сферы интерёса. В этом списке были пилотирование самолета и затяжные прыжки с парашютом, до сих пор значится управление вертолетом. Кавалло заставил меня добавить в список и шахматы. На протяжении последних 10 лет меня подстегивает совершенствоваться в шахматах в том числе один уличный шахматист из Нового Орлеана, который играет прямо у дороги между выставочным центром и Французским кварталом. Каждые несколько лет по окончании конференции в Новом Орлеане я заезжаю к этому парню. Вечером он сидит на тротуаре и предлагает любому сыграть с ним на $20. Сколько раз я там был, всегда играл с ним. И до сих пор всегда проигрывал. Моя цель — научиться играть так, чтобы в конце концов победить его. Я постепенно прогрессирую и уже играю с ним почти на равных. Последний раз я обыграл его в защите и победил бы, если бы не допустил одну наивную ошибку. Передвигаясь по стране и миру, я продолжаю учиться играть в шахматы. Я снова и снова возвращаюсь к самым азам и каждый раз узнаю что-то новое. Сейчас мое мастерство возросло до такой степени, что иногда я побеждаю президента шахматного клуба Виргинских островов, членом которого являюсь. С годами практики я наконец научился прилично играть в шахматы и понял, как Кавалло удавалось мастерски обыграть меня, даже не глядя на доску. Главное — построение игры: сочетание фигур и позиций, причинная последовательность событий, признаки силы и слабости, терпение, важность наносить удар только тогда, когда вы действительно обладаете преимуществом, необходимость одновременно обороняться и наступать. У рынков тоже есть свое построение. Как и хороший шахматист, искусный трейдер не должен просто заключать отдельные сделки. Сделки нужно совершать в контексте собственной стратегии и ситуации на рынках. На одних рынках необходима крепкая оборона, на других — терпение, на третьих — энергичная настойчивость.

Я всегда играл в шахматы интуитивно. Даже на заре своей шахматной карьеры я мог видеть ловкие ходы, находить комбинации, позволяющие выйти из сложных позиций, часто беспощадно пользовался просчетами соперника. Но я не чувствовал, как обернуть шансы в свою пользу, как пользоваться слабостью соперника, когда признаки этой слабости едва видны, и как оказывать давление на оппонента, чтобы заставить его ошибаться. Одной интуиции явно не хватало. Мне нужно было понять структуру игры, чтобы совершать ходы в контексте собственной стратегии. Повторяющаяся динамика ценЧтобы стать хорошим трейдером, одной интуиции недостаточно. Вам также необходимо сформировавшееся понимание структуры рынков или, как сказал Эйнштейн, «ощущение порядка, лежащего в основе явления». Для этого нужно задействовать мозг целиком — аналитическое левое полушарие и интуитивное правое. В интервью Академии достижений в 1991 году Джонас Салк подчеркнул роль обоих полушарий: «Одного разума недостаточно. Интуицию может усовершенствовать интеллект, но интеллект сам по себе, без интуиции, ведет неверным путем. Оба они необходимы. Я обычно делаю так: если интуиция мне подсказывает что-то, я посылаю информацию в отдел интеллекта. Затем, получив подтверждение, отсылаю ее обратно в отдел интуиции, чтобы убедиться, что она по-прежнему релевантна». Для проверки интуитивных догадок нужно, чтобы левое полушарие предоставляло нам надлежащую структуру и необходимые точки отсчета. В трейдинге основой такой структуры выступает повторяющаяся динамика цен, которая является следствием взаимовлияния участников рынка. Люди, в том числе трейдеры и инвесторы, одинаково реагируют в схожих ситуациях, и их поведение предсказуемо. Когда большие группы людей собраны на рынке, такое повторяющееся поведение проявляется в периодических движениях рыночных цен. Повторяющееся движение рыночных цен — источник всей торговой прибыли, поскольку оно дает трейдеру возможность укрепить свои преимущества в трейдинге за счет небольшого статистического перевеса над случайным поведением. Например, если вы способны определить статистически значимую динамику цен на рынке (допустим, выявить ситуацию, в которой есть равная вероятность того, что в ближайшие несколько дней стоимость неких акций опустится на $0,5 или поднимется на $1), можете смело покупать эти акции и со временем заработать. Каждый раз, входя в позицию, вы имеете шансы 50/50 потерять $0,5 или выиграть $1 на акцию. Прибыль от небольшого перевеса при большом количестве повторяемых сделок быстро растет. Определить такие повторения нелегко, иначе зарабатывать деньги в трейдинге было бы детской игрой. Искусные трейдеры понимают важность этого навыка и сочетают интуицию правого полушария и интеллект левого, чтобы определить модели повторяющегося поведения рынка и извлечь из них выгоду. В предыдущей главе были приведены научные названия некоторых когнитивных предубеждений и вкратце описано, как они влияют на трейдинг. Здесь я хочу углубиться в психологию трейдинга и рассмотреть психологические основания пяти понятий, которые лежат в основе структуры трейдинга: цена, импульс, циклы, поддержка и сопротивление, эйфория и отчаяние. Прежде чем научиться правильно определять повторяющиеся явления, которые сигнализируют о перевесе, вы должны понять основы структуры рынка. Некоторым читателям это покажется чересчур простым, но имейте терпение. Помните, я научился прилично играть в шахматы лишь после того, как мужественно перенес немало поражений и не один год снова и снова возвращался к основам, с которыми, по моему убеждению, и так был знаком. Что значит ценаВ любой момент времени цена представляет собой точку равновесия между рыночным спросом и предложением. Она также отражает внешнее психологическое давление. Рынок в целом состоит из покупателей, которые хотят приобретать по более низким ценам, и продавцов, желающих реализовывать по более высоким. На упорядоченных рынках наподобие торговой площадки NASDAQ цены формируются непосредственно индивидуальными участниками рынка, размещающими биржевые приказы. Покупатель может разместить приказ на приобретение 100 акций Google (GOOG) по цене $400 и ниже. Продавец может заявить о желании продать это количество акций по $420. Если бы эти трейдеры были единственными продавцами и покупателями, их приказы составляли бы предлагаемую (бид) и запрашиваемую (аск) цены. Бид — это самая высокая цена, которую готов платить покупатель, аск — самая низкая, на которую согласен продавец. В любой момент времени свой бид и аск существуют на каждом рынке. (Вообще, в реальных условиях разница между бидом и аском, спред, очень мала — не $20, а скорее один цент за ликвидную акцию уровня Google. Я использую большие спреды, чтобы было проще понять и усвоить саму идею.)

Если покупатель сильно стремится приобрести нужные ему ценные бумаги, это отразится на его заказе и он либо разместит приказ выше рынка, либо согласится на текущую запрашиваемую цену. В этом случае продавец, создавший предложение, выигрывает и выполняет свой приказ. Он продает 100 акций по $420, то есть по запрашиваемой цене. Если покупатель и продавец готовы торговать по одной цене, происходит сделка. Ценой этой сделки будет та, которую система сочла последней. В примере с GOOG покупатель с помощью рыночного приказа в конце концов заплатит $420 и продавец получит за свои акции именно столько. Покупатель капитулирует, используя рыночный приказ, и в итоге платит более высокую цену — $420. Бывает так, что бид и аск остаются неизменными, пока цена скачет вверх и вниз между ними. Сделка, совершенная по цене аска, означает, что сдался хотя бы один покупатель. Торговля на уровне бида свидетельствует о том, что уступил по крайней мере один продавец. Обычно бид и аск очень близки друг к другу, так что это лишь незначительная уступка; в ликвидных акциях разница между ними составляет, как правило, цент или меньше. Так что для многих трейдеров такая капитуляция несущественна. Им хочется совершить сделку быстро, и они не прочь заплатить на несколько центов больше при покупке или получить чуть меньше при продаже. Но иногда, при очень больших спредах, капитуляция может сыграть существенную роль. Спреды расширяются в периоды неопределенности. Если рынок начинает бурно раскачиваться или делает внезапные рывки, разница между бидом и аском увеличивается. Эток происходит потому, что трейдеры, которые рассчитывают только на небольшие сделки с прибылью, равной какой-то части спреда, предлагают цены покупки или продажи, принимая во внимание возросшую неопределенность направления рынка. Как правило, эта проблема особенно заметна в период резкого падения цен. Если рынок делает внезапный скачок, само по себе падение цены заставляет потенциальных покупателей — тех, кто подумывал о приобретении ценных бумаг, — заново обдумать свои действия и подождать. Они ждут по двум причинам. Во-первых, им очевидно: если цена продолжит падать, они смогут купить еще дешевле. Во-вторых, само падение цены свидетельствует о том, что поменялись условия рынка. Поскольку каждая сделка совершается с учетом некоторых допущений о состоянии рынка, падение цены может аннулировать саму причину, по которой сделка изначально считалась привлекательной. Ирония в том, что иногда сделка по более высокой цене даже лучше. Значительное снижение цены часто сигнализирует о существенном сдвиге психологической энергии между покупателями и продавцами и о массовой капитуляции продавцов. Если многие продавцы входят в рынок с психологически слабой позиции, цены нередко продолжают снижаться в течение довольно долгого периода. В такие времена часто имеет смысл ждать восстановления баланса.

Когда вы видите движение цен на графиках, вы смотрите на перемещение множества психологических позиций участников рынка. Инертность рынка и импульсРынки демонстрируют инертность наравне с другими физическими объектами. Требуется некоторое усилие, чтобы рынки начали движение в определенном направлении, а начав, они стремятся его продолжить. Неподвижные рынки склонны оставаться без движения и колебаться в пределах определенного диапазона. Растущие рынки, как правило, сохраняют тенденцию к росту, падающие рынки — наоборот. В основе рыночных импульсов лежит психология участников рынка. Импульс — это результат цепной реакции, заразительности мнений и точек зрения. Для этого «заражения» требуется спусковой крючок, но когда эпидемия покупок или продаж достигает определенного уровня, усиливается цепь обратной связи. Покупки вызывают новые покупки, что вызывает еще больше покупок. Продажи стимулируют дальнейшие продажи, которые порождают еще большие продажи. Рыночные импульсы подобны пожару в сезон засухи. Для возгорания кустарника достаточно одной искорки, а затем огонь становится самоподдерживающимся явлением. Он медленно растет, постепенно захватывая все большую территорию, и наконец достигает точки, в которой жар от огня так силен, что пламя начинает распространяться быстрее. Кроме того, жар создает восходящий поток воздуха, который обеспечивает поступление свежего кислорода и дальше усиливает жар, создавая самоподдерживающийся цикл обратной связи. Пожар, который достиг определенного предела, догорит лишь тогда, когда закончится топливо или пойдет дождь. Количество и вид имеющегося топлива часто определяют характер самого пламени. Если подлесок густой, огонь распространяется быстрее и интенсивнее. Очень сухой подлесок проще загорается и скорее прогорает. Рынки во многом ведут себя аналогично. Неопределенность подобна жару, палящему воздуху, который иссушает кусты, а опасения, страх и жадность напоминают траву, кусты, деревья, по которым распространяется огонь. Чем сильнее динамика цен, тем большую неопределенность она создает в умах тех, кто ее наблюдает. Отдельный трейдер меньше уверен в своих способностях спрогнозировать рынок, после того как последний стал двигаться неожиданным образом. Если у него нет открытых позиций на рынке, вероятность того, что он не будет входить в рынок, возрастает. При наличии открытых позиций, которым это движение рынка повредило, его страх усилится. Подобно мелким веточкам и траве, которые легко загораются, некоторые трейдеры начинают паниковать. Поэтому, когда рынок внезапно падает, некоторые его участники пугаются и начинают переживать, что им не удастся продать свои ценные бумаги. Такие трейдеры продают, используя рыночные приказы, то есть, по сути, говорят: «Мне все равно, куда пойдет цена, — просто дайте мне выйти». Паника еще больше сбивает цену, поскольку по рыночным приказам на продажу сделки совершаются по цене бида, которая в период внезапного падения цен неизменно ниже, чем каждая предыдущая. Бид опускается значительно ниже цены продавца, так как уровень неопределенности как будущей цены, так и направления рынка повышается. Чем выше неопределенность, тем больше спред между бидом и аском. По сути, измерить неопределенность можно в том числе и по калькуляции рыночных цен. Если спред существенно расширяется, значит, участники рынка сильнее воспринимают неопределенность. Когда после внезапного падения цены спред становится шире, рыночный приказ соразмерно падает в цене. Группа рыночных приказов, размещенных примерно в это же время, также демонстрирует резкое падение цен — неопределенность подобна топливу для пожара. В условиях большой неопределенности наблюдаются более резкие колебания рынка.

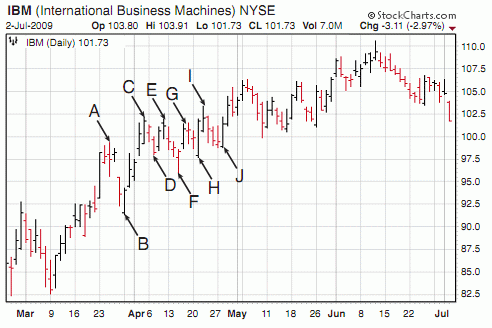

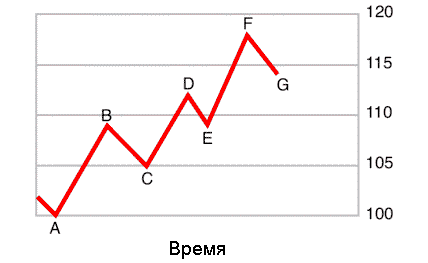

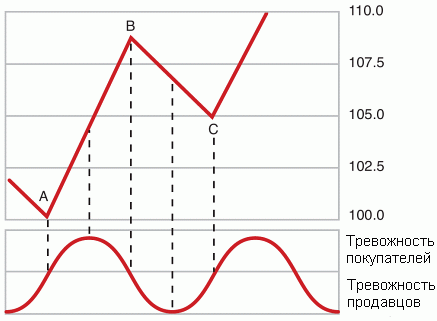

Как огонь, который сжигает траву и небольшие кусты, но не трогает большие деревья, некоторые панические настроения на рынке относительно слабы. Другие, как пожар, который охватывает кроны деревьев, задевают даже бывалых трейдеров, наименее подверженных панике. С точки зрения времени импульсы бывают разными. Есть краткосрочные внутридневные изменения, в ходе которых акция за $50 резко поднимается или опускается на 20-30 центов за несколько минут; среднесрочные, в течение которых акция может возрасти или упасть на $0,5-1,5 за несколько часов; краткосрочные ежедневные импульсы, вследствие которых стоимость акции меняется на 5-8 % за несколько дней или недель; более долгосрочные ежедневные импульсы, в ходе которых цена акции может измениться на 30-40 % и более в течение многих месяцев и даже лет. Иногда импульсы разных временных интервалов объединяются. В итоге вы получаете, к примеру, краткосрочное падение в течение дня, среднесрочное и долгосрочное падение. Падение американского рынка в конце сентября и начале октября 2008 года сопровождалось паникой по всем временным интервалам. Уровень неопределенности был очень высок, что привело к продолжавшимся паническим продажам и очень высокой волатильности в течение нескольких недель. Импульс не бесконечен. Замедляясь, он, как правило, не останавливается, а меняет направление. Циклы: увеличение и снижение тревожностиЦены изменяются циклично. К сожалению для трейдеров, эти циклы — вовсе не аккуратные синусоиды. Характер изменения цен на рынке не повторяется в регулярной форме, которую легко предсказать. Однако рынок действительно демонстрирует отчетливые движения вверх и вниз. Циклы возникают из-за приостановок и сдвигов импульса. Какое-то время, пока не израсходуется топливо, импульс идет в одном направлении, затем рынок приостанавливается и продолжает двигаться дальше или же разворачивается. На рис. 4.1 представлен график изменения цен акций IBM с марта по начало июля 2009 года. Я по порядку отметил точки нескольких краткосрочных суточных циклов, начиная с А и заканчивая J. Обратите внимание, что, хотя цена акций IBM неуклонно росла с конца марта (точка А), рост цены чередовался с падениями, которые наблюдались почти каждую неделю. Подъем до точки А сменился падением до В, затем последовали еще больший рост до С и снижение до D. Такие циклы подъема и спада наблюдались и во время написания этой книги. Каждый этап цикла, как правило, длится 3-6 дней.  Pис. 4.1. Циклы[5] Что лежит в основе этих циклов? Что провоцирует, казалось бы, внезапные перемены их направления? В основе циклов лежит непостоянство рыночной психологии — рост и спад бычьих настроений, а также сопутствующий такому рынку оптимизм. Рынки растут, потому что их участники верят в то, что цена будет еще выше. Продавцы не стремятся продавать по текущей цене, а покупатели готовы заплатить и больше. Обратите внимание на рис. 4.2.  Рис. 4.2. Психология циклов Чтобы понять циклы, полезно принимать во внимание, что участники рынка думают на каждом этапе цикла и что может вызывать изменения в направлении цен, которые связаны с поворотными пунктами каждого цикла. Начнем с точки А. После нее цена стала подниматься примерно со $100 до 108 за акцию. Покупатели готовы были платить больше, только чтобы совершить сделку. В некоторой точке около $108 давление покупателей иссякло, поскольку потенциальные покупатели не желали платить еще больше. Те, кто готов был заплатить за акции более высокую цену, уже приобрели столько акций, сколько им нужно. Остались более терпеливые покупатели, которые предпочитают подождать удобного случая и не склонны заключать сделки по текущей рыночной цене («по рынку»). По достижении точки В перед продавцами встает альтернатива: ждать более высоких цен или, если нужно продать, сбавлять существующие. Все нетерпеливые покупатели ушли. Хорошие времена для продавцов кончились. Теперь им придется продавать «по рынку», чтобы сбыть свои акции. Некоторые из потенциальных продавцов приобрели акции довольно давно. При любой цене выше $105 они реализуют свои ценные бумаги со значительной прибылью. Другие потенциальные продавцы купили акции относительно недавно, предположим, когда их курс достиг уровня $105-106. Они бы хотели продать с прибылью, но это невозможно, поскольку курс акций уже снизился на $2-3 по сравнению с максимумом в $108. Третьи потенциальные продавцы приобрели акции по цене $107-108 в ожидании дальнейшего повышения. Маловероятно, что те, кто недавно приобрел акции за $108, поспешат их продавать. Они купили их в надежде на прибыль и не сдадутся до тех пор, пока цена не начнет существенно падать. Скорее некоторые из тех, кто приобрел акции значительно дешевле (возможно, за $80-90), увидят благоприятную возможность на них заработать. Опасаясь, что растущий тренд вот-вот закончится, они постараются продать эти акции. Если они не могут продать их по более высокой цене, то начинают беспокоиться, что рынок уже достиг высшей точки. Не желая ждать и опасаясь спада, они решают продать по текущей цене бида. Такая манера продаж постепенно сбивает цену. По мере того как все больше трейдеров замечают признаки нового понижения, некоторые из тех, кто приобрел акции за $105-106, начинают волноваться, что скорее останутся без прибыли, чем получат шанс продать купленное подороже. Одни понемногу впадают в панику и продают. Другие не хотят ждать и тоже продают по текущей рыночной цене, что вызывает дальнейшее снижение цены. Падение цены запускает нисходящий импульс, который продолжается до тех пор, пока все нервозные продавцы не избавятся от своих акций. На каком-то этапе, перед самой точкой С на графике (на уровне $105), баланс сил снова начинает склоняться в сторону покупателей. Те, кто ждал, пока цены опустятся еще ниже, принимаются покупать активнее. Теперь они чаще выражают готовность платить более высокую цену аска. События принимают иной оборот. Цены растут. Нисходящий импульс прекращается. Повышение цен заставляет других потенциальных покупателей входить в рынок. Они тоже начинают тревожиться, что цена продолжит расти. Им хочется покупать, пока она относительно низкая. Поскольку цена увеличивается с недавних пор, возникает ощущение срочности. Если цена продолжит подниматься, они потеряют возможную прибыль. Можно представить приливы и отливы давления со стороны покупателей и продавцов с помощью графика тревожности участников рынка. Когда большую тревожность проявляют покупатели, цена растет; когда беспокойнее продавцы — снижается. На рис. 4.3 показан график соотношения цены и уровня тревожности покупателей и продавцов.  Рис. 4.3. Соотношение тревожности покупателей и продавцов к цене Обратите внимание, как точки минимума цены соотносятся с точкой перехода, в которой тревожность (или отчаяние) покупателей начинает превосходить тревожность (или отчаяние) продавцов. Подобным же образом ценовые максимумы — это те самые моменты, когда тревожность продавцов обгоняет тревожность покупателей. Некоторые думают, что цена идет вверх из-за того, что на рынке больше покупателей, чем продавцов. Это неверно. Количество покупателей и продавцов всегда одинаково. К каждой сделке участвует один покупатель и один продавец.

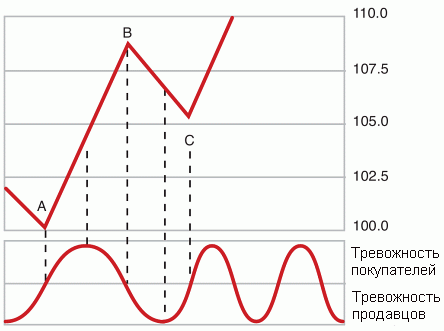

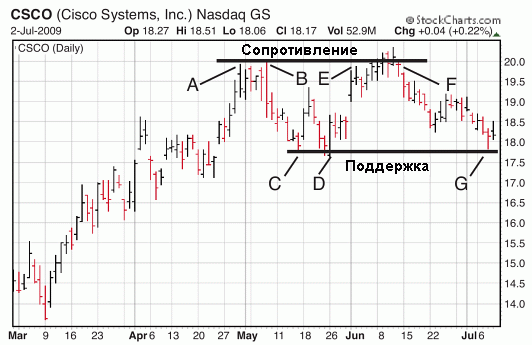

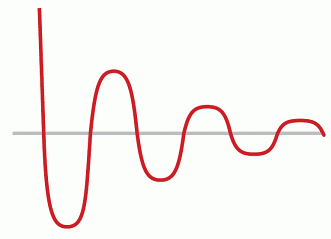

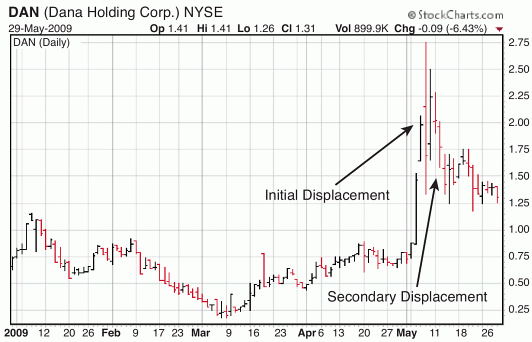

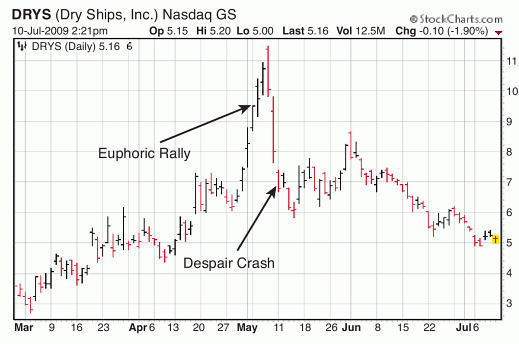

По большому счету, объем означает общее количество трансакций с акциями, что равно числу купленных и проданных акций. Рисунок 4.3 нереалистично синхронизирован. Редко встречаются циклы одинаковой продолжительности. На рис. 4.4 приведен более вероятный сценарий.  Рис. 4.4. Нединообразные циклы Обратите внимание, что здесь длина циклов уже неодинаковая. На некотором этапе между точками В и С на графике время цикла сократилось. Это значит, что тревожность покупателей выросла внезапнее, чем в прошлом цикле. На самом деле торговые циклы совсем не единообразны. В реальности они различаются как по продолжительности, так и по распределению во времени. Тревожность покупателей в период восходящего этапа цикла редко равна по величине тревожности продавцов в период последующего нисходящего этапа. Иногда продолжительность одного этапа заметно короче противоположного. На растущем рынке тревожность покупателей в среднем превышает тревожность продавцов. На сужающемся рынке, напротив, превалирует тревожность продавцов. Такое варьирование сказывается на ценовой конъюнктуре, для которой характерны растущие и нисходящие рыночные циклы. Уровни поддержки и сопротивленияУровни поддержки и сопротивления — одна из важнейших концепций рыночной структуры. Изменения направления цикла из-за пересечения уровней тревожности покупателей и продавцов зачастую происходят примерно на уровнях поддержки или сопротивления. Посмотрите на рис. 4.5.  Рис. 4.5. Уровни поддержки и сопротивления Уровни поддержки и сопротивления всегда зависят от начальной якорной точки — точки на графике, которая в течение последующих торговых дней служила явным минимумом или максимумом. На рис. 4.5 точка А, в которой цена Cisco поднялась до $20 за акцию в конце апреля, является якорной для последующего уровня сопротивления. Цена $20 определяет уровень сопротивления. Якорная точка оценивается только спустя несколько дней после достижения максимума при условии, что он не был превышен. Точка А значима потому, что максимум в $20 оставался непревзойденным на протяжении нескольких торговых месяцев. Последующие точки курса ценных бумаг (В, Е и F) представляют изменения в направлении цикла из-за своей близости к уровню сопротивления в $20, определенному точкой А. В точке В, когда цена приближается к $20 после двукратного падения до $19, наблюдается наплыв предложений на продажу. Многим продавцам, которые надеялись на лучшую цену, когда рынок впервые приблизился к $20 в точке А, из-за последующего падения цены пришлось умерить свои ожидания. Поэтому, когда цена снова приближается к этому уровню, они с большим беспокойством стремятся продать акции, чем во время предыдущего достижения этого максимума. Кроме того, поскольку цена $20 оставалась максимальной в течение предыдущих четырех дней, она кажется высокой и для покупателей, и для продавцов. Разумеется, покупатели не проявляют большой готовности приобретать акции но высокой цене, в то время как продавцы стремятся их продать. Сочетание двух этих факторов порождает естественный барьер для дальнейшего роста цены, ведь уровень сопротивления равен примерно $20. Чаще всего цена меняет направление рядом с уровнем сопротивления, который к тому же служит естественным пределом, достигнув которого восходящий тренд сменяется нисходящим. По мере того как цена приближается к этому уровню, тревожность покупателей спадает, а тревожность продавцов растет вплоть до непреодолимого желания продать. После этого они с большей готовностью пользуются приказами на продажу по рынку. Как правило, это приводит по крайней мере к временному падению курса. Сопротивление нередко сохраняется на протяжении всего лишь одного или нескольких дней. Для возникновения такого эффекта цена не обязательно должна полностью достичь уровня сопротивления. Нередко она подходит близко, но не превышает максимума. Обратите внимание на точку Е. После падения курса акций до $18 в конце мая цена вновь поднялась до отметки около $19,80. В этот момент она начала колебаться и снова опустилась до $19. Показатель $20 оказал сопротивление в точке Е, даже несмотря на то что цена не достигла $20. Бывает иначе: цена превосходит уровень сопротивления понемногу, в течение нескольких дней, но не в состоянии пробить этот уровень. Посмотрите на точку F. За два дня курс дважды превысил $20, но не поднялся выше $20,25. Такой эффект тоже нередок. Уровень сопротивления превышается, но лишь немного. Покупатели не беспокоятся до такой степени, чтобы начинать активные покупки, которые привели бы к существенному росту котировок, а вот продавцы переживают, что таких цен больше не будет, и поэтому активно продают свои акции всем желающим их купить. Теперь рассмотрим уровень поддержки. В точке С на графике установилась самая низкая цена. В дальнейшем курс вырос до $19,35, а затем снова опустился даже ниже точки С, примерно до $17,75, где и встретил поддержку. На этом этапе покупатели обеспокоились больше продавцов. Для тх $17,75-17,80 — низкая цена, и они с большей готовностью прибегают к покупкам по текущей рыночной цене, поэтому она растет. Другие потенциальные покупатели не хотят упускать такой шанс и присоединяются к ним. Это вызывает дальнейший рост курса. Тот факт, что цена «отскакивает» от уровня сопротивления и поддержки, во многом объясняется тем, что большинство трейдеров уже наблюдали этот эффект и ожидают увидеть его повторение в будущем. Следовательно, поддержка и сопротивление — отчасти самореализующийся прогноз. Трейдеры покупают на уровне поддержки в ожидании роста цен вследствие наличия самой поддержки. Трейдеры продают на уровне сопротивления в ожидании падения курса акций в силу наличия этого самого сопротивления. Перемноженные, эти эффекты делают концепцию поддержки и сопротивления одной из самых устойчивых в трейдинге. Поведение участников рынка усиливает эти эффекты. Наконец, обратите внимание на воздействие того же уровня поддержки спустя два месяца, когда курс упал до $17,85, предварительно превысив $20. И снова скачок произошел в точке С, где цена достигла $18,85. Такие скачки происходят очень часто. Даже если цена опускается в течение последующих одного-двух дней, временный скачок на уровне поддержки или сопротивления — одна из наиболее постоянных концепций в трейдинге. Эйфория и отчаяние: дрожь победы и агония пораженияЕсть еще одна испытанная концепция в трейдинге — «перебор», который наблюдается в конце периода быстрого движения цен. Иногда эти периоды длятся в течение месяцев или недель, но порой продолжаются лишь несколько дней. Во многих отношениях такие движения можно сравнить с тем, что происходит с небольшим грузилом, прикрепленным к концу удочки. Если вы начнете поворачивать удочку медленно, грузило будет двигаться вместе с ней. Если вы переместите удочку быстро, груз опять же начнет двигаться, но, в силу инерции, с некоторым отставанием. Утяжеленная леска с грузилом переместится в ту же сторону, в которую вы направляете удочку, но самый ее кончик будет проскакивать дальше и отпрыгивать обратно, в изначальное положение, и так несколько раз, пристраиваясь к новому положению удочки. С каждым последующим циклом величина проскока массы будет уменьшаться до тех пор, пока леска с грузилом не остановится и не придет в равновесие с новым положением удочки. Если посмотреть на движение грузила сверху, оно будет выглядеть примерно как график на рис. 4.6.  Рис. 4.6. Затухающий гармонический осциллятор В физике такого рода движение связано с затухающим гармоническим осциллятором — серией постепенно уменьшающихся волн, которые колеблются вокруг осевой линии. Гитарная или фортепианная струна действует подобно затухающему гармоническому осциллятору: изначально сильные вибрации со временем постепенно ослабевают. Рынки тоже часто ведут себя как затухающий гармонический осциллятор. Как и леска с грузилом на удочке, они нередко проскакивают при движении, а затем медленно балансируют, пытаясь найти новое равновесие после сильного сдвига цен. Обратите внимание на рис. 4.7, где изображен курс акций поставщика автомобильных деталей Dana Holdings. Заметьте, как колеблется цена вокруг уровня $2 после резкого начального отклонения. За два дня курс поднялся более чем на 150 %. На третий день он сначала вырос до $2,75, а затем упал более чем на половину своей стоимости, опустившись до низшей точки на уровне $1,35, прежде чем наконец приблизиться к $1,70. На следующий день курс продолжил колебаться на уровне $2, продемонстрировав минимум в $1,65 и максимум в $2,50. Предел колебаний второго дня, равный 85 центам, значительно ниже первого, где сдвиг составил $1,40. Колебание продолжилось и на следующий день, но размах колебаний снизился еще больше, примерно до $0,40.  Рис. 4.7. Перемещение цен акций Dana Holdings На протяжении нескольких дней курс падал, а затем начал колебаться вокруг новой, более низкой точки равновесия на уровне $1,50. Это колебание также продолжалось несколько дней. Начальный сдвиг вызвал существенное колебание, и последующий сдвиг также послужил причиной заметного колебания. Сильное изменение цены почти всегда вызывает значительное увеличение волатильности, так как цена стремится найти новую точку равновесия. Есть одно важное исключение из этого правила: движение цен может меняться, а затем очень быстро возвращаться к старому уровню. Оно действует подобно нашей удочке с грузилом, когда мы перемещаем ее резко вверх, а затем так же резко вниз, в исходное положение. Это создает большой выброс сверху, за которым следуют значительные колебания вокруг новой точки равновесия. Посмотрите на график акций Dry Ships, Inc. (DRYS) на рис. 4.8.  Рис. 4.8. Ценовые сдвиги и восстановление равновесия Обратите внимание, что движение цены с начала апреля, когда курс акций DRYS составлял приблизительно $5, к высшей точке в $11, которой акции достигли всего лишь через несколько недель, в начале мая, продемонстрировало рост более чем на 120 %. Несомненно, многие встревоженные покупатели, которые были готовы заплатить более высокую цену в период роста от $5 до 11, помнили о том, что несколькими месяцами ранее акции DRYS торговались на уровне $17. Другие, возможно, думали о максимумах предыдущего мая, когда курс DRYS составлял порядка $110. По сравнению с такими ценами взлет до $11, должно быть, казался несущественным. Однако рынок считал иначе. Подобно концу удочки, цена так же быстро, как поднялась, отскочила назад и стала качаться вокруг новой точки равновесия на уровне $7 за акцию в течение следующих нескольких недель. График DRYS на рис. 4.8 иллюстрирует две важные концепции: эйфористический резкий рост цен после безысходности падения. Исчерпывающий рост наблюдается в конце периода постоянного повышения цен. В данном случае за два с лишним месяца курс поднялся примерно с $3,50 до 6-7 в конце апреля. После этой точки он значительно вырос, увеличившись на 50 % всего за пять дней. Это и есть исчерпывающий рост цен. На этом этапе преобладают эмоции и покупатели готовы платить за акции любую цену. Искусные трейдеры наверняка уже приобрели акции в первые один-два дня быстрого подъема, но затем, пока курс продолжал этот ненадежный вертикальный набор высоты, они уже не покупали их. Вертикальный набор высоты всегда заканчивается.Во время такого роста можно хорошо заработать, если вы войдете в позицию достаточно рано. Поздние покупки в период вертикального набора высоты — прямой путь к катастрофе. Психологические возможности покупателей быстро иссякают, как только цена в один и тот же день переваливает за $11, а затем опускается ниже $10, ознаменовав начало шестидневного понижения до $6 в середине мая. Настроение рынка нередко стремительно меняется: сегодня оно может быть необоснованно бычьим, а завтра — беспричинно медвежьим. В такие времена трейдеры имеют возможность зарабатывать (и терять) большие деньги. Разница между искусным трейдером и остальными заключается в том, что мастер знает, как распознать признаки истощения, «перебора» и паники, а новички — нет. Но как основы рыночной структуры связаны с текущей возможностью заработать деньги за счет трейдинга? Как приспособить интуицию к конкретной рыночной структуре? Как с помощью интуиции определять благоприятные возможности, которые нам представляются? Хорошие вопросы, ответы на которые вы узнаете совсем скоро. Но сначала нужно рассмотреть, какую роль должна играть интуиция и чем она отличается от рационального анализа. Мы должны обеспечить прочную основу доверия своей интуиции. Примечания:5 Op — цена открытия, Hi — максимальная цена, Lo — минимальная цена, CL — цена закрытия, Vol — объем торгов, Chg — изменение цены. (Примеч. науч. ред.) |

|

||