|

||||

|

|

Глава 6 Секреты трейдинга

Когда я начал заниматься трейдингом, Ричард Деннис обучил меня методам, которые внимательно исследовал сам. Затем он предоставил мне торговый счет с $2 млн после того, как я всего лишь месяц в качестве практики поторговал с более скромного счета. Мне повезло. Большинству из тех, кто читает эту книгу, вряд ли повезет так же. Вам придется разрабатывать собственные методы. Не забывайте подключать к этому процессу левое полушарие. Если вы хотите торговать, используя и интуицию, и интеллект, то должны подбирать торговые стратегии, которые устраивают оба ваших полушария. Систематические трейдеры-рационалисты, которые игнорируют свою интуицию, упускают огромные возможности. Точно так же и дискреционные трейдеры, которые стремятся не думать, а действовать по наитию, и пренебрегают необходимостью обеспечивать прочный рациональный базис своим сделкам.

В этой главе я расскажу вам, что лежит в основе метода, который я буду рассматривать в качестве примера в нескольких последующих главах. Хочу начать с самых фундаментальных вещей, таких как логическое обоснование метода, потому что с этого начинается разработка торговых стратегий. Прежде всего нужно логически обосновать выбор типа подходящего вам торгового метода. Шаг за шагомКогда я снова стал торговать на бирже в 2001 году, я запустил дискуссионный форум по электронному трейдингу. Трейдеры и те, кто хотел ими стать, могли задавать вопросы более опытным биржевым маклерам. Многие спрашивали меня. Среди прочих были вопросы о методах, которые мы использовали, будучи «черепашками», — на такие легко было ответить. Трейдеры, которые стремились повторить наш успех, задавали более сложные вопросы. Они хотели следовать долгосрочным трендам. Мне приходилось говорить им правду: для большинства людей долгосрочное следование тренду — неэффективный метод по следующим причинам: • у многих нет необходимых сумм, которые позволяют получать очень хорошую прибыль; • вы не сможете зарабатывать в среднем по 100 % в год, как зарабатывал я в эпоху «черепашек», используя методы, которым следовали мы; • чтобы следовать долгосрочным трендам, вы должны обладать способностью выдерживать немалые просадки счета, к чему большинство людей эмоционально не готовы. Бессмысленно торговать по системе, которая не соответствует вашему складу ума. Нужно найти метод, согласующийся с вашими интеллектуальными и психологическими особенностями. Многим старый «черепаший» метод не подходит вовсе. Таким образом, если следование тренду — неподходящий метод для большинства трейдеров, какой же тип трейдинга выбрать? Свинговую торговлю, в которой каждая сделка длится несколько дней или недель, или внутридневный трейдинг, где продолжительность сделок исчисляется в часах и минутах? К счастью, сделать выбор между этими двумя вариантами достаточно легко, хотя бы методом исключения. Очень многим трейдерам подходит свинговая торговля. Чтобы заниматься внутридневным трейдингом, вы должны посвящать биржевой торговле целый день. Это не лучший вариант для трейдеров, которые заняты полный рабочий день и в качестве дополнения ведут небольшой торговый счет. Большинство трейдеров предпочитают подход, который не занимает все их время и позволяет совмещать трейдинг с другой профессиональной деятельностью до тех пор, пока они не овладеют навыками биржевой торговли и не увеличат торговый счет до такого уровня, который позволит им целиком обеспечивать себя за счет торговли на бирже. Чтобы преуспеть во внутридневном трейдинге, вы должны уметь быстро оценивать ситуацию и без промедлений принимать решения. Многие трейдеры не обладают такими навыками. Сложно реагировать достаточно быстро и тем самым зарабатывать, когда вам приходится соревноваться с профессиональными внутридневными трейдерами, которые, как правило, торгуют 24 часа в сутки семь дней в неделю на протяжении многих лет, если не десятилетий. Есть люди, которым нравится скорость внутридневной торговли. Мне — нет. С моей точки зрения, она требует слишком много внимания в течение всего дня и не оставляет достаточно времени на другие занятия. По этим причинам свинговая торговля — оптимальный выбор для большинства трейдеров. Вам не обязательно иметь очень большой счет, трейдинг не поглощает все ваше время и не требует молниеносной реакции. Что касается меня, свинговая торговля больше соответствует моему образу жизни. Можно немного поторговать, а затем остановиться и переключиться на что-то другое. Поскольку сделка обычно длится всего несколько дней, вам проще входить и выходить из нее. В течение дня вам, как правило, нужно лишь дожидаться, когда на рынке загорятся сигналы тревоги, а в остальное время можно заниматься другими делами. У меня много других интересов, так что этот стиль меня вполне устраивает. Кроме того, свинговая торговля — такой тип трейдинга, в котором эффективнее всего использовать оба полушария головного мозга. Благодаря интуиции перед вами откроется гораздо больше возможностей, чем если бы вы использовали только одну часть мозга. В свинговой торговле важны и интеллект, и интуиция. Источник возможностейЕсли вы хотите стать одним их тех немногих, кто надежно и последовательно зарабатывает на бирже, вам следует найти стратегию, которая даст преимущество, фору. Чтобы выстроить подобную стратегию, вы должны наиболее эффективно для себя сочетать фундаментальные основы, о которых шла речь в главе 4. В этой главе я объединю эти базисные принципы в стратегию, дающую возможность левому и правому полушариям головного мозга выполнять те задачи, которые им удаются лучше всего. Мое логическое обоснование такой стратегии основывается на следующих обстоятельствах. Во-первых, не будем забывать, что человеческая психология — это фундамент, на котором выстраивается успешный трейдинг. Рынки состоят из огромного количества взаимодействующих Homo sapiens, у каждого из которых есть собственная программа. Даже если они осуществляют сделки с помощью вычислительных сетей и специальных программ, за каждой сделкой стоит индивидуальный трейдер, который приказывает машине выполнить конкретную сделку с помощью особой серии алгоритмов. Чтобы победить рынок, вы должны прежде всего понимать мотивацию играющих на нем трейдеров, импульсы, которые стоят за направлением движения рынка и выбором времени сделок. Затем вам нужно находить время, когда участники рынка в совокупности неправильно оценивают рынок — когда рынок не отражает «правильную» цену. Многие люди, особенно экономисты, любят говорить, что рынки всегда отражают «надлежащую» цену. Это один из выводов гипотезы эффективного рынка: рынки в любой момент времени отражают всю известную на данный момент информацию и поэтому быстро реагируют на новые сообщения. Соответственно, сторонники этой идеи уверены в том, что постоянно зарабатывать на бирже невозможно, поскольку рынки уже учитывают всю известную информацию. Любой успех трейдеров они списывают просто на случайность — о чем гласит теорема удачливой обезьяны. Искусные трейдеры знают, что Homo sapiens не совсем рациональны. У всех нас есть эмоции, иногда нам страшно, порой мы слишком самонадеянны и исходим из предубеждений. По этим причинам мы нередко реагируем слишком остро или недостаточно интенсивно. Следовательно, цена не всегда «правильна». Если вы хотите стабильно зарабатывать на бирже, вы должны распознавать повторяемые психологические феномены, в силу которых рыночные цены уже отражают избыточную или недостаточную реакцию участников рынка, и торговать вопреки этой реакции или предвидеть ее в зависимости от предшествующего поведения рынка. «Делать» деньги можно как на чрезмерной, так и на недостаточной реакции, либо прогнозируя ее, либо на нее отзываясь. Прогнозировать биржевые цены сами по себе очень сложно. Реакцию на них прогнозировать несколько проще. Но легче всего определять, что уже произошло, и реагировать на существующие условия рынка. Если рынок слишком остро реагирует, вы можете заработать, предвидя возвращение к «правильному» уровню цен. Если рынок реагирует недостаточно, вы опять же можете предугадать возвращение к «правильному» уровню и тем самым получить прибыль. В каждом из этих двух сценариев понятие «правильный уровень цен» будет разным. В случае недостаточной реакции рынка «правильный» уровень цен будет выше текущего, следовательно, имеет смысл купить активы по текущей цене и продать их позже по более высокой «правильной». В случае чрезмерной реакции цена движется вверх, а «правильный» уровень остается ниже курса биржи, так что вам выгодней реализовать имеющиеся акции до того, как цена вернется на «правильный» уровень. Рынки как эмерджентные системыИзменение рыночных цен в большинстве случаев представляет собой реакцию на агрегированное поведение тысяч индивидуальных трейдеров и инвесторов. Такая агрегация часто выражается как повторяющаяся слаженность поведения, которая не столь очевидна, когда вы исследуете образ действий участников рынка по отдельности. Подобное возникновение более сложных форм поведения взаимодействующих индивидуумов наблюдается в природе и носит название феномена эмерджентных систем, который довольно подробно исследован учеными. В качестве примера поведения, возникающего на основе эмерджентной системы, часто приводят сбивание рыб в косяки и птиц в стаи. В обоих случаях большое количество особей согласовывает свои движения с группой так, что весь косяк рыб или стая птиц будто бы руководствуются одним и тем же намерением. Ученые, которые исследовали эмерджентные системы, использовали простые компьютерные алгоритмы, чтобы смоделировать сходные модели поведения, и тем самым продемонстрировали, что простых правил отдельных представителей того или иного сообщества часто достаточно, чтобы обусловить внешне сложное поведение на уровне группы. В ходе имитационного моделирования каждая рыба из группы просто двигалась в том же направлении, что и ближайшая к ней рыба, тщательно имитируя поведение своих сородичей. Направляя себя параллельно курсу, которым следуют их непосредственные соседи, рыбы сбиваются в косяки. Это классический образец эмерджентного поведения, а сложные косяки рыб — хрестоматийный пример эмерджентной системы. Эмерджентное поведение, наблюдающееся на рынках, во многом развивается аналогично. Рассматриваемый по отдельности, каждый трейдер и инвестор демонстрируют относительно простые и понятные модели поведения, но рынки ведут себя как некий особый организм.

Поэтому, чтобы научиться эффективно работать на рынках, требуется понимать природу эмерджентного поведения и силы, которые стимулируют такое поведение. В главе 4 мы рассмотрели наиболее важные примеры эмерджентного поведения: циклы, инертность рынка, импульс, эйфорию и отчаяние. Уже на одном знании этих основ вы можете неплохо зарабатывать на бирже. Откатный свинговый метод — это стратегия, в которой учитываются все эти компоненты. Она поможет нам продемонстрировать, как эффективнее всего использовать интеллект левого полушария и интуицию правого. Но прежде чем мы перейдем к особенностям данного метода, мне хотелось бы описать самые важные составляющие стратегии свинговой торговли. Установки свинговой торговлиГлавное в свинговой торговле — распознавать изменения в ежедневных циклах ценовых графиков, то есть переходы между периодами, когда преобладает тревожность покупателей, и периодами, когда доминирует тревожность продавцов. Этих изменений самих по себе для совершения успешных сделок недостаточно, поскольку не каждый цикл открывает для трейдера благоприятные возможности.

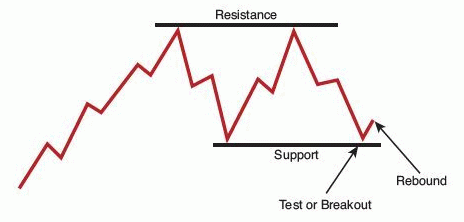

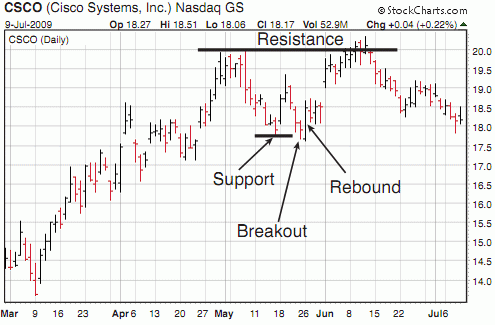

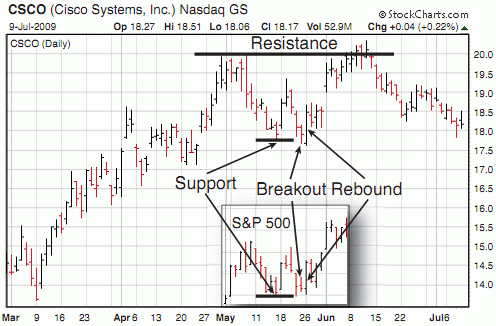

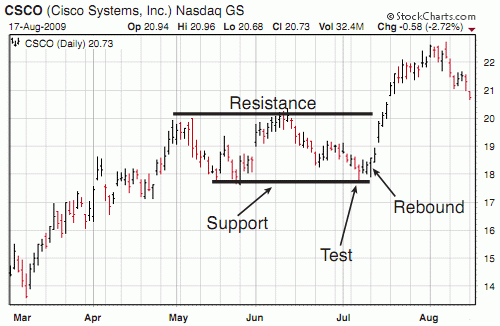

По мнению некоторых, чем больше у вас сделок, тем больше денег вы получаете. На самом деле все не так просто, и проблема заключается в том, что не все сделки одинаковы. Не каждая рыночная среда подходит для любого торгового стиля. Вы должны иметь терпение и распознавать, когда рынок наиболее благоприятен для вас как трейдера. Период после гигантского краха, должно быть, не лучшее время для торговли на бирже. Иногда лучше спокойно понаблюдать и подождать, пока волатиль-ность немного снизится. Или, наоборот, приходится ждать, когда волатильность вернется. Хорошую свинговую торговлю можно сравнить с серфингом. Большую часть волн серферы пропускают. Они ждут больших волн, которые поднимаются на нужную высоту, и затем выбирают момент, чтобы войти в волну на определенном этапе ее формирования. Если они поспешат, волна разрушится. Если же войдут слишком поздно, волна их не подхватит. Подобным же образом не каждый рыночный цикл стоит того, чтобы торговать в нем, как и не следует штурмовать каждую волну. Когда я разрабатываю какой-либо метод свинговой торговли, то ищу возможность определять лучшие рыночные волны и оптимальное время для присоединения к ним. Нельзя сказать наверняка, но если в целом рынок правильный, есть шансы, что отдельные сделки сложатся в вашу пользу. Это самое время заключать сделки. Искусные трейдеры умеют разрабатывать критерии, которые позволяют им точно определять, когда шансы перевешиваются в их пользу, включая описанные ниже. • Рыночная среда — должен ли рынок ценных бумаг пойти вверх, вниз или развить боковой тренд? Будет ли он волатильным или спокойным? • Установки — условия, которые показывают, что пора открывать позицию. Как правило, это комбинация нескольких краткосрочных и среднесрочных факторов. • Запускающее событие — особое событие, которое указывает, что нужно входить в позицию. • Закрывающее событие — особое событие, которое указывает, что пора выходить из позиции. А теперь давайте рассмотрим определенные критерии для откатного свингового метода. Откатный свинговый методЕсли вы хотите, чтобы интеллект признал действительным выбранный вами торговый метод, вы должны разработать этот метод на основе здравых предпосылок. Вашему интеллекту нужно, чтобы вы создавали торговую стратегию, исходя из разумных и логичных принципов. Если вы не в силах осознанно изложить эти принципы, не ограничиваясь только интуитивными соображениями, придется принимать решения, минуя собственный рассудок. Без участия правого полушария вы не будете столь уверены в своих решениях. В трейдинге необходимо использовать и интуицию, и интеллект. Предпосылка откатного свингового метода заключается в том, что рынок, как правило, несколько дней движется в одном направлении после отката от очевидного уровня поддержки и сопротивления. Следовательно, именно этот метод свинговой торговли особенно хорошо подходит для рынка, движущегося в ценовом диапазоне, ограниченном этими уровнями. Он также годится для торговли в направлении главного тренда в периоды значительных движений на бычьем и медвежьем рынках. Трейдинг целостного разума должен начинаться с представления модели идеальной сделки. Задача левого полушария — найти примеры, которые наиболее близко соответствуют данному образцу. Чтобы продемонстрировать вам, как это работает, я начну с модели откатного свингового метода, а затем приведу один особый пример, который очень близок к идеальному. Затем я расскажу, в чем данный пример не соответствует идеалу, а также докажу, что эти отличия не имеют принципиального значения. На рис. 6.1 показана модель идеальной откатной свинговой торговли.  Рис. 6.1. Идеальная откатная свинговая торговля Эта модель иллюстрирует откатную свинговую сделку покупки, совершаемую на растущем рынке. Суть ее заключается в том, чтобы покупать акции в начале отскока (отката) от уровня поддержки, когда расстояние от этого уровня до линии сопротивления значительно больше, чем входной риск. Важнейшие составляющие такого метода заключаются в следующем. 1. Рынок должен четко обозначить уровни поддержки и сопротивления, заданные по меньшей мере одной якорной точкой на графике для каждой из линий. Каждая якорная точка должна визуально выделяться до и после операционного дня. 2. Должна существовать значительная ценовая разница между уровнями поддержки и сопротивления. 3. Рынок должен возвращаться, чтобы протестировать уровень поддержки. Это может быть прорыв вниз или тест поддержки, когда цена приближается к уровню поддержки. 4. Рынок должен демонстрировать явный откат от уровня поддержки. 5. Сделку следует заключать в ожидании того, что после нескольких дней падения цикл развернется на повышение, которое также продлится несколько дней. 6. Сделку следует совершать с учетом всего торгового цикла. Теперь рассмотрим, как эта идеальная модель применима в реальности. Обратите внимание на график ценных бумаг компании Cisco (CSCO), к которому мы уже обращались, разбирая уровни поддержки и сопротивления в главе 4. Посмотрите на рис. 6.2 и подумайте, как трейдер, принимая во внимание уровень поддержки, может предугадать движение акций вверх после отката от уровня поддержки, который составляет $17,80.  Рис. 6.2. Свинговый откат Обратите внимание: покинув уровень, принятый нами за линию поддержки, курс акций поднялся до $19,40, или более чем на половину промежутка от точки поддержки до уровня сопротивления, равного $20. Это не так высоко, как бы мне хотелось. В идеале цена поднялась бы снова почти до уровня сопротивления, то есть приблизилась бы к $20. Но это не хрестоматийный пример, как и большая часть всех реальных примеров. Тем не менее повышение до $19,40 существенно и в данном случае достаточно, поскольку оно и по вертикали, и по горизонтали отделяет нас от нижней точки, принятой за точку поддержки, и позволяет нам визуально определить якорную точку и ту точку, которая вероятнее всего послужит уровнем поддержки. Как показывает график, после достижения точки поддержки курс акций обязательно повышается. Точку поддержки непременно должны видеть другие трейдеры. Она должна служить психологической цели и играть роль ценового ориентира, который усиливает давление покупателей но мере того, как цена снова опускается до этого уровня. Видимое на графике снижение цены, за которым следует значительный подъем, как раз служит этой цели. Трейдеры ожидают потенциального повышения курса, если ценовой уровень, принятый за линию поддержки, явно выделяется на графике. Эта точка должна быть заметна визуально. По этой причине необходимы вертикальный (ценовой) и горизонтальный (временной) интервалы. Следовательно, повышение курса до $19,40 — это начало установки на откатный свинговый метод, поскольку откат вверх с $17,80 до примерно 19,30 создает на графике точку поворота, которая и обеспечит поддержку, если цена снова упадет. Повышение длится несколько дней, а за ним следует двухдневный спад. В следующий раз цена падает до точки, обозначенной на графике как пункт прорыва, и мы получаем второе подтверждение формирования условий отката: прорыв ниже уровня поддержки или очень тесное приближение к этому уровню. В данном случае цена пробивает линию поддержки и мы получаем прорыв, а не просто тест поддержки. При всех прочих равных прорыв лучше, чем отскок, который не опускается ниже уровня поддержки: все трейдеры, которые установили стопы непосредственно под уровнем поддержки, теперь выходят с рынка, поскольку их стопы сработали. Повышение цены после достижения таких стопов несколько интенсивнее, чем рост в том случае, если стоп не сработал. Затем на точке, названной откатом, мы получаем триггер (сигнал) для сделки: это цена, которая превышает максимумы предшествующих дней. Она значительно выше уровня поддержки, если принимать во внимание расстояние между линиями поддержки и сопротивления. Если вы имеете прорыв, то вам известна цена максимума предыдущих дней и, следовательно, вы можете установить приказ на покупку как раз выше этого уровня. Если приказ выполнен, вы понимаете, что вас ждет сделка, которая отвечает критериям откатного свингового метода. В данном случае я считаю прорыв выше максимумов предыдущих дней существенным превышением уровня сопротивления. Быстро определить это можно в том числе и визуально. Если вы предпочитаете более конкретные принципы, ориентируйтесь на процентное соотношение. Например, в нашем случае разница между уровнем поддержки ($17,80) и линией сопротивления ($20) составляет $2,20. Таким образом, цена срабатывания отката вычисляется как $17,80 + $0,22 - $18,02, что на 10 % выше поддержки. То есть определенный мною на глаз «существенный ценовой отскок», или же, выражаясь более конкретно, повышение на 10 %, которое произошло 26 мая, когда был преодолен максимум предыдущего дня, как раз и инициирует применение метода откатной свинговой торговли. Обратите внимание, что этот трейд также имеет отношение к циклической природе торгов акциями компании Cisco (CSCO). Уровень поддержки был изначально установлен на дне падающего цикла. За ним последовало двухдневное повышение, в результате которого был достигнут максимум в районе $19,30. Затем рыночный цикл развернулся и стал нисходящим в течение трех дней подряд. Сделка, совершенная 26 числа, ознаменовала первый день цикла потенциального роста. Это увеличивает вероятность того, что она окажется успешной. На рис. 6.3 под данными CSCO я привел часть графика индекса рынка ценных бумаг S&P 500. Обратите внимание, насколько точно циклы индекса, характеризующего рыночную ситуацию в целом, совпадают с рыночными циклами отдельных акций (CSCO). Большая часть акций очень сильно связана с динамикой всего рынка. Поэтому прежде чем войти в новую позицию, вы должны убедиться в том, что общий рыночный цикл соотносится с циклом конкретных акций, с которыми вы хотите заключить сделку.  Рис. 6.3. Общая рыночная синхронизация Заметьте, что уровень поддержки цен S&P также дает индексу платформу для скачка. Следовательно, метод свинговой торговли сработает с большей вероятностью, если общий рыночный цикл понижался и только что развернулся в обратном направлении, а цикл отдельных акций, в данном случае Cisco, снижался на протяжении нескольких дней и опять же только что пошел вверх, и начало восходящего цикла совпадает с откатом от уровня поддержки как всего рынка, так и отдельных ценных бумаг. Сочетание этих четырех факторов представляет собой идеальные условия для метода откатной свинговой торговли. Хоть это и отличная ситуация для откатного свингового метода, психологически трейдеру будет нелегко заключить сделку. После того как 26 мая трейдер вошел в позицию на уровне порядка $18,15, цена явно пошла вверх, но затем отскочила и в течение последующих трех дней удерживалась между $18,10 и 18,70, прежде чем наконец взлететь до $19,701 июня. Три дня перед рывком вверх оказались бы сложными для многих трейдеров: наблюдать, как потенциальная прибыль значительно уменьшается, затем возвращается, а затем сокращается снова, нередко тяжело эмоционально. Откатный метод, как и прочие методы свинговой торговли, имеет очень короткую цепь для выхода. Вы устанавливаете стоп как раз под минимумом текущего прорыва. Например, ниже минимума в $17,61, установленного 26 мая, — приблизительно на уровне $17,50. Такой стоп заставит вас выйти из позиции, если сделка не сработает. После того как курс пройдет более половины пути к уровню сопротивления, вы можете получить значительную прибыль. Если так и случилось, вы должны выходить, когда цена немного опустится. Проще всего установить стоп на уровне минимума предыдущего дня — тогда вы выйдете, если курс акций упадет ниже. Такой подход позволяет вам следовать за длительным движением цены в одном направлении и быстро выйти, если произойдет реверсия. В примере с Cisco вы бы вышли из позиции 3 июня, когда цена опустилась чуть ниже $19,41. Так что ваша прибыль составила бы $1,25 на акцию при риске около $0,55-0,60. Теперь я разделю этот метод на четыре составляющие, чтобы обратить особое внимание, какую роль играет интеллект левого полушария и интуиция правого, когда мы торгуем по этому методу. Рыночная средаДанный метод применим на рынках разного типа. Однако на рынке, движущемся в ограниченном ценовом диапазоне, вы торгуете на длинных и коротких позициях. На растущем рынке вы работаете только на длинных позициях. Если цены на рынке падают, следует делать ставку только на короткие позиции. Как показывает мой опыт, самый простой и наиболее эффективный способ определить тип рынка — посмотреть на дневной ценовой график за последние полгода. Если цены визуально идут вниз, значит, вы на падающем рынке. Если кажется, что они поднимаются, следовательно, рынок растущий. Пресекайте потребность левого полушария выяснить состояние рынка досконально. Посмотрите на график и решите за секунду, демонстрирует ли рынок рост, падение или боковой тренд. При очевидных бычьих тенденциях вступайте в длинные позиции, при медвежьих — в короткие, если же наблюдается боковой тренд, можете сочетать оба варианта. Это распространяется как на рынок в целом, так и на отдельные акции. Если весь рынок идет вниз, не совершайте покупки выше уровня поддержки, какими бы привлекательными ни казались конкретные акции. Их курс, вероятнее всего, упадет, если весь рынок продолжит движение вниз. Если весь рынок растет, не «шортите» акции ниже уровня сопротивления по той же самой причине. УстановкаУстановка для сделки — это четко определенные уровни поддержки и сопротивления, между которыми существует значительный разрыв в ценах. Проще всего определить установку опять же на глаз, методом сопоставления с образцом, которым владеет ваше правое полушарие. Посмотрите на график и установите, имеются ли у конкретной акции четкие уровни поддержки и сопротивления. Если нет, переходите к другим ценным бумагам. Если есть, проверьте разрыв в ценах между поддержкой и сопротивлением. У акции должно быть пространство для маневров, если она сделает скачок. Вы должны научиться выносить такие суждения. Я предпочитаю, чтобы потенциальная прибыль в 2-4 раза превышала первоначальный риск. Вы должны знать первоначальный риск, когда размещаете приказ, поскольку вам уже известна цена входа и минимальная цена прорыва или теста поддержки. Если расстояние от точки входа до линии сопротивления не превышает этой величины по крайней мере в два раза, даже не размещайте приказ. Вы сможете натренировать правое полушарие быстро обрабатывать информацию, которая требуется для анализа двух этих критериев для входа, что даст вам возможность быстро определять, подходят ли те или иные акции для откатного свингового метода. Если вы возложите эту задачу на левое полушарие, вам придется по нескольку часов посвящать только подготовке к каждому торговому дню. Правое полушарие прекрасно справляется с этой задачей, а левое — не очень. Инициирующее событиеО том, что можно применять откатный свинговый метод, говорит значительный откат и обратное восстановление цен внутри расстояния между уровнями поддержки и сопротивления. Со временем вы научитесь определять это на глаз. Если откат не кажется значительным на графике, значит, он несущественен. Позвольте себе руководствоваться визуальным впечатлением. Расположите график на расстоянии вытянутой руки или отклонитесь на спинку стула, сидя за компьютером, и доверьтесь своей интуиции. Складывается ли у вас впечатление, что цена значительно превысила максимум предыдущего дня? Если нет, какое повышение вы сочли бы значительным? Это то самое место, на котором вы установили бы стоп, прежде чем войти в позицию. И снова перед нами суждение правого полушария без «правильного» обоснования. Вы можете научить свое правое полушарие распознавать, какие изменения существенны (к этому мы обратимся в следующей главе), но описать эти правила так, чтобы их осознало левое полушарие, довольно сложно. Закрывающее событиеВыходить из позиции проще. Здесь возможен один из двух вариантов: либо сделка срабатывает и курс акций проходит более половины пути до уровня сопротивления, тогда вы выходите, если импульс меняется и цена падает ниже минимума предыдущего дня; либо сделка не срабатывает и вы выходите из позиции, когда цена опускается до стопа, который вы установили непосредственно под уровнем поддержки. И снова откатПодобные модели наблюдаются довольно регулярно. Как только я закончил главу 4, в которой приводил свежий пример поддержки и сопротивления, рынок снова, и даже более явно, продемонстрировал свинговый откат цены акций CSCO. Посмотрите на рис. 6.4.  Рис. 6.4. Второй свинговый откат цены акций CSCO Несмотря на то что понять это очень легко и просто, обратите внимание, как стратегия выхода, согласно которой вы помещаете стоп непосредственно под минимумом предыдущего дня, помогла вам, после того как цена прошла половину пути до уровня сопротивления, остаться в рынке и продолжить движение от $18,50 до 21,75 и, следовательно, получить прибыль около $3,25 на акцию. Самые простые методы свинговой торговли очень похожи на этот. Они не всегда приводят к таким удачным результатам, но помогают вам оставаться в позиции на протяжении нескольких крупных колебаний, когда рынок движется в вашу пользу. Случайная большая прибыль, как в приведенном примере, не требуется для того, чтобы стать успешным трейдером, но показывает, что старое изречение «Сокращайте свои убытки, позволяйте доходам расти» справедливо и в отношении краткосрочной свинговой торговли. Старое изречение «Сокращайте свои убытки, позволяйте доходам расти» справедливо и в отношении краткосрочной свинговой торговли. Я продемонстрировал собственное логическое обоснование одного метода и рассказал, как вы можете использовать свое правое полушарие, интуицию, применяя этот метод в биржевой торговле. В следующей главе я покажу, как тренировать свое правое полушарие, чтобы работать более эффективно. В частности, мы рассмотрим «туманные» аспекты правил откатного свингового метода и научимся с помощью правого полушария быстро анализировать прочие «туманные» концепции. Ваше правое полушарие создано для этого. |

|

||