|

||||

|

|

Глава 3 Элементы учетной политики по внеоборотным активам 3.1. Основные нормативные документы 1. Федеральный закон от 21.11.1996 № 129-ФЗ «О бухгалтерском учете». 2. Гражданский кодекс Российской Федерации (части первая – четвертая). 3. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29.07.1998 № 34 н, в редакции приказов Минфина России от 18.09.2006 № 116 н, от 26.03.2007 № 26 н и от 24.12.2010 № 186 н). 4. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению (утверждены приказом Минфина России от 31.10.2000 № 94 н, в редакции приказа Минфина России от 18.09.2006 № 115 н). 5. Положение по бухгалтерскому учету долгосрочных инвестиций (утверждено письмом Минфина России от 30.12.1993 № 160). 6. Положение по бухгалтерскому учету «Учет договоров строительного подряда» ПБУ 2/2008 (утверждено приказом Минфина России от 24.10.2008 № 116 н в редакции приказа Минфина России от 23.04.2009 № 35 н). 7. Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утверждено приказом Минфина России от 30.03.2001 № 26 н, в редакции приказов Минфина России от 18.09.2006 № 116 н, от 27.11.2006 № 156 н и от 24.12.2010 № 186 н). 8. Положение по бухгалтерскому учету «Учет государственной помощи» ПБУ 13/2000 (утверждено приказом Минфина России от 16.10.2000 № 92 н, в редакции приказа Минфина России от 18.09.2006 № 115 н). 9. Положение по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2007 (утверждено приказом Минфина России от 27.12.2007 № 153 н (в ред. Приказа Минфина РФ от 24.12.2010 № 186 н). 10. Положение по бухгалтерскому учету «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» ПБУ 17/02 (утверждено приказом Минфина России от 19.11.2002 № 115 н, в редакции приказа Минфина России от 18.09.2006 № 116 н). 11. Типовые методические рекомендации по планированию и учету себестоимости строительных работ (утверждены письмом Минстроя России от 04.12.1995 № БЕ-11-260/7 по согласованию с Минэкономики России и Минфином России 28.11.1995). 12. Приказ Минфина России от 02.07.2010 № 66 н «О формах бухгалтерской отчетности организаций». 13. Методические указания по инвентаризации имущества и финансовых обязательств (утверждены приказом Минфина России от 13.06.1995 № 49). 14. Налоговый кодекс Российской Федерации. Части первая и вторая. 15. Методические указания по бухгалтерскому учету основных средств (утверждены приказом Минфина России от 13.10.2003 № 91 н, в редакции приказов Минфина России от 27.11.2006 № 156 н и от 24.12.2010 № 186 н). 16. Унифицированные формы первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве (утвержден постановлением Госкомстата России от 30.10.1997 № 71 а). 17. Единые нормы амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР (утверждены постановлением Совета Министров СССР от 22.04.1990 № 1072). 18. Постановление Госкомстата России от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств». 19. Постановление Правительства РФ от 01.01.2002 № 1 «О Классификации основных средств, включенных в амортизационные группы (в ред. Постановления Правительства РФ от 12.09.2008 № 676). 20. Приказ Минфина России от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций додоговору лизинга». 21. Письмо Минфина России от 29.10.1993 № 118 «Об отражении в бухгалтерском учете отдельных операций в жилищно-коммунальном хозяйстве». 22. Патентный закон Российской Федерации от 23.09.1992 № 3517-1. 23. Закон РФ от 23.09.1992 № 3520-1 «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров». 24. Закон РФ от 23.09.1992 № 3523-1 «О правовой охране программ для электронных вычислительных машин и баз данных». 25. Закон РФ от 23.09.1992 № 3526-1 «Об охране топологии интегральных микросхем». 26. Закон РФ от 09.07.1993 № 5351-1 «Об авторском праве и смежных правах». 27. Закон РФ от 06.08.1993 № 5605-1 «О селекционных достижениях». 28. Приказ Минфина РФ от 24.12.2010 № 186 н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету и признании утратившим силу Приказа Министерства финансов Российской Федерации от 15 января 1997 г. № 3. 3.2. Элементы учетной политики по основным средствам В отношении основных средств в учетной политике организации отражаются следующие элементы: способы начисления амортизации; • значение коэффициента ускорения при начислении амортизации по основным средствам способом уменьшаемого остатка; • срок полезного использования объектов основных средств; • порядок принятия к учету объектов основных средств, состоящих из нескольких частей; • порядок переоценки основных средств; • порядок списания затрат на ремонт основных средств; • способ учета недвижимости до внесения записей в государственный реестр; • стоимостный лимит отнесения актива к основным средствам или к материально-производственным запасам; • условия постановки на баланс лизингового имущества (у лизингодателя, у лизингополучателя); • порядок проведения инвентаризации основных средств; • перечень субсчетов, используемых для учета основных средств. 3.2.1. Способы начисления амортизации основных средств В соответствии с ПБУ 6/01 начисление амортизации по объектам основных средств производится следующими способами: • линейным; • уменьшаемого остатка; • списания стоимости по сумме чисел лет срока полезного использования; • списания стоимости пропорционально объему продукции (работ). При применении линейного способа годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

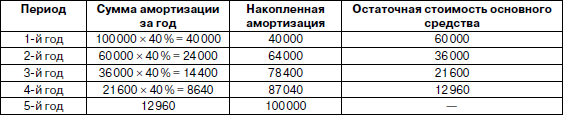

При применении способа уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента, установленного организацией, но не выше 3.

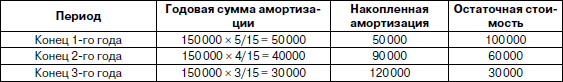

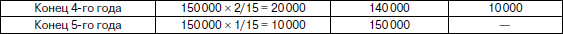

При применении способа списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и соотношения, в числителе которого – число лет, остающихся до конца срока полезного использования объекта, а в знаменателе – сумма чисел лет срока полезного использования объекта.

При применении способа списания стоимости пропорционально объему продукции (работ) сумма амортизации определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств. Организация приобрела грузовой автомобиль стоимостью 300000 руб. с предполагаемым пробегом 100 000 км.

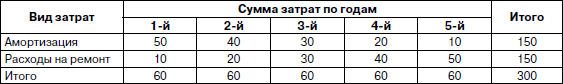

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу. При выборе способа начисления амортизации по основным средствам нужно учитывать, что способы уменьшаемого остатка и списания стоимости по сумме чисел лет срока полезного использования являются методами ускоренной амортизации. Их использование вызывает следующие последствия: 1) сумма налога на имущество уже в первые годы эксплуатации объектов основных средств уменьшается за счет уменьшения остаточной стоимости основных средств; 2) при использовании методов ускоренной амортизации сумма амортизации по годам уменьшается, а затраты на ремонт основных средств, наоборот, с годами увеличиваются. Если, например, затраты на ремонт основных средств за пять лет принять соответственно равными 10, 20, 30, 40 и 50 тыс. руб., то совокупные затраты на амортизацию и ремонт основных средств по годам при применении способа списания стоимости основных средств по сумме чисел лет срока полезного использования будут равны (в тыс. руб.):  Следовательно, начисление амортизации по основным средствам способами списания стоимости по сумме чисел лет срока полезного использования и уменьшаемого остатка обеспечивает примерно одинаковые совокупные расходы на амортизацию и на ремонт основных средств по годам, что имеет важное значение для управления себестоимостью продукции; 3) при применении ускоренных методов амортизации основных средств их остаточная стоимость резко уменьшается уже в первые годы, что приводит не только к уменьшению налога на имущество, но и к повышению коэффициента износа основных средств и показателей их рентабельности, снижению величины внеоборотных активов в бухгалтерском балансе. Снижение стоимости внеоборотных активов, в свою очередь, приводит к увеличению собственных оборотных средств, исчисленных вычитанием из собственного капитала (итог раздела III баланса) суммы внеоборотных активов (итог раздела I баланса) и значения коэффициента обеспеченности собственными оборотными средствами – одного из основных показателей рыночной устойчивости организации. Коэффициент обеспеченности собственными оборотными средствами определяется отношением их величины к стоимости оборотных активов (итог раздела II баланса). Критериальное значение данного показателя составляет 0,1. Это означает, что оборотные активы должны покрываться из собственных источников не менее чем на 10 %. Остальная часть оборотных активов покрывается из заемных источников (задолженность поставщиками, по кредитам банков и т. п.); 4) применение ускоренной амортизации основных средств увеличивает себестоимость продукции в первые годы использования объектов основных средств и уменьшает величину данного показателя в последние годы, что оказывает влияние на показатели бухгалтерской прибыли и рентабельности имущества; 5) использование ускоренных методов амортизации основных средств в бухгалтерском учете обусловливает различный порядок расчета сумм амортизации в бухгалтерском и налоговом учете, что приводит к возникновению временных разниц, усложнению учета и расчетов налога на прибыль. Следует также иметь в виду, что выбор способа (способов) начисления амортизации по основным средствам является важным элементом не только учетной, но и технической политики организации. Обобщение зарубежного и отечественного опыта по амортизационным отчислениям позволяет определить следующие подходы к выбору способа начисления амортизации. По зданиям, сооружениям, хозяйственному инвентарю целесообразно применять линейный метод начисления амортизации, а по машинам, оборудованию, вычислительной технике, дорогостоящим инструментам – другие три метода. При благоприятных условиях функционирования организациям выгодно использовать ускоренные методы амортизации по активной части основных средств, а при неблагоприятных – замедлить темпы амортизации. В период освоения новых секторов рынка, новых цехов, производств, производства новых видов продукции целесообразно уменьшить суммы амортизационных отчислений с последующим их повышением по мере повышения эффективности работы по указанным направлениям. При значительных колебаниях объема производства по годам и внутри года организации успешно применяют способ списания стоимости основных средств пропорционально объему продукции (работ), а при сравнительно коротких сроках эксплуатации объектов – способ списания стоимости по сумме чисел лет срока полезного использования. Выбор способа начисления амортизации по основным средствам следует тесно увязывать с определением срока полезного использования объектов основных средств. 3.2.2. Значение коэффициента ускорений при начислении амортизации по основным средствам способом уменьшаемого остатка В соответствии с п. 19 ПБУ 6/01 (в редакции приказа Минфина России от 12.12.2005 № 147 н) организации получили право устанавливать значение коэффициента ускорения, не превышающее 3,0. При выборе конкретного значения данного показателя нужно принять во внимание все последствия применения ускоренной амортизации по основным средствам, особенно относительно налога на имущество и возникновения временных разниц. 3.2.3. Срок полезного использования объектов основных средств Сроком полезного использования является период, в течение которого использование объекта основных средств приносит экономические выгоды (доходы) организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта. Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету исходя: • из ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью; • из ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта; • из нормативно-правовых и других ограничений использования этого объекта (например, срок аренды). При улучшении (повышении) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации срок полезного использования по этому объекту организацией пересматривается. При определении срока полезного использования объектов основных средств целесообразно принять во внимание постановление Правительства РФ от 01.01.2002 № 1 «О Классификации основных средств, включаемых в амортизационные группы», а также данные технических паспортов и других документов, содержащих сведения о технических характеристиках, реконструкции, модернизации объектов и т. п. Срок полезного использования основных средств, ранее бывших в эксплуатации, у нового собственника определяется вычитанием из срока полезного использования, установленного для новых объектов, срока их фактической эксплуатации у прежнего собственника (см. письмо Минэкономики России от 29.12.1999 № МВ-890/6-16).

Получатель основного средства, срок службы которого истек, устанавливает новый срок его эксплуатации самостоятельно. Принимая решение по срокам полезного использования объектов основных средств, необходимо иметь в виду, что уменьшение сроков полезного использования этих объектов приводит к тем же последствиям, что и при применении ускоренных методов начисления амортизации. 3.2.4. Порядок принятия к учету объектов основных средств, состоящих из нескольких частей В соответствии с п. 6 ПБУ 6/01 объект основных средств, состоящий из нескольких частей, может быть принят на учет в качестве одного инвентарного объекта, которым признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющий собой единое целое и предназначенный для выполнения определенной работы. Также каждая такая часть может учитываться как самостоятельный инвентарный объект, если сроки полезного использования каждой части существенно отличаются. Следовательно, основным критерием принятия к учету объектов основных средств, состоящих из нескольких частей, является установленный организацией уровень существенности различия сроков полезного использования различных частей объектов основных средств. Этот уровень существенности следует указать в учетной политике организации. Срок службы отдельных частей «сложных» объектов можно определить по Классификации основных средств. При отсутствии этой информации в Классификации «срок службы отдельных частей сложного объекта определяют по технической документации или в соответствии с рекомендациями организаций-изготовителей» (см. письмо Минфина России от 17.11.2006 № 03-03-04/1/772). Следует иметь в виду, что при принятии на учет отдельных частей «сложного» объекта основных средств в качестве самостоятельных объектов учета стоимость некоторых частей «сложных» объектов может оказаться меньше установленного лимита отнесения объекта к основным средствам (до 40 000 руб.). В этом случае данная часть «сложного» объекта может отражаться в соответствии с п. 5 ПБУ 6/01 в составе материально-производственных запасов и по ней не должна начисляться амортизация. Выделение из «сложных» объектов основных средств отдельных их частей и отнесение их к материально-производственным запасам позволит уменьшить налог на имущество и окажет влияние на все показатели деятельности организации, исчисляемые с использованием показателей стоимости основных средств (сумму амортизации, себестоимость продукции, стоимость внеоборотных активов, величину собственных оборотных средств и др.) и оборотных активов (коэффициент текущей платежеспособности, показатели оборачиваемости, рентабельности оборотных активов и др.). 3.2.5. Порядок переоценки основных средств Начиная с 01.01.1999 коммерческие организации могут не чаще одного раза в год (на конец отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. ПБУ 6/01 не раскрывает понятие «группа однородных объектов основных средств». Поэтому организация может сама распределить основные средства на указанные группы с указанием их в учетной политике. За основу целесообразно принять однородные группы, указанные в п. 5 ПБУ 6/01. При принятии решения о переоценке таких основных средств следует учитывать, что в последующем они должны переоцениваться регулярно (например, один раз в три года), чтобы их стоимость, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости. Переоценка объекта основных средств производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее, и суммы амортизации, начисленной за все время использования объекта. Для документального оформления результатов переоценки основных средств целесообразно разработать ведомость результатов переоценки основных средств, включив в нее необходимые реквизиты по результатам переоценки. Результаты проведенной по состоянию на конец отчетного года переоценки объектов основных средств подлежат отражению в бухгалтерском учете на соответствующих счетах бухгалтерского учета и в разделе 3 инвентарной карточки учета объектов основных средств (форма № ОС-6). При переоценке основных средств, осуществляемой в первый раз, сумма дооценки объекта основных средств зачисляется в добавочный капитал организации (дебетуется счет 01 «Основные средства», кредитуется счет 83 «Добавочный капитал»). Сумма уценки объекта основных средств относится на финансовые результаты в качестве прочих расходов (дебетуют счет 91 «Прочие доходы и расходы» и кредитуют счет 01 «Основные средства»). Увеличение суммы амортизации при дооценке основных средств отражается по кредиту счета 02 «Амортизация основных средств» и дебету счета 83, а уменьшение суммы амортизации при уценке основных средств – по дебету счета 02 и кредиту счета 91. При вторичной и последующих переоценках сумма дооценки объекта основных средств, равная сумме его уценки, проведенной в предыдущие отчетные периоды и отнесенной на счет прочих доходов и расходов, относится на счет прочих доходов и расходов отчетного периода в качестве прочих доходов. В этом случае сумма дооценки отражается по дебету счета 01 и кредиту счета 91. Сумма уценки объекта основных средств относится в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды (дебетуется счет 83 и кредитуется счет 01). Превышение суммы уценки объекта над суммой его дооценки, зачисленной в добавочный капитал организации в результате переоценки, проведенной в предыдущие отчетные периоды, относится на счет прочих доходов и расходов (дебетуется счет 91 и кредитуется счет 01). При принятии решения о проведении переоценки основных средств, как уже отмечалось, необходимо установить ее периодичность и отразить установленные сроки в учетной политике. Принимая решение о переоценке основных средств, нужно иметь в виду следующее: существенное изменение стоимости основных средств (иначе проведение переоценки теряет смысл) оказывает большое влияние на величину налога на имущество, сумму амортизационных отчислений, показатели себестоимости продукции, бухгалтерской прибыли, валюты баланса, рентабельности имущества, сумму амортизационного фонда, создаваемого для воспроизводства основных средств, сумму собственных оборотных средств и т. п. Кроме того, повышение балансовой стоимости основных средств может привести к их неликвидности при продаже. Вместе с тем увеличение стоимости основных средств при их переоценке позволяет увеличить балансовую стоимость данного имущества и величину стоимости чистых активов, определяемую путем вычитания из стоимости активов организации, принимаемых к расчету, суммы ее обязательств, принимаемых к расчету (четвертый и пятый разделы баланса). Показатель чистых активов введен Гражданским кодексом Российской Федерации для оценки степени ликвидности организацией отдельных организационно-правовых форм. Если стоимость чистых активов в таких организациях оказывается меньше величины уставного капитала, то они обязаны объявить либо об уменьшении уставного капитала, либо о своей ликвидации. Переоценка основных средств осуществляется исключительно в целях бухгалтерского учета. Она не предусмотрена Налоговым кодексом Российской Федерации и поэтому не оказывает влияния на величину налога на прибыль, уплачиваемого организацией. Дооценка основных средств не признается доходом, а уценка – расходом (письмо Минфина России от 16.07.2007 № 03-0306/1/486). При осуществлении переоценки основных средств стоимость основных средств и начисляемой по ним суммы амортизации в бухгалтерском и налоговом учете будут различаться, что обусловливает возникновение постоянных разниц. 3.2.6. Порядок списания затрат на ремонт основных средств В зависимости от объема и характера производимых ремонтных работ ремонт основных средств может быть капитальным и текущим. Данные виды ремонта различаются сложностью, объемами и сроками выполнения. Ремонт основных средств может осуществляться хозяйственным способом (силами самой организации) или подрядным способом (силами сторонних организаций). Если капитальный ремонт выполняется хозяйственным способом, то на основании ведомости дефектов в отделе главного механика выписываются наряды-заказы. Первый экземпляр наряда-заказа передается в цех – производителю ремонта, второй – в бухгалтерию для ведения аналитического учета по данному заказу, а третий остается в отделе главного механика для контроля за сроками выполнения заказа. На основании ведомости дефектов и наряда-заказа выписываются документы на получение со склада необходимых запасных частей и материалов, рабочие наряды на изготовление, монтаж и реставрацию отдельных деталей и узлов. Приемка отремонтированного объекта из капитального ремонта оформляется актом о приеме-сдаче отремонтированных, реконструированных и модернизированных объектов. По поступлении акта в бухгалтерию в инвентаризационной карточке делается отметка о произведенных работах. Кроме того, акт о приеме-сдаче служит основанием для списания фактической себестоимости капитального ремонта. Расходы на ремонт основных средств относятся на затраты продукции того периода, в котором они возникли, и включаются, как правило, в состав общепроизводственных и общехозяйственных расходов. Они могут быть отражены также по дебету счетов 20 «Основное производство» и 23 «Вспомогательные производства». Ремонт основных средств, осуществляемый хозяйственным способом, может производиться силами самого производственного цеха либо силами ремонтных мастерских (цехов) – ремонтно-механических, ремонтно-строительных и т. п. В первом случае затраты на ремонт основных средств учитываются по дебету счетов учета затрат (25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др.) с кредита счетов учета соответствующих ресурсов (10 «Материалы» – на стоимость отпущенных на ремонт запасных частей и других материалов; 70 «Расчеты с персоналом по оплате труда» – на сумму начисленной рабочим заработной платы и др.). При выполнении ремонтных работ силами ремонтных мастерских затраты на ремонт основных средств вначале учитываются по дебету счета 23 «Вспомогательные производства» (с кредита счетов 10, 69 и др.), а по окончании работ списываются с кредита счета 23 в дебет счетов 25, 26 и др. Сальдо по счету 23 дебетовое, оно показывает затраты по незаконченному капитальному или текущему ремонту основных средств. В балансе эти затраты отражаются по статье «Незавершенное производство». Оприходование строительных и других материалов, полученных при ремонте объектов основных средств, осуществляется по дебету соответствующих материальных счетов (10) и кредиту счета 23 «Вспомогательные производства». До конца 2010 г. организации могли списывать затраты на ремонт основных средств следующими способами: 1) фактические затраты на ремонт сразу списываются на счета учета затрат (25, 26, 20 и др.); 2) создается ремонтный фонд с последующим использованием его средства на проведение ремонта основных средств; 3) фактические затраты на ремонт основных средств сначала учитываются на счете 97 «Расходы будущих периодов», а затем списываются с этого счета на счета учета затрат на ремонт основных средств (25, 26 и др.). Приказом Минфина РФ от 24.12.2010 № 186 н из Положения по ведению бухгалтерского учета и бухгалтерской отчетности (3) исключен пункт 72, который разрешал создавать перечисленные в этом пункте резервы, в том числе резерв на ремонт основных средств. Однако отмена п. 72 не означает, по нашему мнению, полный запрет на создание указанных в нем резервов, поскольку некоторые из них создаются в соответствии с другими нормативными актами, например резерв на гарантийный ремонт и гарантийное обслуживание, создаваемый в соответствии с ПБУ 8/2010. Исходя из требования рационального ведения бухгалтерского учета организации могут, по нашему мнению, создавать и использовать резерв на ремонт основных средств, поскольку при неравномерно проводимых ремонтных работах по месяцам затраты на ремонт основных средств могут вызвать существенные колебания в себестоимости продукции (особенно при осуществлении капитального ремонта основных средств в сезонных отраслях производства). Создавать резерв на ремонт основных средств с последующим списанием фактических затрат за счет резерва рекомендуется в тех организациях с сезонным производством, где основная часть расходов по ремонту основных средств приходится на конец года, а также в организациях, располагающих большой номенклатурой основных средств, требующих существенных затрат на их ремонт. При принятии решения об образовании резерва расходов на ремонт основных средств нужно использовать документы, подтверждающие правильность определения ежемесячных отчислений (ведомости дефектов и сметной калькуляции, график ремонта основных средств, сметы расходов на ремонт основных средств, данные о первоначальной стоимости или текущей (восстановительной) стоимости объектов основных средств; нормативы и данные о сроках проведения ремонтов; итоговый расчет отчислений в резерв расходов на ремонт основных средств). В графике ремонта основных средств указываются: наименование намеченных к выполнению работ; единица их измерения; планируемые сроки выполнения (обычно по кварталам или месяцам). В смете расходов на ремонт основных средств отражаются: виды работ; количество объектов, подлежащих ремонту; сметная стоимость ремонта одной единицы объекта; общая сумма расходов на ремонт по видам работ и в целом по всем работам. Сумма ежемесячных отчислений в резерв на ремонт основных средств определяется делением суммы годовой сметы затрат на ремонт на 12 месяцев. Если организации вынуждена осуществлять в значительных размерах ремонт особо сложных объектов основных средств в течение срока более одного года, то целесообразно создавать два вида резерва на ремонт основных средств: • резерв предстоящих расходов на ремонт основных средств в отчетном году; • резерв предстоящих расходов на ремонт особо сложных объектов основных средств (осуществляемых в период более одного года). На ремонт особо сложных объектов основных средств целесообразно составлять отдельную смету затрат. Для определения годовой и месячной сумм отчислений в ремонтный фонд общая сумма сметы затрат делится на длительность ремонта (количество лет и месяцев). Исчисленные суммы планируемых затрат на ремонт особо сложных объектов основных средств прибавляются к сметным затратам на ремонт основных средств, осуществляемым в отчетном году. Отчисления в ремонтный фонд оформляются следующей бухгалтерской записью: Дебет счета 25 «Общепроизводственные расходы» (других счетов учета производственных затрат) – Кредит счета 96 «Резервы предстоящих расходов». Фактические затраты на ремонт основных средств ежемесячно списываются на уменьшение созданного резерва, т. е. в дебет счета 96 с кредита счетов учета соответствующих ресурсов (10, 70, 69 и др.) или комплексной статьей со счета 23 (если ремонт осуществлялся силами ремонтной мастерской) или счета 60 «Расчеты с поставщиками и подрядчиками» (при выполнении ремонтных работ сторонними организациями). По окончании отчетного года затраты на ремонт основных средств должны быть списаны на издержки производства или обращения в сумме фактически произведенных затрат. В связи с этим сумма резерва, превышающая фактически произведенные затраты на ремонт, по окончании года сторнируется. Остаток резерва на ремонт основных средств на конец года может быть в случаях, предусмотренных отраслевыми особенностями состава затрат, включаемых в себестоимость продукции (работ, услуг). Например, ремонт домны невозможен без создания переходящего из года в год ремонтного фонда. При капитальном ремонте сложных объектов основных средств, заканчивающемся в следующем отчетном году, также допускается переход на следующий год остатка резерва на ремонт основных средств. Если созданный на ремонт основных средств резерв используется не полностью, то оставшаяся сумма резерва в конце отчетного периода списывается на увеличение прибыли. При этом составляют бухгалтерскую запись: Дебет счета 96 «Резервы предстоящих расходов» – Кредит счета 91 «Прочие доходы и расходы». Списание неиспользованной суммы резерва на увеличение прибыли позволяет организации получить экономию по авансовым платежам по налогу на прибыль. При недостатке ремонтного фонда либо на величину недостатка при его начислении в ремонтный фонд составляется дополнительная проводка, либо указанная величина списывается на издержки производства и обращения. Следует отметить, что создание и использование резерва на ремонт основных средств способствует обеспечению бухгалтерского и налогового учета, поскольку НК РФ (ст. 324) разрешает организациям создавать резерв на ремонт основных средств. Затраты на ремонт основных средств организации вначале могут учитывать по дебету счета 97 «Расходы будущих периодов» (с кредита материальных, расчетных и других сетов или счета 23), а с этого счета в течение года списывать на счета издержек производства (обращения). Списание затрат по месяцам осуществляется, как правило, равномерно. Практикуется также способ списания затрат по месяцам пропорционально объему производства (работ). Данный вариант целесообразно использовать в тех сезонных отраслях промышленности, где основная часть расходов на ремонт основных средств приходится на первые месяцы года, когда еще нет возможности накопить резерв на ремонт основных средств (мясокомбинаты основную часть ремонтных работ по машинам и оборудованию осуществляют обычно вначале года – в период наименьшего объема переработки скота). В новой форме бухгалтерского баланса, утвержденной приказом Минфина РФ № 66 н, отсутствует статья «Расходы будущих периодов». Однако это не означает отказ от использования одноименного статье счета 97. По новым правилам меняется лишь порядок отражения расходов будущих периодов в бухгалтерском балансе. Теперь затраты, произведенные организацией в отчетном периоде, но относящиеся к будущим периодам, будут отражаться в бухгалтерском балансе в соответствии с условиями признания активов, установленных нормативными правовыми актами (возможно по статьям «Прочие внеоборотные активы» и «Прочие оборотные активы»). Если капитальный ремонт осуществляется подрядным способом, организации следует заключить договор с подрядчиком. Приемка законченного капитального ремонта оформляется актом приема-сдачи. Законченные капитальные работы оплачиваются подрядчику из расчета сметной стоимости их фактического объема. На стоимость законченных капитальных работ подрядчики представляют заказчику счета, акцепт которых оформляется следующими записями. Затраты на капитальный ремонт, осуществляемый подрядным способом, могут быть списаны с кредита счета 60 в дебет счетов издержек производства и обращения (25, 26, 20 и др.). При использовании резерва на ремонт основных средств дебетуется счет 96 и кредитуется счет 60; при использовании счета 97 «Расходы будущих периодов» он дебетуется и кредитуется счет 60. Следует отметить, что в практической деятельности у организаций нередко возникают конфликты с налоговыми органами в связи с отнесением соответствующих расходов к расходам на ремонт или на реконструкцию и модернизацию объектов основных средств. При этом организации, как правило, стремятся соответствующие расходы признать расходами на ремонт с целью уменьшения налога на прибыль. При решении данного спорного вопроса целесообразно воспользоваться определениями ремонта и реконструкции, содержащимися в письме Госплана СССР № НБ-36-Д, Госстроя СССР № 23-Д, Стройбанка СССР № 144, ЦСУ СССР № 6-14 от 08.05.1984, в Положении о проведении планово-предупредительного ремонта производственных зданий и сооружений МДС 13–14.2000 (утверждено постановлением Госстроя СССР от 29.12.1973 № 279), в Положении об организации и проведении реконструкции, ремонта и технического обслуживания зданий, объектов коммунального и социально-культурного назначения (утверждено приказом Госко-мархитектуры России при Госстрое СССР от 23.11.1988 № 312), в Методике определения стоимости строительной продукции на территории Российской Федерации МДС 81–35.2004 (утверждена постановлением Госстроя России от 05.03.2004 № 15/1). Кроме названных нормативных актов в решении спорных вопросов нужно использовать первичные учетные документы, составляемые при осуществлении ремонтных работ – дефектные ведомости, сметы затрат на ремонт основных средств, а также экспертные заключения специализированных фирм. Из числа элементов учетной политики по основным средствам исключены способы учета объектов недвижимости до внесения записи в государственный реестр. В соответствии с новой редакцией п. 52 Положения по ведению бухгалтерского учета и бухгалтерской отчетности объекты недвижимости, по которым закончены капитальные вложения, но права собственности, на которые не зарегистрированы в установленном законодательством порядке, принимаются к бухгалтерскому учету в качестве основных средств с выделением на отдельном субсчете к счету учета основных средств. Амортизация по таким объектам начисляется в общем порядке с первого числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету. Включение объектов недвижимости в состав основных средств до внесения записи в государственный реестр вызывает увеличение их стоимости и все последствия, связанные с изменением данного показателя. 3.2.7. Стоимостный лимит отнесения объектов к основным средствам или материально-производственным запасам В соответствии с п. 5 ПБУ 6/01 активы, в отношении которых выполняются условия, позволяющие принимать их к учету в качестве основных средств, стоимостью не более 40 000 руб. за единицу могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (МПЗ). При этом в целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации следует вести надлежащий контроль за их движением. При организации такого контроля за указанными ценностями целесообразно руководствоваться Методическими указаниями по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденными приказом Минфина России от 26.12.2000 № 135 н (§ 2, глава 4). Установление предела стоимостного лимита отнесения имущества к основным средствам или МПЗ (40 000 руб.) позволит существенно сократить стоимость основных средств организации и уменьшить налог на имущество. Следует также учитывать, что в налоговом учете амортизируемым имуществом признается имущество стоимостью более 40 000 руб. Установление разных стоимостных лимитов отнесения имущества к соответствующим активам в бухгалтерском и налоговом учете вызывает дополнительные сложности. Сближение обоих видов учета обеспечит принятие лимита отнесения имущества к соответствующей группе активов стоимостью в 40 000 руб. Организации могут не устанавливать стоимостной лимит по объектам основных средств. В этом случае такие объекты будут числиться на счете 01 «Основные средства», завышая их стоимость и сумму налога на имущество и занижая суммы собственных оборотных средств и оборотных активов. Указанные последствия могут иметь существенное значение для организаций, в которых значительная доля основных средств приходится на офисное оборудование небольшой стоимости. 3.2.8. Условия постановки на баланс лизингового имущества В соответствии с договорными условиями, определяемыми руководителями организаций, лизинговое имущество может учитываться: 1) на балансе лизингодателя; 2) на балансе лизингополучателя. В первом случае лизинговое имущество остается на балансе лизингодателя, он начисляет амортизацию по этому имуществу и учитывает другие расходы по лизинговой деятельности, возмещаемые лизингодателю лизингополучателем. По лизинговому имуществу лизингодатель осуществляет уплату налога на имущество. Во втором случае лизингополучатель оприходует лизинговое имущество на счет 01 «Основные средства», начисляет амортизацию по лизинговому имуществу, осуществляет лизинговые платежи и уплату налогу на имущество по лизинговому имуществу. Принятое руководителями организаций решение о порядке учета лизингового имущества оказывает влияние на сумму налога на имущество и все другие показатели, в расчете которых используется показатель стоимости основных средств. Порядок проведения инвентаризации основных средств указывается в общем плане инвентаризации имущества и обязательств организации (см. § 2.4). 3.3. Элементы учетной политики по нематериальным активам При формировании учетной политики по нематериальным активам определяются: • срок полезного использования объектов; • способ (метод) начисления амортизации; • значение коэффициента ускорения при использовании способа уменьшаемого остатка; • необходимость осуществления переоценки и обесценения; • виды нематериальных активов, подлежащих и не подлежащих амортизации; • первичные документы для учета наличия и движения нематериальных активов; • способ оценки нематериальных активов, полученных по договорам, предусматривающим исполнение обязательств (оплаты) неденежными средствами; • даты и объемы инвентаризаций нематериальных активов, проводимых сверх обязательных; • перечень субсчетов и аналитических счетов, открываемых для учета нематериальных активов. 3.3.1. Срок полезного использования нематериальных активов Срок полезного использования нематериальных активов определяется организацией при принятии данных объектов к бухгалтерскому учету. Сроком полезного использования нематериальных активов является выраженный в месяцах период, в течение которого организация предполагает использовать данные нематериальные активы в целях получения экономической выгоды или в деятельности, направленной на достижение целей создания некоммерческой организации. Определяется срок полезного использования исходя из: – срока действия прав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом; – ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды (или использовать в деятельности, направленной на достижение целей создания некоммерческой организации). Срок полезного использования отдельных видов нематериальных активов может определяться исходя из количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования активов этого вида. Установленные организацией сроки полезного использования нематериальных активов ежегодно проверяются на необходимость их уточнения. В случае существенного изменения продолжительности периода, в течение которого организация предполагает использовать нематериальные активы, срок их полезного использования должен быть соответственно изменен. Возникающие при определении и пересмотре сроков полезного использования нематериальных активов корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности как изменения в оценочных значениях. Нематериальные активы, по которым невозможно определить срок полезного использования исходя из изложенных выше условий, считаются нематериальными активами с неопределенным сроком полезного использования. Такие нематериальные активы не амортизируются, организация же должна ежегодно на начало отчетного года рассматривать факторы, свидетельствующие о невозможности надежно определить срок их полезного использования. В случае прекращения действия указанных факторов организация определяет срок полезного использования нематериальных активов и начинает начисление амортизации выбранным способом. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности как изменения в оценочных значениях. Решение о сроках использования нематериальных активов оказывает влияние на все показатели, связанные с использованием данного вида нематериальных активов. 3.3.2. Способы (методы) начисления амортизации нематериальных активов По объектам с определенным сроком полезного использования амортизация начисляется с использованием одного из следующих способов: • линейного – исходя из норм, установленных организацией на основании срока их полезного использования; • уменьшаемого остатка; • списания стоимости пропорционально объему выпущенной продукции (выполненных работ, оказанных услуг). Годовая сумма амортизационных отчислений определяется: • при использовании линейного способа – исходя из первоначальной стоимости объекта и нормы амортизации, исчисленной исходя из срока полезного использования объекта; • при использовании способа уменьшаемого остатка – исходя из остаточной или текущей рыночной стоимости объекта (в случае переоценки) за минусом его начисленной амортизации на начало месяца, умноженной на дробь, в числителе которой – установленный организацией коэффициент (не выше 3), а в знаменателе – оставшийся срок полезного использования в месяцах; • при использовании способа списания стоимости пропорционально объему выпущенной продукции (выполненных работ, оказанных услуг) – исходя из натурального показателя объема выпущенной продукции (выполненных работ, оказанных услуг) за месяц и соотношения первоначальной стоимости объекта и предполагаемого объема выпущенной продукции (выполненных работ, оказанных услуг) за весь срок полезного использования объекта. Способ начисления амортизации выбирается на основании расчета ожидаемого поступления будущих экономических выгод от использования нематериального актива, включая финансовый результат от возможной его продажи. При затруднениях в расчетах амортизационные отчисления по нематериальному активу определяются линейным способом, что обязательно для деловой репутации. Отрицательная деловая репутация в полной сумме относится на финансовые результаты организации (на счет 91 «Прочие доходы и расходы»). Выбранный организацией способ амортизации нематериальных активов должен ежегодно проверяться на необходимость его уточнения. Если расчет ожидаемых экономических выгод от использования нематериальных активов существенно изменился, необходимо соответственно изменить способ начисления амортизации. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности на начало отчетного года как изменения в оценочных значениях. Способ уменьшаемого остатка — это способ ускоренной амортизации нематериальных активов. Его применение вызывает такие же последствия, как и использование ускоренных методов амортизации основных средств (за исключением фактора, влияющего на сумму налога на имущество). Способ списания стоимости нематериальных активов пропорционально объему продукции (работ, услуг) широко применяется в добывающих отраслях промышленности. 3.3.3. Выбор значения коэффициента ускорения при начислении амортизации по нематериальным активам способом уменьшаемого остатка Согласно пункту 29 ПБУ 14/2007 организации имеют право устанавливать значение коэффициента ускорения, но не более 3,0. При выборе значения коэффициента ускорения необходимо принимать во внимание все последствия ускоренной амортизации нематериальных активов. 3.3.4. Виды нематериальных активов, по которым амортизация не начисляется По нематериальным активам с неопределенным сроком полезного использования (к ним могут быть отнесены товарные знаки, знаки обслуживания, наименования места происхождения товаров и т. п.) амортизации не начисляется. Следует иметь в виду, что отказ от начисления амортизации по некоторым видам нематериальных активов будет оказывать влияние на величину балансовой стоимости нематериальных активов и всего имущества, себестоимость продукции, прибыли и многих других показателей эффективности функционирования организации. 3.3.5. Принятие решения о переоценке и обесценении нематериальных активов В соответствии с п. 17 ПБУ 14/2007 коммерческие организации имеют право не чаще одного раза в год (на конец отчетного года) переоценивать группы однородных нематериальных активов по текущей рыночной стоимости, определяемой исключительно по данным активного рынка этих нематериальных активов [1]. Принимая решение о переоценке нематериальных активов, следует учитывать, что в последующем они должны переоцениваться регулярно, чтобы стоимость, по которой они отражаются в бухгалтерской отчетности, существенно не отличалась от их текущей стоимости. Нематериальные активы переоцениваются путем пересчета их остаточной стоимости. Сумма дооценки нематериальных активов по результатам их переоценки зачисляется в добавочный капитал организации, а сумма уценки относится на финансовые результаты в качестве прочих расходов (дебетуют счет 91). При вторичной и последующих переоценках нематериальных активов сумма дооценки, равная сумме их уценки, проведенной в предыдущие отчетные годы и отнесенной на счет учета финансовые результаты в качестве прочих расходов (дебетуют счет 91), зачисляется на счет учета финансовых результатов в качестве прочих доходов, а сумма уценки относится в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этих нематериальных активов, проведенной в предыдущие отчетные годы. Превышение суммы уценки нематериального актива над суммой его дооценки, зачисленной в добавочный капитал организации в результате переоценки, проведенной в предыдущие отчетные годы, относится на финансовый результат в качестве прочих расходов. Результаты проведенной по состоянию на конец отчетного года переоценки нематериальных активов подлежат отражению в бухгалтерском учете обособленно. Переоценка нематериальных активов в сторону увеличения их стоимости вызывает такие же последствия, как и переоценка основных средств (это не касается фактора, влияющего на сумму налога на имущество). При уценке и обесценении нематериальных активов изменяется их балансовая стоимость, стоимость внеоборотных активов, всего имущества, величина чистых активов, собственных оборотных средств и ряда других показателей. Надо отметить следующее: если необходимо увеличить стоимость чистых активов, то выгоднее увеличить стоимость нематериальных активов, чем основных средств, поскольку с нематериальных активов налог на имущество не взимается. 3.3.6. Первичные документы для учета наличия и движения нематериальных активов В настоящее время отсутствуют какие-либо рекомендации по документальному оформлению движения нематериальных активов. Поэтому организации должны сами разрабатывать формы соответствующих документов исходя из Положения о документах и документообороте в бухгалтерском учете и Федерального закона «О бухгалтерском учете», определивших перечень обязательных реквизитов в документах и особенности учитываемых объектов. В соответствии с особенностями нематериальных активов в документах, подтверждающих их поступление и выбытие, должна быть дана их характеристика, указаны порядок и срок использования, первоначальная стоимость, норма амортизации, дата ввода и вывода из эксплуатации и некоторые другие реквизиты. Особое внимание следует обратить на правильность оформления перехода права на владение нематериальными активами. Например, приобретение прав на объекты, охраняемые патентным правом (изобретения, полезные модели и др.), должно подтверждаться соответствующими лицензионными договорами, зарегистрированными в патентном ведомстве. Приобретенные права должны быть оформлены договорами с юридическими или физическими лицами. Право пользования землей признается лишь на основе документов, оформленных в соответствии с установленным законодательством порядке. Особенностью некоторых нематериальных активов как объектов учета является необходимость принятия мер по их защите. С этой целью целесообразно разработать особые внутренние правила охраны таких объектов, предусмотрев в них список лиц, имеющих право на ознакомление с ними, обязательства этих лиц не разглашать соответствующие сведения и свои должностные инструкции, а также другие необходимые сведения. 3.3.7. Способ оценки нематериальных активов, полученных по договорам, предусматривающим исполнение обязательств (оплаты) неденежными средствами Первоначальная стоимость нематериальных активов, полученных по договорам, предусматривающим исполнение обязательств неденежными средствами, определяется исходя из стоимости товаров или других ценностей, переданных или подлежащих передаче организацией. Стоимость последних определяется исходя из цены, по которой в сравниваемых обстоятельствах организация обычно определяет стоимость аналогичных товаров или ценностей. Если невозможно установить стоимость переданных или передаваемых ценностей, то стоимость полученных нематериальных активов устанавливается исходя из цены, по которой в сравниваемых обстоятельствах приобретаются аналогичные нематериальные активы. Порядок проведения инвентаризации нематериальных активов должен быть указан в общем плане проведения инвентаризации имущества и финансовых обязательств (см. § 2.4), а перечень субсчетов и аналитических счетов, используемых для учета нематериальных активов, указывается в рабочем плане счетов (см. § 2.2). 3.4. Элементы учетной политики по научно-исследовательским и опытно-конструкторским работам (НИОКР) На счете 08 «Вложения во внеоборотные активы» обособленно учитываются расходы организации на НИОКР, результаты которых используются для ее производственных либо управленческих нужд. Основными элементами учетной политики по НИОКР являются: • определение способа списания расходов на НИОКР; • определение срока списания расходов на НИОКР. Расходы на НИОКР списываются одним из следующих способов: • линейным; • пропорционально объему продукции (работ, услуг), который предполагается получить за весь срок применения результатов НИОКР. Срок списания расходов по НИОКР определяется организацией самостоятельно исходя из ожидаемого срока использования этих работ. Предельный срок списания указанных расходов – 5 лет, и он не может превышать срок деятельности организации. В налоговом учете расходы на НИОКР списываются в течение одного года. При этом расходы на НИОКР по перечню, установленному законодательством и для работ, осуществляемых организациями в особых экономических зонах, будут учитываться единовременно по завершению работ (отдельных этапов) и сразу уменьшать налогооблагаемую базу, начиная с 2012 года (в соответствии с Федеральным законом от 07.06.2011 № 132-ФЗ). Расходы на НИОКР списываются с 1-го числа месяца, следующего за месяцем, в котором было начато применение результатов НИОКР. Расходы на указанные работы списываются равномерно в размере 1/12 годовой суммы независимо от выбранного способа списания расходов. В случае прекращения использования результатов НИОКР оставшаяся часть расходов списывается со счета 08 на прочие расходы (счет 91 «Прочие доходы и расходы»). Следует отметить, что в налоговом учете в соответствии с Федеральным законом от 07.06.2011 № 132-ФЗ организациям разрешено формировать резерв предстоящих расходов на НИОКР и изменен порядок их учета при исчислении налога на прибыль. В бухгалтерском учете создание данного резерва не предусматривается. При формировании резерва на НИОКР в налоговом учете в бухгалтерском учете будут ежеквартально возникать налогооблагаемые временные разницы и соответствующие им отложенные налоговые обязательства (ОНО). Величина ОНО определяется умножением суммы отчислений в резерв на ставку налога на прибыль (20 %) По мере списания расходов на НИОКР за счет созданного резервы сумма ОНО будет уменьшаться. Формирование и погашение ОНО отражается следующими бухгалтерскими записями: • при формировании ОНО дебетуют счет 68 «Расчеты по налогам и сборам» кредитуют счет 77 «Отложенные налоговые обязательства»; • при погашении ОНО дебетуют счет 77 и кредитуют счет 68. 3.5. Раскрытие информации об основных средствах и нематериальных активах в бухгалтерской отчетности В соответствии с ПБУ 6/01 в бухгалтерской отчетности подлежит раскрытию с учетом существенности как минимум следующая информация: • первоначальная стоимость и сумма начисленной амортизации по основным группам основных средств на начало и конец отчетного года; • движение основных средств в течение отчетного года по основным группам (поступление, выбытие и т. п.); • способы оценки объектов основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами; • изменения стоимости основных средств, в которой они приняты к бухгалтерскому учету в результате их достройки, дооборудования, реконструкции, частичной ликвидации и переоценки; • сроки полезного использования объектов основных средств (по основным группам); • объекты основных средств, стоимость которых не погашается; • объекты основных средств, предоставленные и полученные по договору аренды; • об объектах основных средств, учитываемых в составе доходных вложений в материальные ценности; • способы начисления амортизационных отчислений по отдельным группам объектов основных средств; • объекты недвижимости, принятые в эксплуатацию и фактически используемые, находящиеся в процессе государственной регистрации. В составе информации об учетной политике организации в соответствии с ПБУ 14/2007 подлежит раскрытию как минимум следующая информация: • способы оценки нематериальных активов, приобретенных за неденежные средства; • сроки полезного использования нематериальных активов; • способы определения амортизации нематериальных активов, а также установленный коэффициент при начислении амортизации способом уменьшаемого остатка; • изменение сроков полезного использования нематериальных активов; • изменение способов определения амортизации нематериальных активов. В бухгалтерской отчетности организации следует раскрывать как минимум следующую информацию по отдельным видам нематериальных активов: • первоначальную или текущую рыночную стоимость с учетом сумм начисленной амортизации и убытков от обесценения на начало и конец отчетного года; • стоимость списания и поступления, иные случаи движения; • сумму начисленной амортизации с определенным сроком полезного использования; • первоначальную стоимость или текущую рыночную стоимость, а также факторы, свидетельствующие о невозможности надежно определить срок полезного использования с выделением существенных факторов (это касается нематериальным активам с неопределенным сроком полезного использования); • стоимость, первоначальную стоимость, суммы дооценки и уценки (для переоцененных нематериальных активов); • оставшиеся сроки полезного использования в деятельности, направленной на достижение целей создания некоммерческих организаций; • стоимость и признанный убыток от обесценения (для нематериальных активов, подверженных обесценению в отчетном году); • наименование (для нематериальных активов с полностью погашенной стоимостью, но не списанных с бухгалтерского учета и используемых для получения экономической выгоды); • наименование, первоначальную или текущую рыночную стоимость, срок полезного использования и иную информацию, без знания о которой невозможно оценить финансовое положение организации или финансовые результаты ее деятельности. В бухгалтерской отчетности при раскрытии информации о нематериальных активах отдельно раскрывается информация о нематериальных активах, созданных самой организацией. Обратите внимание: в ПБУ 17/02 указано, что информация о расходах на НИОКР в случае ее существенности отражается в бухгалтерском балансе по самостоятельной группе статей актива (статья «Результаты исследований и разработок» раздела «Внеоборотные активы»). Значительная часть перечисленной выше информации о внеоборотных активах содержится в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках (ф. № 5 годовой отчетности). Вопросы для самоконтроля 1. Назовите основные нормативные документы, используемые при формировании учетной политики по внеоборотным активам. 2. Назовите основные элементы учетной политики по основным средствам и нематериальным активам. 3. При каких способах начисления амортизации по основным средствам уменьшается величина налога на имущество организации? 4. При каких способах начисления амортизации обеспечивается примерно равная сумма совокупных расходов на амортизацию и ремонт основных средств по годам? 5. Какие факторы принимаются во внимание при установлении срока полезного использования объектов основных средств и нематериальных активов? 6. Может ли организация самостоятельно принимать решение о необходимости переоценки: а) основных средств; б) нематериальных активов? 7. Какой способ списания расходов на ремонт основных средств целесообразно использовать, если пик производственной деятельности организации приходится на конец года? 8. Какие способы начисления амортизации применяются по нематериальным активам? 9. Можно ли для учета нематериальных активов использовать типовые формы первичных учетных документов? 10. Каков порядок принятия к учету объектов основных средств, состоящих из нескольких частей? 11. Укажите предельные значения коэффициента ускорения, используемого при начислении амортизации по основным средствам и нематериальным активам способом уменьшаемого остатка. 12. Каким образом формируется резерв на ремонт основных средств? |

|

||