|

||||

|

|

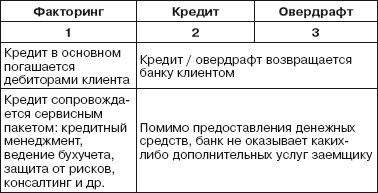

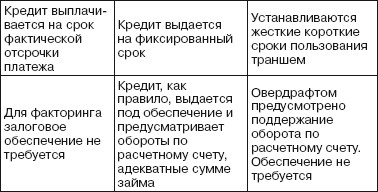

49. ФАКТОРИНГ 1. Факторинг – это операция, в которой банк получает права требования к дебитору заемщика и платит за это определенную денежную сумму. Он представляет собой один из самых динамично развивающихся секторов финансовой индустрии. Основные экономические цели факторингового обслуживания для предпринимателя: 1) своевременное инкассирование долгов для сокращения потерь, вследствие задержки платежа, и предотвращение новых сомнительных долгов; 2) повышение ликвидности активов, а также оборотности своего капитала и тем самым рентабельности деятельности предпринимателя; 3) снижение рисков: •кредитный риск (риск неоплаты поставки дебитором); • риск потери ликвидности (риск несвоевременной оплаты поставки дебитором); • инфляционный риск (риск обесценивания стоимости поставок); • валютный риск (риск изменения валютных курсов). 2. Сравнительная таблица факторинга, кредита и овердрафта   3. Особенности факторинга: «размер фактического финансирования не ограничен и может увеличиваться по мере роста объема продаж клиента; • продолжается бессрочно; «погашается из денег, выплачиваемых дебиторами клиента; «сопровождается управлением дебиторской задолженностью клиента; «по требованиям, составляющим дебиторскую задолженность не должны истечь сроки исковой давности; « дебиторы клиента не должны находиться в стадии банкротства или ликвидации; « договор финансирования под уступку денежного требования, по которому финансовый агент передает или обязуется передать клиенту денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров (работ, услуг) третьему лицу , а клиент уступает или обязуется уступить финансовому агенту это денежное требование (ст. 824 ГК РФ). |

|

||