|

||||

|

|

Часть 4. РАСЧЕТЫ В данной части рассмотрены расчеты с работниками по оплате труда, с государством по налогам и сборам, с деловыми партнерами, а также с собственниками организации. РАСЧЕТЫ С РАБОТНИКАМИ Организация не может существовать без работников. Как минимум в организации должен быть один работник – ее руководитель. Второй по важности работник организации – бухгалтер. Активно работающей организации требуются десятки, сотни и даже тысячи работников.  Оплата труда Труд работников оплачивается в соответствии с установленной в организации системой оплаты труда. Система оплаты труда представляет собой набор правил определения размеров оплаты труда. Системы оплаты труда можно объединить в группы, которые называются формами оплаты труда. Формы и системы оплаты труда Основные формы оплаты труда – сдельная и повременная. Сдельная форма оплаты труда – это такая форма начисления заработной платы, при которой заработок работника зависит от количества произведенных единиц продукции. На производственном предприятии сдельная форма оплаты труда может применяться для рабочих, занятых в основном и вспомогательном производствах. Сдельная форма оплаты труда подразделяется на следующие системы: • прямую сдельную; • сдельно-премиальную; • сдельно-прогрессивную; • косвенно-сдельную. При использовании прямой сдельной системы заработная плата рабочих повышается в прямой пропорции от количества выработанных изделий или объема выполненных работ. Сдельно-премиальная система оплаты труда предусматривает установление нормы выработки для одного работника и премирование за перевыполнение норм выработки, а также за хорошие показатели производственной деятельности (например, за отсутствие брака). Сдельно-прогрессивная система оплаты труда также предусматривает установление нормы выработки. Но продукция, выработанная в пределах нормы выработки, оплачивается по прямым расценкам, а продукция сверх установленных норм – по повышенным расценкам. Косвенно-сдельная система оплаты труда касается рабочих, обслуживающих оборудование и рабочие места. Оплата труда таких рабочих устанавливается в зависимости от количества продукции, произведенной основными рабочими.

Повременная форма оплаты труда зависит от количества фактически отработанного времени. Существуют две системы этой формы оплаты труда: • простая повременная; • повременно-премиальная. При применении простой повременной системы оплаты труда оплачивается определенное количество отработанного времени независимо от качества работы. При использовании повременно-премиальной системы оплаты труда за качество работы дополнительно начисляются премии.

При использовании повременной формы оплаты труда работнику может быть установлена стоимость часа, которая называется часовой тарифной ставкой, или стоимость месяца, которая называется должностным окладом. Часовая тарифная ставка может применяться для оплаты труда рабочих, занятых в основном производстве, должностной оклад – для любых категорий персонала. К должностному окладу могут устанавливаться надбавки (в процентах от оклада или сумме). Например, может быть установлена надбавка за выслугу лет – за длительный стаж работы в организации или в отрасли. На основании приказов работодателя работникам начисляются премии. В некоторых организациях принято выплачивать так называемую тринадцатую зарплату – премию работникам по итогам года. В местностях с неблагоприятными климатическими условиями заработная плата увеличивается на районный коэффициент, который может составлять от 1,15 до 2,0. Начисление заработной платы  Законодательством установлено, что заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка организации, коллективным или трудовым договором. Причем начисленная заработная плата выплачивается работнику за вычетом удержаний – налога на доходы, алиментов. Удержанный налог работодатель перечисляет в бюджет государства, удержанные алименты – получателю алиментов, определенному решением суда. Правило выплаты заработной платы один раз в полмесяца объективно противоречит правилам бухгалтерского учета, где в качестве минимального отчетного периода принят месяц. Сейчас бухгалтерия организации должна дважды в месяц собирать сведения, необходимые для начисления зарплаты (количество отработанных дней, если используется повременная форма оплаты, данные о выработке, если применяется сдельная форма оплаты), начислять и выплачивать зарплату. За нарушение этого правила организации подвергаются штрафу. Налоги и страховые взносы, связанные с заработной платой, начисляются только по завершении месяца. Начисляется заработная плата путем расчета. Исходными документами для выполнения такого расчета являются первичные документы, на основании которых работникам установлены размеры тарифной ставки и оклада, надбавки к зарплате (в процентах или сумме). При повременной форме оплаты труда измерителем объема работы является рабочее время, а при сдельной форме труда – количество выполненной работы.

Отпуска Работодатель обязан предоставлять работникам ежегодные оплачиваемые отпуска с сохранением места работы (должности) и среднего заработка.  Ежегодный оплачиваемый отпуск имеет продолжительность не менее 28 календарных дней. В особых случаях продолжительность ежегодного оплачиваемого отпуска увеличивается. По соглашению между работником и работодателем ежегодный оплачиваемый отпуск может быть разделен на части. При этом хотя бы одна из частей этого отпуска должна быть не менее 14 календарных дней. При исчислении продолжительности отпуска нерабочие праздничные дни, приходящиеся на период отпуска, в число календарных дней отпуска не включаются и не оплачиваются. Отпуск продлевается, если работник заболел во время отпуска и в некоторых других случаях. Деньги, выплачиваемые работнику в связи с предоставлением ему отпуска, называются отпускными. Организация обязана выплатить отпускные своему работнику до начала его отпуска. Работнику выплачивается меньшая сумма, чем начисляется, поскольку из отпускных производятся те же удержания, что и из начисляемой зарплаты. В соответствии с локальными нормативными актами методика расчета отпускных может быть изменена, но таким образом, чтобы размер начисляемых отпускных не уменьшался. В частности, к сумме средней начисленной заработной платы, принимаемой для исчисления отпускных, могут быть добавлены годовые премии и вознаграждения за выслугу лет – в размере 1/12 за каждый месяц расчетного периода. Начисления отпускных имеют отношение к исполнению трудовых обязанностей: каждый день, отработанный работником в организации, вносит небольшой вклад в его будущий ежегодный отпуск. А если работник уволится из организации, то за ту часть очередного отпуска, которую работник заработал, но не сумел использовать, работодатель должен выплатить ему денежную компенсацию. Законодательство обязывает работодателя предоставлять работнику оплачиваемые и неоплачиваемые отпуска и в других ситуациях. Продолжительность отпуска без сохранения заработной платы определяется соглашением между работником и работодателем. Пособия по временной нетрудоспособности Работодатель обязан делать своим работникам начисления, не связанные непосредственно с их трудовой деятельностью. Это, в частности, начисления по временной нетрудоспособности. Факт временной нетрудоспособности подтверждается листком нетрудоспособности – документом, который выдается медицинским учреждением.  Российское законодательство, касающееся пособий по временной нетрудоспособности, исходит из следующих достаточно простых принципов. Оплата пособий по временной нетрудоспособности – это составная часть системы государственного социального страхования. Но средства на выплату пособий государство собирает с работодателей. Государственное социальное страхование осуществляет специальное государственное учреждение – Фонд социального страхования Российской Федерации (ФСС РФ). Фонд получает деньги на выплату пособий по временной нетрудоспособности от российских организаций, которые уплачивают страховые взносы. Таким образом, организация вносит в ФСС РФ страховые взносы на случай временной нетрудоспособности всех своих работников. Размер этих взносов рассчитывается пропорционально зарплате, которую организация начисляет своим работникам. А когда наступает страховой случай, т. е. когда работник на некоторое время теряет трудоспособность из-за собственной болезни, из-за болезни своего ребенка или по причине беременности, то работнику начисляется страховая выплата за счет средств Фонда. Государственная система социального страхования направлена на защиту интересов объективно слабых работников, которые часто болеют сами или у которых болеют дети. Финансирование пособий таким работникам на время их нетрудоспособности государство старается брать на себя. (Работодатель и так несет потери из-за неожиданных невыходов на работу болеющих работников.) Заметим, что в действующем законодательстве этот принцип реализован недостаточно последовательно: государство обязывает работодателя оплатить первые два дня болезни. Фонд социального страхования РФ имеет территориальные подразделения по всей стране. Организации обязаны встать на учет в этих подразделениях, периодически отчитываться перед ними о начислениях и расходах средств Фонда. При наступлении страхового случая начисление и выплату работнику страхового пособия по временной нетрудоспособности производит работодатель. Сумма начисленного пособия затем компенсируется работодателю при очередном начислении взносов. Если временная нетрудоспособность работника затягивается на длительный срок, то социальное пособие выплачивается за счет средств ФСС РФ. Так, если работник болеет более четырех месяцев (для некоторых болезней есть исключения), то государство обязывает работника оформить инвалидность и впредь получать социальное пособие в территориальном органе социального обеспечения. После полного выздоровления инвалидность такого работника может быть снята, и он признается трудоспособным. Размер пособия по временной нетрудоспособности, которое работодатель должен выплатить работнику, рассчитывается бухгалтером на основании листка нетрудоспособности, представленного работником. В листке нетрудоспособности должна быть указана причина нетрудоспособности: общее заболевание, производственная травма, отпуск по беременности и родам. Причина нетрудоспособности влияет на размер пособия. Размер пособия устанавливается пропорционально средней заработной плате работника. Предельная сумма пособия по временной нетрудоспособности ограничена фиксированной суммой, которая в 2009 г. составляет 18 720 руб., а пособия по беременности и родам – 25 390 руб. Если работник имеет стаж менее шести календарных месяцев, то предельная сумма уменьшается до минимального размера заработной платы. Но если причиной временной нетрудоспособности является производственная травма, то размер предельной суммы увеличивается до 45 020 руб. В районах и местностях, в которых к заработной плате применяются районные коэффициенты, максимальные размеры пособий увеличиваются на районные коэффициенты.

Пособия по временной нетрудоспособности, по беременности и родам исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за последние 12 календарных месяцев, предшествующих месяцу наступления временной нетрудоспособности, отпуска по беременности и родам. Причем пособие выплачивается не за рабочие, а за календарные дни болезни. Таким способом действующее законодательство намекает работникам, что болеть лучше в выходные дни. Порядок начисления пособия предусматривает, что право на получение пособия по временной нетрудоспособности в максимальном размере работник должен заработать. При расчете пособия по причине общего заболевания и по уходу за ребенком он имеет право на получение пособия в размере 100 % максимального размера только при условии, если стаж его работы не менее 8 лет. Если же стаж работы составляет от 5 до 8 лет, то пособие назначается в размере 80 % от максимального размера, а если менее 5 лет, то 60 % от максимального размера. При этом пособие по беременности и родам назначается в размере 100 %. Нетрудоспособность в связи с уходом за ребенком оплачивается в указанных выше размерах в течение ограниченного времени (в зависимости от возраста ребенка и характера лечения). Затем она оплачивается в уменьшенном размере.

Временная нетрудоспособность, наступившая в результате умышленных действий работника, направленных на нанесение вреда своему здоровью, а также в результате травмы, полученной при совершении им противоправных действий или в состоянии алкогольного опьянения, не оплачивается. В случаях симуляции болезни временная нетрудоспособность также не оплачивается. Налог на доходы физических лиц В соответствии с налоговым законодательством из начисленной заработной платы своих работников работодатель должен удержать налог на дохода физических лиц (НДФЛ) и перечислить его в бюджет государства.  В название налога включен термин физическое лицо. В налоговом законодательстве физическое лицо – это любой дееспособный человек безотносительно к его служебным обязанностям и гражданству.

НДФЛ – это налог не с организации, а с ее работников. С некоторых своих доходов наши граждане платят этот налог самостоятельно. Но если гражданин получает доходы от организации, то государство перекладывает обязанность по исчислению и уплате налога на организацию, которая признается налоговым агентом. Налоговый агент – это организация или физическое лицо, на которые государство возлагает обязанности начислять и удерживать налоги с других организаций и физических лиц и перечислять их в пользу государства. Общую сумму налога на физических лиц, удержанную с налогоплательщиков – собственных работников, налоговый агент – работодатель, должен перечислить в бюджет государства одновременно с выплатой заработной платы работникам. Налоговым законодательством работник организации рассматривается как налогоплательщик. Сумма НДФЛ получается в результате умножения ставки налога на налоговую базу. Ставка налога составляет 13 %. Налоговой базой НДФЛ является общая сумма начисленного дохода работника с начала года. В нее входит заработная плата с учетом всех доплат и премий, включая отпускные и начисления по листкам нетрудоспособности.

База налога уменьшается на налоговые вычеты. НДФЛ рассчитывается ежемесячно по каждому работнику организации. Обычно этим расчетом занимается бухгалтерия. По завершении месяца бухгалтер делает следующее. По каждому работнику организации он определяет общую сумму его доходов, начисленных в организации с начала года, а затем эту сумму уменьшает на налоговые вычеты. Скорректированную таким образом налоговую базу бухгалтер умножает на ставку налога, в итоге получается сумма НДФЛ работника, которая должна быть начислена с начала года. Из этой суммы он вычитает суммы налога, которые уже были исчислены в этом году при начислении заработной платы в предыдущие месяцы, а результат округляет до целых рублей. Таким образом, получится окончательная сумма НДФЛ конкретного работника, которая должна быть перечислена в бюджет государства одновременно с выплатой ему заработной платы. Налоговое законодательство предусматривает следующие виды налоговых вычетов: • стандартные; • социальные; • имущественные; • профессиональные. Наиболее часто предоставляются следующие стандартные налоговые вычеты: • в размере 400 руб. за каждый месяц работы с начала налогового периода; • в размере 1000 руб. за каждый месяц работы на каждого несовершеннолетнего ребенка, находящегося на содержании работника. Причем вычет первого вида предоставляется только до месяца, в котором доход, исчисленный нарастающим итогом с начала налогового периода, превысил 40 000 руб. То есть начиная с месяца, в котором указанный доход превысил указанную сумму, вычет не применяется. Вычет второго вида (на ребенка) действует, пока совокупный доход не превысит 280 000 руб. Для граждан, имеющих особые заслуги перед государством, стандартные налоговые вычеты предоставляются в увеличенном размере. Вычеты на детей-инвалидов предоставляются в двойном размере.

Если физическое лицо работает в нескольких организациях, то право на стандартные вычеты оно имеет только в одной организации.

При расчете НДФЛ бывают и более сложные случаи. Например, если в налоговом периоде налогоплательщик потратился на строительство или приобретение жилья на территории Российской Федерации, то его фактические расходы могут быть учтены в качестве имущественного налогового вычета. Если в налоговом периоде предоставленный имущественный налоговый вычет не используется полностью, то его остаток может быть перенесен на последующие налоговые периоды до полного использования. Для предоставления работнику соответствующих налоговых вычетов он должен представить в бухгалтерию подтверждающие документы.

Ставка НДФЛ может отличаться от стандартного размера 13 %. Например, если работник организации одновременно является ее совладельцем (в частности, акционером), то дивиденды, которые он будет получать от организации и которые будут включены бухгалтерией организации в его доход, должны облагаться налогом по ставке 9 %.

Если работник организации не является налоговым резидентом Российской Федерации, то для него ставка НДФЛ увеличивается до 30 %. Налоговыми резидентами Российской Федерации считаются физические лица, которые находятся на ее территории не менее полугода, т. е. не менее 183 дней в году.

Если работник получает доходы, облагаемые налогом по разным ставкам, то бухгалтерия организации должна учитывать такие доходы раздельно. Другие удержания из заработной платы  Кроме НДФЛ, из заработной платы могут производиться другие удержания, предусмотренные законодательством: • по исполнительным листам; • в связи с причинением ущерба организации; • задолженности работника в пользу работодателя. Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 %, а в особых случаях – 50 % денежной суммы, причитающейся к выдаче работнику. Исполнительный лист – это документ, выдаваемый по решению суда. В нем указываются причина, порядок и размер удержаний с работника. На практике бухгалтеры организаций чаще всего сталкиваются с исполнительными листами на удержание алиментов по содержанию несовершеннолетних детей. На основании такого исполнительного листа работодатель обязан ежемесячно удерживать алименты из заработной платы работника и переводить их на банковский счет лица, получающего алименты. Алименты начисляются на сумму заработной платы и других доходов после удержания НДФЛ. Алименты взыскиваются в следующих размерах: на одного ребенка – 1/4 дохода, на двух детей – 1/3, на трех и более детей – 1/2 дохода. В особых случаях суд может увеличить размер алиментов. Менее распространенный случай удержаний из заработной платы – удержания за причиненный материальный ущерб. Причем работник обязан возместить работодателю только действительный ущерб. Недополученный доход и косвенные убытки возмещению не подлежат.

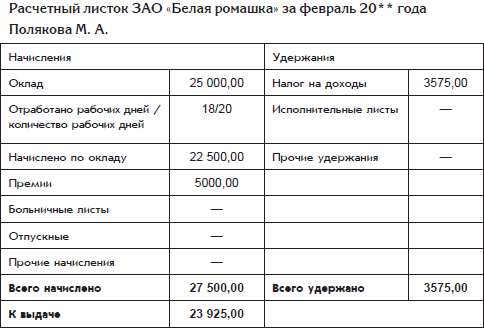

Если с работником не был заключен договор о материальной ответственности, то за причиненный ущерб он несет ответственность только в пределах своего среднемесячного заработка. При этом ежемесячный размер удержаний из его зарплаты не может превышать 20 %. Указанные ограничения размера удержаний не распространяются на случаи хищения материальных ценностей и на другие случаи умышленного причинения материального ущерба. Удержания из заработной платы работника могут производиться для погашения других задолженностей работника работодателю. Удерживаются не до конца израсходованные подотчетные суммы, которые были выданы в связи со служебной командировкой или в других случаях, а также денежные суммы, ранее выданные работнику ошибочно. Документы по учету заработной платы Заработная плата начисляется исходя из: • применяемой системы оплаты труда; • сведений об установленных тарифах, окладах, сдельных расценках; • сведений о фактически отработанном времени сотрудниками или об объеме произведенной продукции. Исходными документами для выполнения такого расчета являются табель – документ учета рабочего времени, а также другие первичные документы. Налоговые вычеты и различные льготы, установленные плательщикам НДФЛ, предоставляются на основании документов, подтверждающих это право. Так, для предоставления стандартных налоговых вычетов на несовершеннолетних детей бухгалтерия должна иметь копии свидетельств об их рождении. Удержания из заработной платы производятся на основании исполнительных листов и некоторых других документов. Расчет заработной платы и удержаний оформляется расчетной ведомостью, представляющей собой таблицу, в которой каждому работнику отведена одна строка. Колонки этой таблицы предназначены для различных видов начислений и удержаний и для отражения конечного результата – суммы, причитающейся к выдаче работнику на руки. Выдача денег работнику осуществляется в кассе организации на основании платежной ведомости. Этот документ был представлен выше. Вместо двух указанных унифицированных форм бухгалтерия организации может использовать документ, объединяющий расчетную и платежную ведомости, – расчетно-платежную ведомость. Но на практике это не очень удобно, поэтому расчетно-платежная ведомость используется только в небольших организациях. Вместо выдачи заработной платы работнику через кассу организации по его письменному заявлению бухгалтерия может перечислять деньги на расчетный счет работника в банке. Параллельно все сведения о начисленной заработной плате и об удержаниях из зарплаты должны быть отражены в лицевом счете работника. Кроме того, налоговое законодательство возлагает на налоговых агентов-работодателей обязанность вести по каждому работнику налоговую карточку по учету доходов и налога на доходы физических лиц (форма № 1-НДФЛ), которая отчасти дублирует лицевой счет. При выплате заработной платы работодатель обязан в письменной форме извещать каждого работника о составных частях заработной платы, причитающейся ему за соответствующий период, размерах и основаниях произведенных удержаний, а также об общей денежной сумме, подлежащей выплате. Обычно таким извещением является расчетный листок. Один из вариантов расчетного листка приведен ниже:  По завершении налогового периода (календарного года) работодатель (выступающий в роли налогового агента) сдает в свою налоговую инспекцию большой отчет по НДФЛ (форма № 2-НДФЛ), в котором содержатся персональные сведения о начисленных суммах доходов всех его работников и о суммах начисленного и удержанного налога. Эти сведения могут представляться в электронной форме, т. е. в виде файла, записанного на дискету. Федеральная налоговая служба ведет учет всех граждан – плательщиков НДФЛ. Для удобства учета каждому из них присвоен идентификационный номер налогоплательщика (ИНН.) При этом разные Ивановы Иваны Ивановичи имеют разные идентификационные номера. Сведения о доходах каждого гражданина, а также о суммах начисленного налога собираются в налоговой инспекции по месту жительства гражданина. Делается это так. Все работодатели, на которых поработал налогоплательщик в течение года, представляют сведения по форме № 2-НДФЛ в налоговые инспекции по месту своего расположения. А эти инспекции пересылают полученные сведения в налоговую инспекцию по месту жительства гражданина. Кроме того, каждый гражданин имеет право, а при получении некоторых видов доходов обязан по завершении года подать в налоговую инспекцию по месту своего жительства налоговую декларацию с указанием сумм полученных доходов и сумм удержанного НДФЛ. На основании налоговой декларации и других собранных сведений налоговая инспекция рассчитывает общую сумму полученных доходов, проверяет правильность применения налоговых вычетов и рассчитывает уточненную сумму НДФЛ за год. Если уточненная сумма налога превысит общую сумму налогов, удержанных работодателями, то налоговая инспекция предложит гражданину доплатить НДВЛ по итогам года. Если же уточненная сумма окажется меньше общей суммы налогов, удержанных работодателями, то налоговая инспекция должна вернуть гражданину излишне удержанную сумму налога. Страховые взносы В соответствии с законодательством из начисленной заработной платы своих работников работодатель должен удержать страховые взносы и перечислить его в бюджет государства.

Если налог на доходы физических лиц является налогом на работников организации, а сама организация при этом исполняет роль налогового агента – посредника между работниками и государством, то плательщиком страховых взносов является непосредственно работодатель. Однако сумма страховых взносов рассчитывается от зарплаты каждого работника.

База для начисления страховых взносов совпадает с налоговой базой НДФЛ за некоторыми исключениями. В базу начисления взносов не включаются выплаты социального характера, в частности, пособия по временной нетрудоспособности. Ведь эти выплаты производятся за счет государственных средств, и государству было бы совсем нелогично заставлять работодателя платить налог за доброту государства. Расчетным периодом для начисления страховых взносов считается год. Предусмотрены следующие тарифы (ставки) страховых взносов: • Пенсионный фонд Российской Федерации – 26 %; • Фонд социального страхования Российской Федерации – 2,9 %; • Федеральный фонд обязательного медицинского страхования – 2,1 %; • территориальные фонды обязательного медицинского страхования – 3 %. На 2010 г. предусмотрены пониженные тарифы страховых взносов: • Пенсионный фонд Российской Федерации – 20 %; • Фонд социального страхования Российской Федерации – 2,9 %; • Федеральный фонд обязательного медицинского страхования – 1,1 %; • территориальные фонды обязательного медицинского страхования – 2 %. Кроме того, для отдельных категорий плательщиков взносов на период до 2014 г. предусмотрены еще более пониженные тарифы. Начисление страховых взносов на работника прекращается, как только его база для начислений достигает 415 тыс. руб. нарастающим итогом с начала года. Таким способом государство поощряет работодателей платить своим работникам побольше. Кроме перечисленных страховых взносов работодатели обязаны уплачивать взнос на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, который перечисляется в Фонд социального страхования Российской Федерации. За счет этих взносов оплачиваются пособия по временной нетрудоспособности, связанного с получением производственных травм. Этот взнос иногда считается компонентом ЕСН. Ставки взноса составляют от 0,2 до 8,5 %. Размер ставки зависит от класса профессионального риска, к которому отнесена организация. Класс профессионального риска определяется при регистрации организации в Фонде социального страхования РФ.  Работодатель обязан начислять страховые взносы по итогам каждого месяца и перечислять их в соответствующие фонды не позднее 15-го числа следующего месяца. Взносы, подлежащие перечислению в ФСС РФ, работодатель уменьшает на сумму начисленных пособий по временной нетрудоспособности, а также на суммы прочих расходов, которые он произвел за счет средств ФСС РФ. О потраченных денежных средствах работодатель должен отчитаться перед территориальным подразделением Фонда. Кроме того, работодатель ежеквартально отчитывается перед территориальным подразделением Пенсионного фонда РФ (в части расчетов по страховым взносам в Пенсионный фонд и медицинские фонды) и перед территориальным подразделением ФСС РФ. Система пенсионного страхованияГосударством создана информационная система, в которой учтены все работающие граждане Российской Федерации. Каждому гражданину присвоен персональный страховой номер. Этот номер указывается в пластиковой карточке – страховом свидетельстве государственного пенсионного страхования, которое выдается каждому гражданину. В этой информационной системе накапливаются сведения о доходах граждан, на которые начисляются страховые взносы, величина которых может повлиять на размер их будущей пенсии, а также накапливаются сведения о взносах, перечисляемых работодателями граждан в ПФ РФ. Сведения из большого отчета, который сдается работодателем в территориальное подразделение ПФ РФ по завершении года, вносятся в эту информационную систему. Гражданин имеет право увеличить свою будущую пенсию, уплачивая дополнительные пенсионные взносы. Для этого он подает работодателю заявление с просьбой ежемесячно удерживать из зарплаты и перечислять определенную сумму дополнительных пенсионных взносов. На общую сумму дополнительных пенсионных взносов можно получить социальный налоговый вычет по НДФЛ. Дополнительные пенсионные взносы за своего работника может уплачивать и работодатель. В этом случае предусмотрены льготы работодателю по налогу на прибыль. Бухгалтерский учет расчетов по оплате труда  Гигантский объем бухгалтерской работы, связанной с начислением зарплаты, расчетом удержаний – соответствующих налогов и взносов, отражается в синтетическом учете относительно небольшим количеством проводок. В синтетическом учете регистрируются только общие суммы начислений и удержаний, без конкретизации до отдельных работников. Общие суммы начисленной оплаты труда отражаются по кредиту счета 70 «Расчеты с персоналом по оплате труда». Начисленная заработная плата обычно относится на затраты. Суммы начисленной оплаты труда могут быть отражены по дебету соответствующего счета учета затрат: для персонала, непосредственно занятого в основной деятельности организации, это счет 20 «Основное производство» или счет 44 «Расходы на продажу»; для управленческого персонала и персонала общехозяйственного назначения (включая бухгалтерию) это счет 26 «Общехозяйственные расходы». Зарплата отдельных категорий персонала может отражаться по дебету счетов 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 29 «Обслуживающие производства и хозяйства». Если же по решению собственника организации работникам начисляется премия по итогам завершившегося финансового года за счет прибыли, заработанной организацией, то начисление такой премии отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» и дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Общие суммы удержанного налога на доходы физических лиц отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 68 «Расчеты по налогам и сборам», субсчет «Налог на доходы физических лиц». (Последующее перечисление удержанного налога в бюджет с расчетного счета организации отражается по дебету счета 68 и кредиту счета 51 «Расчетные счета».) Общие суммы начисленных страховых взносов отражаются по кредиту счета 69 «Расчеты по социальному страхованию и обеспечению». К счету 69 открываются субсчета, соответствующие отдельным видам страховых взносов. Одновременно общие суммы начисленных страховых взносов отражаются по дебетам тех же счетов затрат, на которых отражается начисленная оплата труда соответствующей категории персонала. Взносы, начисленные на заработную плату персонала, непосредственно занятого в основной деятельности организации, отражается по дебету счета 20 «Основное производство» или счета 44 «Расходы на продажу»; ЕСН (до 2010 г.), начисленный на заработную плату управленческого персонала и персонала общехозяйственного назначения, отражается по дебету счета 26 «Общехозяйственные расходы» и т. д. (Последующие перечисления взносов в соответствующие фонды с расчетного счета организации отражаются по дебету соответствующего субсчета счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 51 «Расчетные счета».) Пособия по временной нетрудоспособности относятся на уменьшение взносов в ФСС РФ. Начисленные пособия отражаются по кредиту счета 70 «Расчеты с персоналом по оплате труда» и дебету счета 69, субсчет «Расчеты с Фондом социального страхования». Удержания из заработной платы по исполнительным листам в пользу третьих лиц отражаются по дебету счета 70 и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами». (Последующее перечисление на банковский счет третьего лица отражается по дебету счета 76 и кредиту счета 51.) Удержания из заработной платы с целью возмещения причиненного материального ущерба отражаются по дебету счета 70 и кредиту счета 73 «Расчеты с персоналом по прочим операциям», субсчет 2 «Расчеты по возмещению материального ущерба». Выплата заработной платы из кассы организации отражается по дебету счета 70 и кредиту счета 50 «Касса». Выплата заработной платы путем перечисления денег на банковские счета работников отражается по кредиту счета 51. Не выплаченные в установленный срок суммы отражаются по дебету счета 70 и кредиту счета 76, субсчет 4 «Расчеты по депонированным суммам». Основной объем бухгалтерской работы, связанной с заработной платой работников организации, – это аналитический учет. Объектом аналитического учета является работник организации. Работник является общим объектом аналитического учета для таких синтетических счетов, как 69, 70, 71 «Расчеты с подотчетными лицами» и некоторых других. Каждому работнику – объекту аналитического учета присваивается табельный номер (аналог инвентарного номера для объекта основных средств). Аналитический учет начислений и удержаний, связанных с работниками, ведется в регистрах аналитического учета– лицевых счетах, налоговых карточках по учету доходов и налога на доходы физических лиц (форма № 1-НДФЛ), карточках ЕСН (до 2010 г.). Компьютеризация расчетов по оплате труда Аналитический учет оплаты труда и всего, что с ней связано, отличается большой трудоемкостью.  В связи с всеобщей компьютеризацией объем бухгалтерской работы, связанной с расчетами по оплате труда и начисляемые на нее налогами и взносами, значительно увеличился. Учитывая, что в организациях эти расчеты ведутся на компьютере, действующее законодательство требует от организации представления персонифицированной отчетности по всем физическим лицам с детализацией по месяцам и видам доходов. Аналитический учет оплаты труда и связанных с ней налогов и взносов представляет собой автономную задачу. Поэтому на практике эта задача часто решается с помощью отдельной компьютерной программы. Компьютерные программы по аналитическому учету оплаты труда автоматически выполняют рутинные операции. Перед начислением очередной заработной платы бухгалтеру требуется только проследить, чтобы в базу данных была введена вся информация, необходимая для правильного начисления зарплаты, удержаний, налогов и взносов. Так, при повременной оплате труда работника на основе должностного оклада база данных должна содержать информацию о размере его оклада. Если работник пропустил несколько рабочих дней, то сведения об отсутствии должны быть введены в информационную базу. При сдельной оплате труда база данных должна иметь сведения о тарифных ставках. А перед начислением заработной платы бухгалтеру следует ввести информацию об объемах работ, выполненных работниками. В базу данных следует ввести данные о наличие у работника детей, что дает ему право на стандартные налоговые вычеты при расчете НДФЛ, об особых правах на дополнительные налоговые вычеты и о суммах, подлежащих дополнительному удержанию с заработной платы работника. Для правильного отнесения работника к той или иной возрастной группе при определении ставок страховой и накопительной частей взносов в ПФ РФ база данных должна иметь информацию о дате рождения работника. Кроме того, в базу данных до расчета заработной платы необходимо ввести информацию об отпусках работников, листках нетрудоспособности, начисленных премиях. Расчет заработной платы на основе данных, имеющихся в базе данных, выполняет программа по заранее заданным алгоритмам. Результат выполненного расчета заработной платы показан в различных отчетах.

При использовании компьютера отпадает необходимость специально вести регистры аналитического учета – лицевые счета работников и карточки учета налогов. Эти регистры также превращаются в отчеты. Любой из указанных регистров аналитического учета бухгалтер может сформировать на экране компьютера путем запуска соответствующей команды. После этого сформированный регистр бухгалтер может распечатать на принтере в бумажном виде. Представленная выше картина аналитического учета расчетов по оплате труда с использованием компьютерных программ получилась, пожалуй, излишне идиллической. Конкретные компьютерные программы могут содержать ошибки, они могут быть не рассчитаны на какие-то особо сложные ситуации. А в конечном счете виновным во всех недоработках и ошибках будет бухгалтер. Использование компьютера облегчает труд бухгалтера, освобождает от рутинной работы, но не заменяет его. Но при этом бухгалтер обязан знать правила бухгалтерского учета и налоговое законодательство, понимать взаимосвязи между исходными данными, задаваемыми компьютеру, и результатами последующих расчетов. Расчеты с подотчетными лицами  Отдельный пласт взаимоотношений организации с собственными работниками – это расчеты с подотчетными лицами. Подотчетными лицами считаются работники, которые получают наличные денежные средства из кассы организации на свои предстоящие расходы, связанные с выполнением служебного задания. Подотчетные лица получают деньги под отчет, т. е. под обязательство представить отчет о расходах и вернуть неизрасходованные средства после того как служебное задание будет выполнено (или истечет срок, отведенный на выполнение задания). Подотчетными лицами могут быть только постоянные работники организации. Причем список подотчетных лиц должен быть утвержден приказом руководителя организации. Другим приказом руководителя следует утвердить порядок выдачи подотчетных сумм и представления отчетности в их использовании. Для отчетности в использовании подотчетных сумм используется унифицированная форма авансовый отчет, которая заполняется подотчетным лицом и утверждается руководителем организации. К авансовому отчету прилагаются документы, подтверждающие произведенные расходы. С помощью подотчетных лиц организация производит такие виды расходов, которые сложно оплатить непосредственно из кассы организации или путем безналичного расчета. К таким расходам могут относиться операционно-хозяйственные расходы, а также расходы на приобретение небольших партий товарно-материальных ценностей у других организаций или физических лиц. К операционно-хозяйственным расходам относятся канцелярские и почтово-телеграфные расходы, а также расходы на приобретение мелкого инвентаря за наличный расчет, оплату мелких транспортных затрат, покупку горюче-смазочных материалов. Обычный порядок получения подотчетных сумм, предназначенных на операционно-хозяйственные расходы, и представления отчетности в их расходовании заключаются в следующем. Работник организации подает заявление руководителю организации с просьбой выдать ему конкретную денежную сумму на конкретные операционно-хозяйственные расходы. В заявлении работник указывает срок представления авансового отчета – обычно не позднее чем через месяц. Руководитель организации утверждает это заявление. Бухгалтерия оформляет расходный кассовый ордер, к которому прилагается заявление, утвержденное руководителем. Поскольку подпись руководителя уже есть на заявлении, послужившем основанием для оформления расходного кассового ордера, на кассовом ордере подпись руководителя не нужна. Расходуя полученные деньги, подотчетное лицо собирает документы, подтверждающие произведенные расходы. При приобретении материальных ценностей в организации розничной торговли (магазине) подотчетное лицо должно получить чек кассового аппарата и товарный чек. При приобретении материальных ценностей непосредственно на заводе-изготовителе или в организации оптовой торговли подотчетному лицу следует получить накладную, счет-фактуру и чек кассового аппарата. При оформлении авансового отчета подотчетное лицо перечисляет все собранные документы и рассчитывает общую сумму расходов, понесенных в пользу своей организации. Все собранные документы прилагаются к авансовому отчету. Другой распространенный вид расходов организации, производимых через подотчетных лиц, – командировочные расходы, т. е. расходы, связанные со служебной командировкой работника организации. Служебной командировкой признается поездка работника по распоряжению руководителя организации в другую местность на определенный срок. Работникам, направляемым в командировку, оплачиваются расходы на наем жилого помещения, на проезд к месту назначения и обратно, а также суточные за время нахождения в командировке. Основанием для поездки работника в командировку является служебное задание для направления в командировку и отчет о его выполнении. Данное задание подписывается руководителем структурного подразделения и утверждается руководителем организации. На основании этого документа издается приказ (распоряжение) о направлении работника в командировку и оформляется командировочное удостоверение. В организации должны быть приняты нормативы расходов по найму жилого помещения, а также размера суточных. Для разных местностей могут устанавливаться разные нормативы. В особо крупном размере устанавливаются нормативы расходов для поездок за рубеж в развитые страны. На основании действующих в организации нормативов, предполагаемого срока пребывания работника в командировке и предполагаемой стоимости проезда бухгалтерия рассчитывает сумму аванса на командировочные расхода и оформляет на эту сумму расходный кассовый ордер. На его основании из кассы организации работнику выдается аванс на командировочные расходы. Не позднее чем через три рабочих дня по возвращении из командировки работник обязан представить в бухгалтерию авансовый отчет о денежных суммах, израсходованных в связи с выполнением служебного задания. К авансовому отчету он должен приложить документы, подтверждающие произведенные расходы: проездные документы (билеты), документы, подтверждающие расходы на наем жилья, и т. д. Оплата расходов на наем жилья ограничивается верхним пределом, установленным в организации. А если документы, подтверждающие расходы на наем жилья, не будут приложены к авансовому отчету, то расходы на эти цели все равно будут оплачены работнику, но по пониженному нормативу. (Таких документов у работника просто не будет, если он жил не в гостинице, а в частном секторе.) Для учета взаимоотношений организации со своими работниками, связанных с использованием подотчетных сумм, используется счет 71 «Расчеты с подотчетными лицами». По этому счету ведется аналитический учет, объектами которого являются работники – подотчетные лица. Выдача аванса подотчетному лицу из кассы организации отражается по дебету счета 71 и кредиту счета 50 «Касса». Утвержденный авансовый отчет отражается по кредиту счета 71 и дебету счета учета затрат (20, 44, 26 и др.). Если согласно авансовому отчету работник израсходовал больше денег, чем получил их в качестве аванса, то организация должна доплатить работнику перерасходованную сумму. Факт доплаты работнику из кассы организации отражается по дебету счета 71 и кредиту счета 50. Если работник недоиспользовал полученный аванс, то лишнюю сумму он возвращает в кассу организации, что отражается по кредиту счета 71 и дебету счета 50. Кроме того, недоиспользованная сумма может быть удержана при начислении очередной заработной платы, что отражается по кредиту счета 71 и дебету счета 70 «Расчеты с персоналом по оплате труда».

НАЛОГИ Коммерческая организация обязана уплачивать в пользу государства налоги, сборы и взносы.  Под налогом понимается обязательный платеж, взимаемый в бюджет государства в целях финансового обеспечения деятельности государства и органов местного самоуправления. Сбор – это обязательный платеж, взимаемый за конкретные действия уполномоченных органов, например, за выдачу разрешений и лицензий. А взносом называется обязательный платеж, взимаемый в целях финансового обеспечения деятельности государственного внебюджетного фонда (для организации это тот же налог). Налоги и взносы организация платит регулярно, с установленной периодичностью, выступая при этом в роли налогоплательщика.

Уплата налогов, сборов и взносов – это одно из проявлений взаимоотношений организации и государства. Организация и государство находятся в отношениях неравного экономического партнерства: партнерства, поскольку каждая сторона заинтересована в благополучии другой стороны, хотя у обеих сторон есть собственный интерес; неравного, потому что в этом партнерстве государство выступает в роли сильной стороны, которая устанавливает правила.

Государство предоставляет организации комплекс разнообразных услуг. Но за свои услуги (реально оказанные или потенциальные) государство требует оплаты. Государство заинтересовано в том, чтобы дела у организации шли хорошо, чтобы она зарабатывала как можно больше денег – иначе у государства не будет возможности изымать деньги в свою пользу. Организация и сама заинтересована в эффективности своей деятельности, а также в том, чтобы государство создавало для нее наиболее комфортные условия. Но за услуги государства организация хотела бы платить как можно меньше. Интересы государства в экономическом партнерстве с организацией могут представлять следующие территориальные подразделения федеральных органов власти: • инспекция Федеральной налоговой службы (ФНС России); • управление Пенсионного фонда Российской Федерации (ПФ РФ); • отделение Фонда социального страхования Российской Федерации (ФСС РФ); • таможня. В случае разногласий с территориальными государственными органами организация имеет право обращаться за судебной защитой. Во взаимоотношениях с государственными органами организацию представляет ее руководитель. Руководитель отвечает перед государством (так же как и перед остальным окружающим миром) за все то, что происходит в организации, в частности, за то, как поставлен бухгалтерский учет и как начисляются и уплачиваются налоги. Но конкретной черновой работой, связанной с этими взаимоотношениями, в организации занимаются бухгалтеры. Именно бухгалтеры рассчитывают суммы налогов и взносов, оформляют платежные поручения по их уплате, составляют отчеты для государственных органов. Бухгалтеры участвуют в проверках, проводимых инспекцией ФНС России. Принципы налогообложения  Налоги должны быть простыми, чтобы их было легко рассчитывать. Иначе расходы организации и государства, связанные с расчетом и уплатой налогов, а также последующими проверками, могут превысить суммы собираемых налогов.

Согласно налоговому законодательству, чтобы установить налог, необходимо определить налогоплательщиков и следующие элементы налогообложения: • объект налогообложения; • налоговую базу; • налоговый период; • налоговая ставка; • порядок исчисления налога; • порядок и сроки уплаты налога. Понятия объекта налогообложения и налоговой базы близки по значению. Объекты налогообложения – это операции, имущество, результаты хозяйственной деятельности, которые можно каким– либо образом оценить в деньгах или количественно. В качестве объектов налогообложения могут выступать: • операции по реализации товаров (работ, услуг); • имущество; • прибыль; • доход; • стоимость реализованных товаров (выполненных работ, оказанных услуг). Налоговая база представляет собой оценку – денежную или количественную – объекта налогообложения.

Налоговый период – это период времени, который используется при расчете налоговой базы. Для большинства налогов за налоговый период принимается календарный год. Налоговый период может состоять из одного или нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Налоговая ставка измеряется в процентах. Порядок исчисления налога определяет, кто и как исчисляет налоги. Обычно налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот. Но в некоторых случаях обязанность по исчислению налога может быть возложена на налоговый орган или на другую организацию – налогового агента.

Как правило, уплачивается сразу вся сумма налога. Выше мы уже рассмотрели налог, который связан с заработной платой, – налог на доходы физических лиц (НДФЛ). По этому налогу налоговым периодом признается календарный год. Тем не менее, НДФЛ рассчитывается и уплачивается по окончании каждого месяца. Ежемесячные платежи по итогам первых 11 месяцев года называются авансовыми платежами, а сумма платежа, исчисленная с зарплаты за декабрь, формально считается уплатой налогов. Сумма, подлежащая уплате, рассчитывается отдельно по каждому работнику в зависимости от размера его заработной платы, полученной с начала года. Затем из полученной суммы вычитаются ранее удержанные суммы. Похожие правила расчета авансовых платежей применяются и для других налогов, для которых в качестве налогового периода установлен календарный год. Отличие может быть в сроках исчисления и уплаты налогов. При установлении сроков исчисления и уплаты налогов законодательство следует такому принципу: чем больше налоговая база или сумма налога, тем чаще организация должна рассчитывать и платить этот налог. Налоговое законодательство предусматривает предоставление льгот отдельным категориям налогоплательщиков – они вправе не уплачивать налог или уплачивать его в меньшем размере. Хотя нормы законодательства, определяющие основания, порядок и условия применения льгот, не могут носить индивидуального характера, тем не менее они предусматривают возможность некоторых налоговых послаблений индивидуального характера. Например, налогоплательщик может получить отсрочку или рассрочку по уплате налога на срок до шести месяцев. Решение о предоставлении отсрочки или рассрочки по федеральным налогам принимает Минфин России, а по региональным и местным налогам – финансовый орган соответствующего уровня власти. При наличии особых обстоятельств отсрочка может быть предоставлена и на более длительные сроки. Отсрочка на срок до года называется налоговым кредитом, до пяти лет – инвестиционным налоговым кредитом. Из самого названия этого кредита следует, что он предназначен для поощрения особо полезной деятельности. Отсрочки и налоговые кредиты государство предоставляет под проценты. Оформление отсрочки или налогового кредита напоминает оформление договора на получение банковского кредита.

Налоги классифицируются следующим образом: • по уровням государственного бюджета, куда уплачиваются налоги; • по способам взимания налогов и пр. Классификация налогов по уровням государственного бюджета  Деятельность органов государственной власти финансируется из государственного бюджета. Государственная власть делится на три уровня: федеральная, региональная (представленная органами власти субъектов Российской Федерации) и местная. Соответственно уровням власти государственный бюджет Российской Федерации делится на федеральный бюджет, около 90 региональных бюджетов (по количеству субъектов Российской Федерации) и очень большое количество местных бюджетов.

Для каждого уровня власти определены свои источники финансирования, в том числе налоги и сборы. Соответственно уровням власти в Российской Федерации установлены следующие виды налогов и сборов: • федеральные; • региональные (субъектов Российской Федерации); • местные. Региональные и местные власти не имеют права вводить дополнительные налоги, но могут устанавливать отдельные элементы налогообложения для региональных и местных налогов.

К федеральным налогам и сборам относятся: • налог на добавленную стоимость; • налог на прибыль организаций; • акцизы; • налог на доходы физических лиц; • единый социальный налог (с 2010 г. заменен на страховые взносы); • государственная пошлина (в том числе таможенная пошлина); • сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; • водный налог; • налог на добычу полезных ископаемых. К региональным налогам и сборам относятся: • налог на имущество организаций; • транспортный налог; • налог на игорный бизнес. К местным налогам и сборам относится: • земельный налог.

В данной книге рассматриваются только те налоги, которые уплачиваются большинством российских организаций. Специальные налоговые режимы Для отдельных категорий организаций предусмотрены специальные налоговые режимы. Упрощенная система налогообложения Небольшая организация практически любой отрасли экономики может добровольно перейти на упрощенную систему налогообложения, которая предусматривает уплату единого налога. Единый налог заменяет следующие налоги: • налог на прибыль организаций; • налог на добавленную стоимость (за исключением уплаты налога при импорте); • налог на имущество организаций. В 2010 году плательщики единого налога уплачивают страховые взносы в Пенсионный фонд по пониженной ставке – 14 % и не уплачивают страховые взносы в Фонд социального страхования и медицинские фонды. В последующие годы данная льгота не предусмотрена. Вновь созданная организация может подать заявление о переходе на упрощенную систему налогообложения при регистрации в инспекции ФНС России. Уже зарегистрированная организация имеет право перейти на упрощенную систему налогообложения, если по итогам предшествующих 9 месяцев ее доходы не превысили 45 млн руб. Чтобы в дальнейшем не терять право на применение упрощенной системы, доходы организации за год не должны превышать 20 млн руб., умноженных на коэффициент-дефлятор. Коэффициент-дефлятор отражает рост цен товаров и услуг. Этот коэффициент ежегодно уточняется.

Упрощенная система налогообложения, по сути, является масштабной льготой, стимулирующей развитие малого бизнеса. Поэтому законодательство пытается противодействовать тому, чтобы этой льготой могли воспользоваться крупные организации, например, путем создания сети малых дочерних обществ. Кроме того, данная льгота не предоставляется организациям, занимающимся особо прибыльными видами деятельности. Указанные принципы реализуются формальными критериями, установленными законодательством. Организация не имеет права применять упрощенную систему налогообложения, если: • средняя численность ее работников превышает 100 человек; • организация имеет филиалы и представительства; • доля участия других организаций превышает 25 %; • остаточная стоимость основных средств и нематериальных активов по данным бухгалтерского учета превышает 100 млн руб.; • организация работает на финансовом рынке (это банки, страховщики, негосударственные пенсионные фонды, инвестиционные фонды, профессиональные участники рынка ценных бумаг, ломбарды); • организация занимается производством подакцизных товаров или добычей и реализацией полезных ископаемых. Единый сельскохозяйственный налогОрганизации – сельскохозяйственные товаропроизводители могут перейти на уплату единого сельскохозяйственного налога. Этот налог заменяет собой налоги, перечисленные выше для единого налога. Для плательщиков единого сельскохозяйственного налога предусмотрены пониженные ставки страховых взносов в период до 2014 года. Единый налог на вмененный доходСпециальный режим налогообложения в виде единого налога на вмененный доход (ЕНВД) применяется в отношении доходов от определенных видов предпринимательской деятельности. ЕНВД вводят на своих территориях местные органы власти. В отличие от специальных налоговых режимов, упомянутых выше, переход на уплату ЕНВД производится без учета желания налогоплательщика (если только он удовлетворяет определенным критериям, на что он, впрочем, может влиять). Другая особенность ЕНВД: организация может быть переведена на уплату ЕНВД лишь частично. Если организация занимается несколькими видами деятельности, то она переводится на уплату ЕНВД лишь в части тех видов деятельности, которые определены в законодательстве и соответствующих законодательству решениях местных органов. При этом остальные виды деятельности организации подлежат налогообложению в соответствии с выбранной ею системой налогообложения (общей или упрощенной). Для организаций ЕНВД заменяет собой налоги, которые перечислены выше для единого налога. Прямые и косвенные налоги Кроме классификации налогов по уровням государственных бюджетов Российской Федерации (федеральные, региональные и местные налоги), существуют другие классификации. Важнейшей из них является классификация по способу взимания, согласно которой налоги подразделяются на прямые и косвенные.  Прямые налоги взимаются непосредственно с имущества или доходов налогоплательщика. В частности, к прямым налогам относятся налоги, рассмотренный выше: налог на доходы физических лиц. Налог на доходы физических лиц – работников организации уплачивает организация, предварительно удерживая этот налог из выплат своих работников. Тем самым, как упоминалось выше, организация выполняет роль налогового агента, т. е. посредника между налогоплательщиком и государством. Плательщиком НДФЛ считается физическое лицо. Большинство налогов, взимаемых в Российской Федерации, являются прямыми налогами. Косвенные налоги добавляются к цене товаров и услуг, т. е. конечным плательщиком косвенных налогов можно считать конечного потребителя товара. А на продавца товара законодательство возлагает обязанность периодически перечислять государству общую сумму налога, которую он собирает с покупателей (или может собрать в будущем). Так что фактическим плательщиком косвенного налога является продавец. Оплачивая товар в кассе магазина, многие граждане даже не подозревают, что они оплачивают еще и налоги. К косвенным налогам относятся: • налог на добавленную стоимость; • акцизы; • таможенная пошлина. Представление налоговых деклараций  Налогоплательщики обязаны самостоятельно определять перечни налогов, которые они должны уплачивать по своей деятельности, и представлять в налоговый орган налоговые декларации по этим налогам. Налоговая декларация представляется индивидуально по каждому налогу, подлежащему уплате. Кроме налоговых деклараций, организации обязаны представлять в налоговый орган бухгалтерскую отчетность. Данные бухгалтерского учета и документы, имеющие отношение к исчислению и уплате налогов, организации обязаны хранить в течение четырех лет. Налоговая декларация – это заявление налогоплательщика государству о том, что он собирается уплатить налог в некоторой денежной сумме. Налоговая декларация содержит расчет суммы налога и другие данные, имеющие отношение к исчислению и уплате налога. Декларация заполняется в установленной форме на бумаге или в электронном виде, т. е. в виде компьютерного файла. Налогоплательщики со среднесписочной численностью работников более 100 человек обязаны представлять налоговую отчетность в электронном виде, организации с меньшей численностью могут делать это добровольно, поскольку это всем удобно. Представление налоговой декларации в электронном виде заметно облегчает процесс общения организации с налоговым органом.

Налоговая декларация сдается организацией в сроки, установленные налоговым законодательством для данного налога. Обычно этот срок составляет не более 30 дней после окончания налогового периода (для НДС – 20 дней). В этот же период организация должна уплатить налог. Датой уплаты налога считается дата приема соответствующего платежного поручения банком. Организация может сначала уплатить налог, а затем сдать налоговую декларацию. Но лучше сначала сдать декларацию, поскольку в процессе подготовки и сдачи декларации могут выявиться ошибки в расчете налога. Как правило, бухгалтер готовит для налоговой инспекции отчетность большого объема четыре раза в год. По окончании каждого квартала необходимо сдать промежуточную бухгалтерскую отчетность, а также налоговые декларации по всем уплачиваемым налогам. При этом особенно трудоемким для бухгалтера является период окончания года, совпадающий с окончанием IV квартала. По окончании года объем сдаваемой отчетности существенно возрастает. Промежуточная бухгалтерская отчетность заменяется годовой отчетностью, а к налоговым декларациям добавляется большой объем персонифицированной отчетности по НДФЛ.

Налоговые проверки Инспекции ФНС России могут проводить два вида налоговых проверок: камеральные и выездные. Камеральные налоговые проверкиКамеральная налоговая проверка проводится в самой инспекции ФНС России на основе налоговых деклараций и других документов, представляемых организацией в инспекцию. В ходе камеральной проверки выявляется: • полнота заполнения налоговой декларации; • правильность содержащихся в ней расчетов; • достоверность исходных данных, включая налоговую базу; • расхождение данных в налоговых декларациях с данными бухгалтерского учета. Камеральная проверка должна быть проведена не позднее трех месяцев после представления налоговой декларации. На практике камеральная проверка может производиться налоговыми инспекторами в процессе приема налоговых деклараций. Процесс камеральной проверки облегчают персональные компьютеры с установленными на них специальными налоговыми компьютерными программами. Такая программа автоматически проверяет полноту заполнения, самостоятельно и правильно выполняет расчеты. Достоверность исходных данных налоговая инспекция проверяет по собственным алгоритмам и если возникнет подозрение, что организация занижает налоговую базу, то может быть назначена выездная налоговая проверка. Выездные налоговые проверкиЕсли камеральные налоговые проверки – это повседневная работа налоговых инспекторов, не требующая специального распоряжения руководителя налоговой инспекции, то выездная проверка – это особое мероприятие, проводимое по распоряжению руководителя инспекции. Выездная налоговая проверка, как правило, проводится по местонахождению организации. В ходе этой проверки проверяются первичные документы и записи в регистрах бухгалтерского учета, а также может проводиться инвентаризация имущества организации. Выездная налоговая проверка может проводиться как по одному, так и по нескольким налогам и не может охватывать период более трех лет. Законодательство не допускает проведения в течение одного календарного года более одной выездной проверки по одним и тем же налогам за один и тот же период. Выездная налоговая проверка не может продолжаться более двух месяцев, за исключением особых случаев. Пени и штрафы3а выявленные нарушения организация привлекается к ответственности.  Так, за непредставление налоговой декларации в установленный срок на организацию налагается штраф в размере 5 % от суммы налога, подлежащей уплате согласно этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % от указанной суммы и не менее 100 руб. Неуплата или недоплата сумм налога в результате занижения налоговой базы или иного неправильного исчисления налога влечет взыскание штрафа в размере 20 % от неуплаченных сумм. Кроме того, за просрочку уплаты налога начисляются пени пропорционально количеству дней просрочки. Пени – это множественное число от слова пеня. А пеня – это небольшой штраф за просрочку платежа, рассчитываемый пропорционально сумме причитающегося платежа и количеству дней просрочки. По принципу своего расчета пени аналогичны процентам по банковскому кредиту. Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога. Процентная ставка пени принимается равной 1/300 доли действующей в это время ставки рефинансирования Банка России. Ставка рефинансирования – это годовая ставка кредита, предоставляемого Банком России коммерческим банкам. Таким образом, ставка пени за день просрочки получается чуть больше однодневной ставки кредита Банка России, которая в пересчете составляет 1/360 от ставки рефинансирования, где 360 – приблизительное количество дней в году. За повторные и более серьезные нарушения предусмотрены более крупные штрафы. На суммы доплат по налогам, выявленных по результатам камеральной проверки, налоговая инспекция направляет в адрес организации требование об уплате. Штрафы и любые другие санкции со стороны налоговой инспекции организация может оспорить в суде. При выявлении ошибки организацией в своем расчете налога, ей следует представить в налоговый орган уточненную налоговую декларацию. Если в результате уточнения выяснится, что налог был недоплачен, то помимо суммы доплаты организация должна будет самостоятельно начислить и уплатить пени за просрочку платежа; другие штрафы при этом не взимаются. В случае переплаты налога возможны следующие варианты: • сумма переплаты может быть принята налоговой инспекцией в счет будущей уплаты налога; • организация может обратиться в налоговую инспекцию с просьбой вернуть переплаченную сумму или зачесть переплаченную сумму как уплату другого налога. Налог на прибыль организаций Налог на прибыль организаций – это прямой на лог, который применительно к организации является аналогом налога на доходы физических лиц.  Экономический смысл налога на прибыль организаций Экономический смысл налога на прибыль организацийОбязывая организации платить налог на прибыль, а граждан налог на доходы физических лиц, государство как бы говорит своим организациям и своим гражданам следующее: «Если вам удается зарабатывать хорошие деньги, то поделитесь со мной немного на мои государственные нужды, ведь я стараюсь, чтобы вам и всем остальным, живущим в нашей стране, было хорошо». Налоговая база и ставки Объектом обложения налогом на прибыль организаций признается полученная прибыль – разница между доходами и расходами организации. Получение прибыли – это цель деятельности коммерческой организации. Поэтому расчет прибыли производится с высокой степенью детализации и особенно тщательно на основании данных налогового учета. Налоговый учет ведется параллельно бухгалтерскому учету. Доходы и расходы организации регистрируются в бухгалтерском учете независимо от того, как они признаются в налоговом учете. Налоговая база Налоговой базой признается денежное выражение прибыли, определяемой по правилам налогового учета. Налоговая база по видам прибыли, которая облагается по нестандартной ставке, определяется отдельно. Особых льгот по налогу на прибыль законодательство не предусматривает, что логично, поскольку название налога говорит само за себя. Если организация имеет своей целью (или одной из целей) получение прибыли и ей это удается делать, то своей прибылью она должна делиться с государством. При этом законодательство содержит подробный перечень ситуаций, которые не признаются получением дохода, подлежащего налогообложению. Например, не считаются доходом материальные ценности, которые организация получила извне на общественно полезные цели, т. е. на цели, не связанные с получением прибыли. Большинство организаций налоговую базу определяют, используя метод начисления (т. е. по отгрузке), при котором доходы и расходы регистрируются по правилам бухгалтерского учета. По этим правилам налоговая база определяется в момент, когда передается право собственности на товары и прочее имущество или регистрируется факт выполнения работ (оказания услуг). При небольшой выручке организация имеет право определять даты дохода и расхода с помощью кассового метода (т. е. по оплате), когда доходы и расходы регистрируются в моменты поступления и списания денежных сумм. Право на применение кассового метода предоставляется при условии, если средняя выручка организации от реализации товаров (работ, услуг) без учета НДС за квартал, рассчитанная за предыдущие четыре квартала, не превышает 1 млн руб. Применение кассового метода для целей определения налога на прибыль означает, что в бухгалтерском и налоговом учете доходы и расходы отражаются в разные моменты времени. Налоговые ставки Стандартная налоговая ставка по налогу на прибыль составляет 20 %. При этом сумма налога, исчисленная по налоговой ставке 2 %, зачисляется в федеральный бюджет, сумма налога, исчисленная по налоговой ставке 18 %, – в региональный бюджет, причем субъект Российской Федерации имеет право уменьшить свою налоговую ставку до 13,5 %.

По другим ставкам облагаются доходы иностранных организаций, не связанные с деятельностью в Российской Федерации. По доходам, полученным в виде дивидендов, применяются следующие ставки: • 9 % – по доходам, полученным в виде дивидендов от российских организаций российскими организациями; • 15 % – по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций. Порядок исчисления и уплаты налога  Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы.

Налоговым периодом признается календарный год, отчетными периодами – I квартал, полугодие и 9 месяцев календарного года. По итогам каждого отчетного периода налогоплательщики исчисляют сумму авансового платежа исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода. Налогоплательщики представляют налоговые декларации по налогу не позднее 28 дней со дня окончания соответствующего отчетного периода. Налоговая декларация по итогам налогового периода (т. е. года) представляется не позднее 28 марта следующего года. Суммы авансовых платежей определяются исходя из суммы налога, рассчитанной за период нарастающим итогом, за вычетом сумм авансовых платежей, рассчитанных за предыдущие отчетные периоды текущего налогового периода. Сумма годового платежа определяется как сумма налога, рассчитанная за весь год, за вычетом сумм авансовых платежей этого года. Авансовый платеж или сумма налога уплачиваются не позднее срока, установленного для подачи соответствующей декларации. Если организация имеет большую выручку, т. е. средняя выручка от реализации за квартал, определенная за предыдущие четыре квартала, превысила 3 млн руб., то в промежутках между квартальными авансовыми платежами она уплачивает ежемесячные авансовые платежи. Сумма ежемесячного платежа рассчитывается на основании данных, содержащихся в ранее представленных налоговых декларациях. Поэтому представлять этот расчет в налоговую инспекцию не нужно. Если средняя выручка от реализации за квартал (определенная за предыдущие четыре квартала) превышает 3 млн руб., то по итогам каждого отчетного (а также налогового) периода налогоплательщик исчисляет сумму авансового платежа исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода. В течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа в следующем порядке: • подлежащего уплате в I квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода; • подлежащего уплате во II квартале текущего налогового периода, принимается равной 1/3 суммы авансового платежа, исчисленного за первый отчетный период текущего года; • подлежащего уплате в III квартале текущего налогового периода, принимается равной 1/3 разницы между суммой авансового платежа, рассчитанной по итогам полугодия, и суммой авансового платежа, рассчитанной по итогам I квартала; • подлежащего уплате в IV квартале текущего налогового периода, принимается равной 1/3 разницы между суммой авансового платежа, рассчитанной по итогам 9 месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия. (Другими словами, сумма ежемесячного авансового платежа определяется как среднемесячная сумма налога, начисленная за предыдущие три месяца.) Налогоплательщик имеет право перейти на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли, подлежащей исчислению. В этом случае суммы авансовых платежей исчисляются налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца. Для этого они должны уведомить налоговую инспекцию не позднее 31 декабря предыдущего года. Если рассчитанная сумма авансового платежа отрицательная или равна нулю, то платеж не осуществляется. Налоговый учетНалоговый учет – это перенесение англо-американских традиций на российскую почву.  Идея налогового учета сама по себе прекрасна. Государство как бы говорит организациям следующее: «Вы можете учитывать свои деньги и свое имущество по тем правилам, которые согласуете внутри себя и посчитаете наиболее удобными. Но для меня извольте определять результаты своей работы и рассчитывать налоги по моим правилам. Учет, который вы будете вести только для себя, пусть по-прежнему называется бухгалтерским учетом, а тот учет, который теперь вы будете вести специально для меня, будет называться по-новому: налоговым учетом». Но хорошая идея реализована лишь частично. Налоговый учет коснулся расчета только одного налога – налога на прибыль организаций. Остальные же налоги рассчитываются по данным бухгалтерского учета. Поэтому вместо одного бухгалтерского учета бухгалтерия теперь формально ведет два разных учета: бухгалтерский и налоговый. Свободы организациям этот факт особенно не добавил, поскольку оба учета влияют на расчет налогов и соответственно контролируются государством в лице инспекции ФНС России. Налоговый учет – это система обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов. Налоговый учет должен предоставить в структурированном виде полную и достоверную информацию о порядке учета в целях налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода. Данные налогового учета должны отражать: • порядок формирования сумм доходов и расходов; • порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде; • сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах; • порядок формирования сумм создаваемых резервов; • сумму задолженности по расчетам с бюджетом по налогу. Подтверждением данных налогового учета являются: • первичные учетные документы; • аналитические регистры налогового учета; • расчет налоговой базы. Система налогового учета организуется налогоплательщиком самостоятельно исходя из принципа последовательности применения норм и правил налогового учета, т. е. система применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета указывается налогоплательщиком в учетной политике, которая утверждается руководителем организации. Налогоплательщики обязаны исчислять налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета. Если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы по налогу на прибыль, то налогоплательщик вправе дополнить применяемые регистры бухгалтерского учета реквизитами либо самостоятельно разработать аналитические регистры налогового учета.

Аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных для отражения в расчете налоговой базы. Регистры налогового учета нужно вести на бумажных носителях или в электронном виде.

По большому счету налогоплательщикам нет необходимости самостоятельно разрабатывать регистры налогового учета. Отечественные компьютерные бухгалтерские программы уже обладают необходимыми возможностями. Когда бухгалтер записывает хозяйственную операцию или документ, программа автоматически формирует регистрационные записи как для бухгалтерского, так и для налогового учета.

С точки зрения компьютерной бухгалтерии ничего особенного в налоговом учете нет. Простые записи налогового учета реализуются так же, как бухгалтерские проводки. В простых записях налогового учета могут использоваться счета налогового учета, аналогичные счетам бухгалтерского учета.

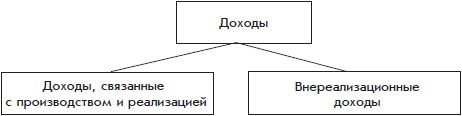

В идеале проблема ведения налогового учета сводится к настройке компьютерной бухгалтерской программы так, чтобы подавляющее большинство записей налогового учета (наряду с записями бухгалтерского учета – проводками) формировалось автоматически, без участия бухгалтера. Эта идея реализована в программах фирмы «1С». ДоходыВ налоговом учете доходы классифицируются следующим образом (рис. 4.1):

Доходами от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, а также выручка от реализации имущественных прав. Доходы от реализации непосредственно связаны с деятельностью организации.

Внереализационные доходы прямо не связаны с реализацией. Законодательство содержит обширный перечень внереализационных доходов. При этом законодательство содержит перечень поступлений в пользу организации, которые не признаются доходами. Расходы Понятие расходы (так же как и доходы) используется как в бухгалтерском, так и в налоговом учете.

В отличие от бухгалтерского законодательства, налоговое законодательство более детально описывает условия признания расходов.

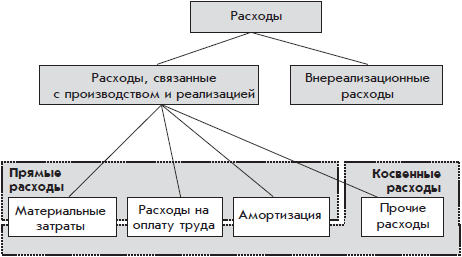

В налоговом учете затраты, понесенные организацией, признаются расходами, если они: • обоснованы экономически, т. е. связаны с деятельностью организации, направленной на получение доходов; • подтверждены документами, соответствующими законодательству Российской Федерации или обычаям делового оборота иностранного государства. В налоговым законодательством четко указаны затраты, не признаваемые расходами. Кроме того, несмотря на формальное соблюдение указанных выше условий, не признаются расходами следующие понесенные затраты: • пени и штрафы или иные санкции, взимаемые государством или государственными организациями; • платежи за сверхнормативные выбросы загрязняющих веществ в окружающую среду; • вознаграждения сотрудникам, не предусмотренные трудовыми договорами; • компенсационные выплаты сотрудникам сверх нормативов, утвержденных законодательством (об этом подробнее ниже); • материальная помощь сотрудникам; • льготы и блага, предоставляемые сотрудникам в натуральном виде. Общая классификация расходовВ налоговом учете требуется не только рассчитать общую сумму расходов, но и показать, из каких компонентов она складывается и каков вклад каждого компонента (рис. 4.2):

Данная классификация аналогична классификации расходов в бухгалтерском учете, приведенной на рис. 3.1. Так же, как и доходы, расходы делятся на две большие группы: • связанные с производством и реализацией; • внереализационные.

Если в организации налоговая база определяется по методу начисления (а к таковым относятся практически все организации), то расходы, связанные с производством и реализацией, делятся на две большие группы: • прямые расходы; • косвенные расходы.

К расходам, связанным с производством и реализацией, относятся: • материальные расходы; • оплата труда; • амортизация; • прочие расходы. Каждый элемент объединяет однородные виды расходуемых ресурсов.