|

||||

|

|

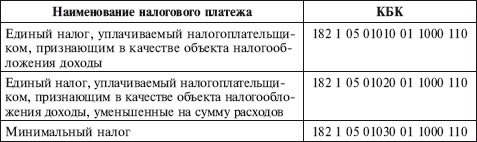

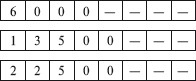

17. ДЕКЛАРАЦИЯ ПО ЕДИНОМУ НАЛОГУ Налоговым периодом по единому налогу является календарный год, а отчетными периодами – первый квартал, полугодие и 9 месяцев календарного года (ст. 346.19 НК РФ). Авансовые платежи по единому налогу «упрощенцы» перечисляют не позднее 25-го числа месяца, следующего за истекшим отчетным периодом, т.е. не позднее 25 апреля, 25 июля, 25 октября (п. 7 ст. 346.21 НК РФ). Представлять налоговые декларации по единому налогу по итогам отчетных периодов не нужно (ст. 346.23 НК РФ). Порядок расчета налоговой базы по единому налогу, ставка единого налога и порядок его исчисления зависят от того объекта налогообложения, который выбрала организация (индивидуальный предприниматель). Единый налог по итогам года организации должны перечислить в бюджет не позднее 31 марта года, следующего за отчетным годом, а индивидуальные предприниматели – не позднее 30 апреля. В те же сроки «упрощенцы» представляют налоговую декларацию по единому налогу за год. Декларация составляется по форме, утвержденной приказом Минфина России от 22.06.2009 № 58н. Титульный лист В форме титульного листа декларации предусмотрено поле «Номер корректировки». Если в налоговую инспекцию предоставляется первичная декларация, то в этом поле следует указать «0—». При оформлении уточненной декларации нужно указывать номер корректировки – «1—», «2—» и т.д. Кроме того, предусмотрено поле для указания налогового периода. В нем проставляется код из приложения № 1 к новому Порядку заполнения налоговой декларации. В частности, при составлении декларации по единому налогу за год следует указать код «34». В случае прекращения организацией деятельности (реорганизации или ликвидации) или при переходе на иной режим налогообложения в декларации за последний налоговый период проставляется код «50». На титульном листе декларации в поле для указания места учета проставляется специальный код, значение которого приведено в приложения № 2 к Порядку заполнения налоговой декларации по единому налогу. В частности, декларация может быть представлена: – индивидуальным предпринимателем – по месту жительства – код «120»; – российской организацией – по месту нахождения организации – код «210». На титульном листе декларации по единому налогу для подтверждения сведений, указанных в декларации, отведено только одно поле. В зависимости от того, кто будет заполнять это поле, указывается соответствующий код: – налогоплательщик (руководитель организации или индивидуальный предприниматель) – код «1»; – представитель налогоплательщика – код «2». В разделе 1 декларации по единому налогу есть только одно поле для подтверждения сведений, указанных в декларации. Свою подпись здесь ставит то лицо, которое подписало титульный лист декларации. Это же лицо должно поставить свою подпись в разделе 2, тем самым подтвердив достоверность сведений, указанных на этих листах. Налоговая декларация по единому налогу может быть представлена в налоговые органы тремя способами – лично, по почте или по телекоммуникационным каналам связи. В декларации при различных способах ее представления ставятся разные коды: – на бумажном носителе. Если декларация направляется в налоговые органы по почте, то ставится код «01», если она представляется лично, то – код «02»; – на бумажном носителе с дублированием на съемном носителе. Если декларация представляется лично, то ставится код «03», если она направляется по почте, то – код «08»; – на бумажном носителе с использованием штрих-кода. Если декларация представляется лично, то ставится код «09», если она направляется по почте, то – код «10»; – по телекоммуникационным каналам связи с ЭЦП. В данном случае в декларации указывается код «04»; – на съемном носителе с ЭЦП. Если декларация представляется лично, то указывается код «06», если она направляется по почте, то – код «07»; – другим способом. В данном случае в декларации указывается код «05». Указанные коды приведены в приложения № 3 к Порядку заполнения налоговой декларации. Их проставляют сотрудники налоговых органов при заполнении своей части титульного листа декларации. Основные правила заполнения декларации ИНН организации состоит из 10 знаков. В верхней части каждой страницы для указания ИНН предусмотрено поле из 12 ячеек. ИНН вписывается слева направо, начиная с первой ячейки, а в последних двух ячейках ставится прочерк (например 7715201050 – ). Страницы декларации, как и прежде, имеют сквозную нумерацию, вне зависимости от их количества. Начинать нумерацию следует с титульного листа. Поле для указания номера страницы имеет три ячейки. На первой странице проставляется номер «001», на десятой – «010» и т.д. Заполнение декларации по единому налогу начинается с раздела 2 «Расчет суммы налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога». После раздела 2 заполняется раздел 1 «Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика». Прежде всего в этом разделе отражаются данные об объекте налогообложения. По строке 001 «упрощенцы» указывают специальный код: – «1» – если они уплачивают единый налог с доходов; – «2» – если они рассчитывают единый налог с разницы между доходами и расходами. Код ОКАТО административно-территориального образования по месту нахождения организации или по месту жительства индивидуального предпринимателя указывается в строке 010. Для указания кода по ОКАТО предусмотрено поле из 11 ячеек. Заполнять это поле следует начиная с первой ячейки слева направо. Незаполненные ячейки заполняются нулями (например 45280574000). В строке 020 указывается код бюджетной классификации (КБК), согласно которому перечисляется единый налог при применении упрощенной системы налогообложения, а по строке 080 – КБК, согласно которому перечисляется минимальный налог. КБК по единому и минимальному налогу  В разделе 1 декларации есть строки для отражения сумм авансовых платежей по единому налогу, подлежащих уплате за I квартал (строка 030), первое полугодие (строка 040), 9 месяцев (строка 050). Эти строки должны заполнять все упрощенцы вне зависимости от выбранного объекта налогообложения. Объект налогообложения – доходы В строке 010 «упрощенцы», выбравшие в качестве объекта налогообложения доходы, указывают ставку единого налога —6%. Для отражения в декларации этого показателя предусмотрены два поля, разделенные точкой. Первое поле соответствует целой части десятичной дроби, а второе – дробной части десятичной дроби. Показатель в этой строке указывается в декларации следующим образом: В строках 210 и 240 отражается сумма доходов, полученная «упрощенцем» за налоговый период. Показатель доходов переносится в строку 010 раздела 2 из графы 5 раздела I книги учета доходов и расходов, утвержденной Минфином России от 31.12.2008 № 154н. Для отражения указанных показателей предусмотрено поле из восьми ячеек. Сумму единого налога за налоговый период следует указывать в строке 260. Она рассчитывается как произведение показателей, приведенных в строках 240 и 201. При составлении налоговой декларации за 2009 г. налогоплательщики, исчисляющие единый налог с доходов, могут уменьшить его величину на сумму (ст. 346.21 НК РФ): – страховых взносов на обязательное пенсионное страхование; – пособий по временной нетрудоспособности, выплаченных «упрощенцем» за счет собственных средств. Сумму пенсионных взносов и пособий по временной нетрудоспособности, уплаченных за налоговый период, «упрощенцы», выбравшие в качестве объекта налогообложения доходы, отражают в строке 280.

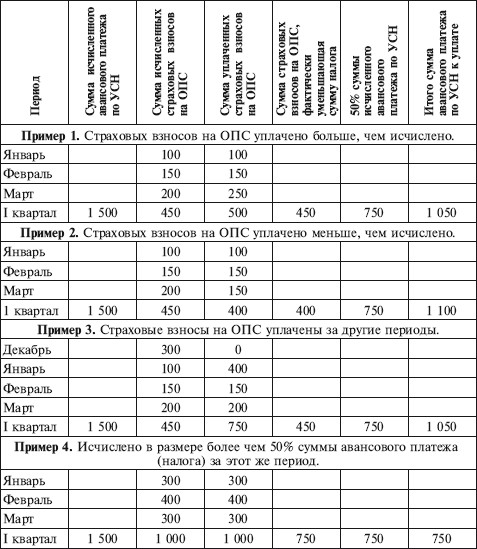

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА ПИСЬМО от 28 сентября 2009 г. № ШС-22-3/743@ О ПОРЯДКЕ УЧЕТА СТРАХОВЫХ ВЗНОСОВ НА ОБЯЗАТЕЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ И ВЫПЛАТ ПОСОБИЙ ПО ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ 1. …Таким образом, Налоговым кодексом РФ установлены четкие критерии, при выполнении которых суммы страховых взносов уменьшают сумму налога по УСН. Во-первых. Во-вторых. Сумма налога по УСН может быть уменьшена только на те суммы страховых взносов на ОПС, которые исчислены. Учитывая, что обязанность по исчислению считается исполненной после представления соответствующей налоговой декларации, в которой отражена сумма исчисленного налогового обязательства, сумма налога по УСН может быть уменьшена только на те суммы страховых взносов на ОПС, которые отражены в декларациях по ОПС, представленных в налоговый орган, и в размерах не более, чем отражены в указанных налоговых декларациях по ОПС. В-третьих. Сумма налога по УСН может быть уменьшена только на те суммы страховых взносов на ОПС, которые не только исчислены за этот же период времени, но и уплачены. При этом в уменьшение не может быть учтено больше, чем исчислено, т.е. если уплачено больше, чем исчислено, то в уменьшение учитывается исчисленная сумма. В-четвертых. Страховые взносы на ОПС могут уменьшить сумму исчисленного за налоговый (отчетный) период налога (авансового платежа) по УСН не более чем на 50%. Примеры  Учитывая требования ст. 346.12 НК РФ, а также тот факт, что даты представления, а также даты уплаты в бюджет деклараций по УСН и ОПС не совпадают, сумма исчисленного за налоговый (отчетный) период налога (авансовых платежей по налогу) по УСН подлежит уменьшению налогоплательщиками только на сумму фактически уплаченных ими (в пределах суммы начисленных (подлежащих уплате) за налоговый (отчетный) период) страховых взносов на ОПС на дату уплаты авансовых платежей по налогу за отчетные периоды либо на дату подачи налоговой декларации по налогу за налоговый период. При этом, учитывая, что налог по УСН исчисляется нарастающим итогом, суммы страховых взносов на ОПС, уплаченные налогоплательщиком после срока уплаты авансового платежа по УСН за истекший отчетный период, могут быть учтены при исчислении налога (авансовых платежей по налогу) за налоговый период (следующие отчетные периоды текущего календарного года) и включены в налоговую декларацию по налогу за налоговый период.

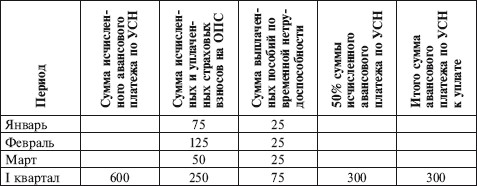

2. О порядке учета выплат пособий по временной нетрудоспособности. В соответствии со ст. 346.21 НК РФ налогоплательщики, применяющие УСН и выбравшие в качестве объекта налогообложения доходы, вправе уменьшить сумму налога (квартальных авансовых платежей по налогу), исчисленного ими за налоговый (отчетный) период, не только на сумму страховых взносов на ОПС, но и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена более чем на 50%. Таким образом, сумма налога по УСН может быть уменьшена только на суммы фактически выплаченных пособий по временной нетрудоспособности. При этом общая сумма налога по УСН не может быть уменьшена более чем на 50%. Данное ограничение касается и случаев, когда налогоплательщики уменьшают сумму исчисленного налога по УСН и на сумму взносов на ОПС, и на сумму выплат пособий по временной нетрудоспособности. Пример Исчислено в размере более чем 50% суммы авансового платежа (налога) за этот же период.  Пример ООО «Радуга» применяет упрощенную систему налогообложения. В качестве объекта налогообложения организация выбрала доходы. Предположим, что величина доходов ООО «Радуга» за 2009 г. составила 1 ООО ООО руб. Сумма страховых взносов на обязательное пенсионное страхование и пособий по временной нетрудоспособности, уплаченных в 2009 г., – 40 000 руб. Раздел 2 декларации за 2009 г. будет заполнен следующим образом: – строки 210 и 240 – величина доходов:  – строка 260 – сумма единого налога (1 ООО ООО руб. х 6%):  – строка 280 – сумма страховых взносов на обязательное пенсионное страхование и пособий по временной нетрудоспособности, не превысившая 30 ООО руб. (60 ООО руб. х 50%).  При заполнении раздела 1 декларации сумма единого налога, подлежащая уплате в бюджет по итогам года, отражается в строке 060. Она рассчитывается с учетом суммы авансового платежа, подлежащего уплате за 9 месяцев отчетного года. «Упрощенцы», которые уплачивают единый налог с доходов, показатель, отражаемый в строке 060, рассчитывают по формуле: Строка 060 раздела 1 = Строка 260 раздела 2 – Строка 280 раздела 2 – Строка 050 раздела 1. Пример Используем условия предыдущего примера. Предположим, что доходы ООО «Радуга» составили: – в I квартале 2009 г. – 200 000 руб.; – во II квартале 2009 г. – 250 000 руб.; – в III квартале 2009 г. – 300 000 руб. Сумма авансового платежа по единому налогу, рассчитанная на основании величины полученных доходов, составила: – в I квартале 2009 г. – 12 000 руб. (200 000 руб. ? 6%); – во II квартале 2009 г. – 15 000 руб. (250 000 руб. ? 6%); – в III квартале 2009 г. – 18 000 руб. (400 000 руб. ? 6%). Величина уплаченных страховых взносов на обязательное пенсионное страхование и пособий по временной нетрудоспособности составила: – в I квартале 2009 г. – 7000 руб.; – во II квартале 2009 г. – 8000 руб.; – в III квартале 2009 г. – 9000 руб. Поскольку сумма единого налога может быть уменьшена не более чем на половину, величина авансового платежа составит: – в I квартале 2009 г. – 6000 руб. (12 000 руб. ? 50%); – во II квартале 2009 г. – 7500 руб. (15 000 руб. ? 50%); – в III квартале 2009 г. – 9000 руб. (18 000 руб. ? 50%). В этом случае строки 030, 040, 050 будут заполнены следующим образом:  Сумма единого налога, подлежащая уплате в бюджет за налоговый период ООО «Радуга», составит 7500 руб. (60 000 руб. – 30 000 руб. – 22 500 руб.). При этом строка 060 будет заполнена следующим образом:  Показатель, рассчитанный по этой формуле, может иметь отрицательное значение. В этом случае его следует указать в строке 070 «Сумма налога к уменьшению за налоговый период». ООО «Град» применяет упрощенную систему налогообложения с 1 января 2009 г. В качестве объекта налогообложения организация использует доходы. Предположим, что сумма доходов ООО «Град» составила: – за 9 месяцев 2009 г. – 29 000 000 руб.; – за 2009 г. – 29 100 000 руб. Величина страховых взносов на обязательное пенсионное страхование и пособий по временной нетрудоспособности, уплаченных: – за 9 месяцев – 300 000 руб.; – за 2009 г. – 600 000 руб. В этом случае сумма авансового платежа по единому налогу за 9 месяцев будет равна 1 440 000 руб. (29 000 000 руб. ? 6% – 300 000 руб.). Величина единого налога в целом за 2009 г. – 1 146 000 руб. (29 100 000 руб. ? 6% – 600 000 руб.). Следовательно, по итогам года образовалась сумма единого налога к уменьшению в размере 294 000 руб. (1 440 000 руб. – 1 146 000 руб.). Ее следует отразить в строке 070 раздела 1 следующим образом:  Объект налогообложения – доходы, уменьшенные на величину расходов В строке 010 «упрощенцы», выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, указывают ставку единого налога – от 5 до 15%, которая зависит от величины ставки единого налога, установленной законами субъектов Российской Федерации, в которых зарегистрирован «упрощенец». С перечнем субъектов Российской Федерации, в которых действует пониженная ставка единого налога, можно ознакомиться на сайте «БУХ.1С» (http://www.buh.ru/document-1403). Там же можно узнать величину ставки в указанных субъектах Российской Федерации, нормативный документ, на основании которого эта ставка единого налога введена, а также условия применения пониженной ставки единого налога. В строке 210 «упрощенцы», использующие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, указывают сумму всех доходов, полученных за налоговый период, а в строке 220 – величину произведенных расходов. Порядок учета доходов у налогоплательщиков, которые уплачивают единый налог с разницы между доходами и расходами, такой же, как и у налогоплательщиков, рассчитывающих данный налог с суммы доходов. Перечень расходов, которые организация (предприниматель) могут учесть при расчете единого налога, установлен п. 1 ст. 346.16 НК РФ. Указанные расходы должны быть оплачены и документально подтверждены. Кроме того, в состав расходов включается разница между суммой уплаченного минимального налога и суммой единого налога за предыдущий период. Следовательно, при заполнении строки 220 раздела 2 новой формы декларации следует использовать справку к разделу I книги учета доходов и расходов, форма которой утверждена приказом Минфина России от 31.12.2008 № 154н. В строке 220 следует указать сумму показателей строк 020 «Сумма произведенных расходов за налоговый период» и 030 «Сумма разницы между суммой уплаченного минимального налога и суммой исчисленного в общем порядке налога за предыдущий налоговый период» справки к разделу I книги учета доходов и расходов. Пример ООО «Снежинка» применяет упрощенную систему налогообложения с 2006 г. В качестве объекта налогообложения организация выбрала доходы, уменьшенные на величину расходов. По итогам работы за 2009 г. сумма доходов составила 5 897 452 руб., а величина расходов – 5 833 671 руб. В 2008 г. организация получила убытки. Поэтому в бюджет был уплачен минимальный налог в размере 43 781 руб. Величина единого налога, рассчитанного за 2008 г. в общеустановленном порядке, была равна нулю. Следовательно, разница между минимальным налогом и единым налогом равна 43 781 руб. Величина налоговой базы за 2009 г. – 20 000 руб. (5 897 452 руб. – 5 833 671 руб. – 43 781 руб.). Справку к разделу I книги учета доходов и расходов бухгалтер организации заполнит следующим образом: Справка к разделу I: 010 Сумма полученных доходов за налоговый период 5 897 452 020 Сумма произведенных расходов за налоговый период 5 833 671 030 Сумма разницы между суммой уплаченного минимального налога и суммой исчисленного в общем порядке налога за предыдущий налоговый период 43 781 Итого получено: 040 – доходов (код стр. 010 – код стр. 020 – код стр. 030) 20 ООО 041 – убытков (код стр. 020 + код стр. 030) – код стр. 010)_—_ В разделе 2 налоговой декларации по единому налогу за были указаны следующие данные: – в строке 010 – ставка единого налога в г. Москве  – в строке 210 – сумма доходов за 2009 г.  – в строке 220 – сумма расходов (5 833 671 руб. + 43 781 руб.).  «Упрощенцы», выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, могут уменьшить налоговую базу на сумму убытков, полученных в предыдущих налоговых периодах (п. 7 ст. 346.18 НК РФ). Убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на любой год из последующих девяти лет. Если налогоплательщики получили убытки более чем в одном налоговом периоде, то перенос таких убытков на будущие налоговые периоды производится в той очередности, в которой они получены (письмо Минфина России от 23.03.2009 № 03-11-06/2/49). В случае прекращения налогоплательщиками деятельности по причине реорганизации налогоплательщики-правопреемники вправе уменьшать налоговую базу в порядке и на условиях, предусмотренных п. 5 ст. 346.6 НК РФ, на сумму убытков, полученных реорганизуемыми организациями до момента реорганизации. Сумма убытков, полученная в предыдущих налоговых периодах, отражается в строке 230. Показатель в этой строке должен быть равен показателю в строке 130 графы 3 таблицы раздела III книги учета доходов и расходов. Налоговая база для исчисления единого налога за налоговый период отражается в строке 240. Она рассчитывается по формуле:

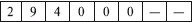

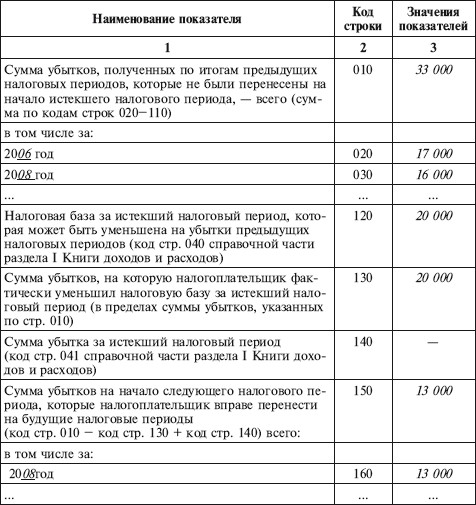

Пример Используем условия предыдущего примера. По итогам работы за 2006 г. ООО «Снежинка» получило убыток в размере 19 ООО руб., а в 2007 г. часть убытка в размере 2000 руб. была учтена при расчете налоговой базы по единому налогу. Величина убытка за 2008 г. составила 16 000 руб. Налоговая база по единому налогу за 2009 г. составила 20 000 руб. (строка 040 справки к разделу I книги учета доходов и расходов). Бухгалтер организации заполнил раздел III книги учета доходов и расходов следующим образом: Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения за 2009 год  При заполнении раздела 2 декларации по единому налогу: – в строке 230 следует указать сумму убытков, на которую организация уменьшила налоговую базу за 2009 г.:  – в строке 240 – поставить прочерк. Когда величина произведенных расходов, отраженных по строке 220 раздела 2 новой формы декларации по единому налогу, превышает величину полученных доходов, указанных в строке 210, «упрощенцы» должны заполнить строку 250 «Сумма убытка, полученного за налоговый период». Показатель, указанный в этой строке рассчитывается как разница показателей строк 220 и 210. Его величина должна соответствовать величине показателя, указанного в строке 041 справки к разделу I книги учета доходов и расходов. В строке 260 отражается сумма единого налога за налоговый период. Она рассчитывается по формуле: Строка 260 = Строка 240 ? Строка 201.

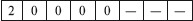

Строка 270 предназначена для указания суммы минимального налога за налоговый период. Она рассчитывается как произведение суммы доходов, указанной по строке 210 раздела 2 новой формы декларации, на ставку минимального налога в размере 1%. Напомним, что обязанность по уплате минимального налога возникнет у «упрощенца», только если величина единого налога, рассчитанная за налоговый период, окажется меньше суммы минимального налога. В следующем году «упрощенцы» могут учесть разницу между суммой единого налога, начисленного по общим правилам, и суммой уплаченного минимального налога при расчете налоговой базы по единому налогу (п. 6 ст. 346.18 НК РФ). Пример Используем условия примера со с. 344. Предположим, что деятельность ООО «Снежинка» в период с 2006 по 2008 г. была прибыльной и на протяжении трех лет организация платила в бюджет единый налог. В этом случае в строке 230 «Сумма убытка, полученного в предыдущем налоговом периоде, уменьшающая налоговую базу за налоговый период» необходимо поставить прочерк. Далее строки раздела 2 декларации по единому налогу за 2009 г. будут заполнены следующим образом: – в строке 240 – величина налоговой базы по единому налогу (5 897 452 руб. – 5 877 452 руб.)  – в строке 260 – сумма единого налога за 2009 г. (20 000 руб. ? 15%)  – по строке 270 – сумма минимального налога (5 897 452 руб. ? 1%)  Поскольку сумма минимального налога оказалась больше величины единого налога, рассчитанного по ставке 15%, то ООО «Снежинка» должно заплатить в бюджет минимальный налог. При заполнении раздела 1 декларации «упрощенцы», которые рассчитывают единый налог с разницы между доходами и расходами, показатель, отражаемый в строке 060, рассчитывают по формуле: Строка 060 раздела 1 = Строка 260 раздела 2 – Строка 050 раздела 1. Если показатель, указанный в строке 270 «Сумма минимального налога за налоговый период» раздела 2 декларации, оказался больше значения показателя, отраженного в строке 260 «Сумма единого налога за налоговый период» раздела 2, то в разделе 1 вместо строки 060 заполняется строка 090. Показатель в эту строку переносится из строки 270 раздела 2 декларации. Пример Используем условия предыдущего примера. Поскольку сумма минимального налога оказалась больше величины единого налога, рассчитанного по ставке 15%, ООО «Снежинка» должно заплатить в бюджет минимальный налог. Поэтому строка 060 раздела 1 декларации не заполняется, а по строке 090 следует указать:  |

|

||