|

||||

|

|

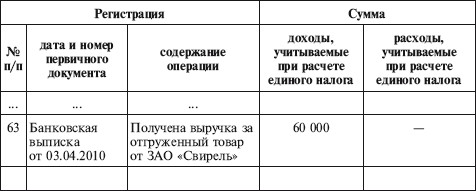

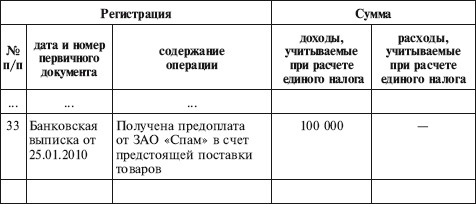

4. ОСОБЕННОСТИ УЧЕТА ДОХОДОВ Для всех организаций, применяющих упрощенную систему налогообложения, независимо от выбранного объекта налогообложения установлен единый порядок учета доходов. Согласно ст. 346.15 НК РФ в состав доходов «упрощенцев» включается: – выручка от продажи товаров, работ, услуг, имущества и имущественных прав (определяется на основании ст. 249 НК РФ); – внереализационные доходы (определяются на основании ст. 250 НК РФ). В налоговую базу по единому налогу включаются доходы, полученные как из источников в Российской Федерации, так и из источников за пределами Российской Федерации (письмо Минфина России от 04.04.2007 № 03-11-04/102). При определении объекта налогообложения организация не учитывает доходы, предусмотренные ст. 251 НК РФ. Доходы признаются кассовым методом (п. 1 ст. 346.17 НКРФ). Это значит, что в день поступления денежных средств на счет в банке или в кассу организации, в момент получения имущества или имущественных прав бухгалтеру необходимо отразить соответствующую сумму дохода в книге учета доходов и расходов. С 1 января 2006 г. датой признания доходов является не только день поступления денежных средств на расчетный счет или в кассу налогоплательщика, но и день погашения задолженности иным способом. Например, путем взаимозачета или передачи иного имущества в счет погашения этой задолженности. Если налогоплательщик получил вексель в оплату реализованных товаров (работ, услуг), то датой получения дохода является день оплаты векселя или день передачи этого векселя по индоссаменту третьему лицу. Доходы, полученные от источников за пределами Российской Федерации, учитываются при расчете единого налога по правилам ст. 346.15 НК РФ (письмо МНС России от 06.05.2004 № 22-1-14/818). 4.1. ДОХОДЫ, СВЯЗАННЫЕ С РЕАЛИЗАЦИЕЙ ПРОДУКЦИИ Выручка от реализации товаров, работ, услуг Доходы от реализации товаров (работ, услуг) отражаются в книге учета доходов и расходов по мере поступления денежных средств на расчетный счет или в кассу налогоплательщика. Организация ООО «Факел», применяющая упрощенную систему налогообложения, отгрузила 20.01.2010 партию товаров ЗАО «Свирель» на сумму 60 000 руб. (накладная № 42). Оплата за реализованный товар поступила на расчетный счет организации 03.04.2010. Следовательно, в налогооблагаемую базу по единому налогу за I квартал 2010 г. доход от реализации товаров не включается. Бухгалтер ООО «Факел» отразил полученную выручку в книге учета доходов и расходов 3 апреля и включил в состав налогооблагаемых доходов за полугодие. Пример I. Доходы и расходы  Если организация применяет УСН с объектом налогообложения «доходы», то она не может уменьшить свою выручку на сумму понесенных расходов. Например, оплата услуг субподрядных организаций является для генерального подрядчика его расходами на приобретение работ (услуг) производственного характера, выполненных сторонними организациями (письмо Минфина России от 13.01.2005 № 03-03-02-04/1-5). Поэтому строительная организация, применяющая УСН с объектом налогообложения «доходы», должна учитывать суммы оплаты заказчиками работ, которые должны быть выплачены субподрядным организациям. Аналогичного мнения придерживаются и арбитражные суды (постановление ФАС Северо-Кавказского округа от 02.05.2007 № Ф08-2251/2007-911А). Доходы от реализации имущественных прав Осуществляя предпринимательскую деятельность, налогоплательщик, применяющий упрощенную систему налогообложения, может продавать не только товары собственного производства или приобретенные ранее, но и имущественные права (ст. 249 НК РФ). Предположим, что организация отгрузила покупателю товар, а затем передала свое право на этот долг другой организации или предпринимателю. Такая сделка оформляется договором уступки требования (п. 1 ст. 382 НК РФ). Доходы от реализации права требования включаются в налоговую базу по единому налогу в тот день, когда на расчетный счет или в кассу организации – «упрощенца» поступят деньги от покупателя этих имущественных прав (письма Минфина России от 27.02.2009 № 03-11-06/2/30, от 04.07.2005 № 03-11-04/2/12). Иными словами, если договор по переуступке права требования заключен, но новый кредитор еще не платил по нему, то сумма долга в доходах не учитывается. Авансы полученные В составе доходов учитываются авансы, полученные организацией – «упрощенцем» от покупателей и заказчиков, вне зависимости от срока исполнения обязательств по договору (письма Минфина России от 18.12.2008 № 03-11-04/2/197, от 21.07.2008 № 03-11-04/2/108). Пример ООО «Факел» 25.01.2010 получило от ЗАО «Спам» предоплату по договору купли-продажи в размере 100 000 руб. в счет будущей поставки холодильников (имеется банковская выписка по расчетному счету). В этот же день в книге учета доходов и расходов была сделана запись:  Доходы, полученные по договору мены Доходами налогоплательщика, применяющего упрощенную систему налогообложения, признаются не только денежные средства, полученные от реализации товаров (работ, услуг). Единым налогом облагаются доходы в виде имущества, полученного безвозмездно или по договору мены (письма Управления ФНС России от 13.09.2005 № 18-11/3/64871, МНС России от 26.05.2004 № 04-02-05/2/25). Доходы, полученные в натуральной форме, т.е. в виде имущества или имущественных прав, учитываются по стоимости, которая указана в договоре мены или в накладной на товар, полученный по договору мены (письмо Минфина России от 26.05.2004 № 04-02-05/2/25). Если же ни в договоре, ни в накладной стоимость товара не указана, то сумма дохода определяется на основании ст. 40 НК РФ, т.е. по рыночным ценам. При отражении операций по договору мены в книге учета доходов и расходов бухгалтеру необходимо правильно определить момент признания дохода. Согласно ст. 570 ГК РФ право собственности на обмениваемые товары переходит к участникам сделки одновременно. Следовательно, пока стороны договора не выполнят полностью свои обязательства друг перед другом, обмениваемое имущество продолжает принадлежать прежнему владельцу. Таким образом, для организации, применяющей упрощенную систему налогообложения, моментом признания дохода является день, когда обе стороны передали друг другу предметы обмена (письмо Управления ФНС России по г. Москве от 13.09.2005 № 18-11/3/64871). Если организация рассчитывает единый налог с разницы между доходами и расходами, то она может включить в состав расходов покупную стоимость товаров, реализованных по договору мены, но при условии, что они уже оплачены.

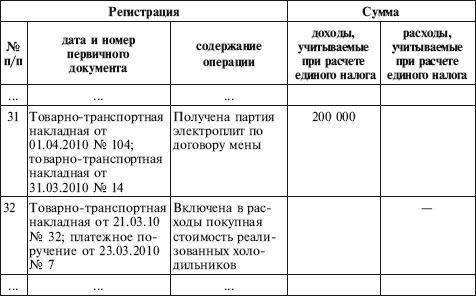

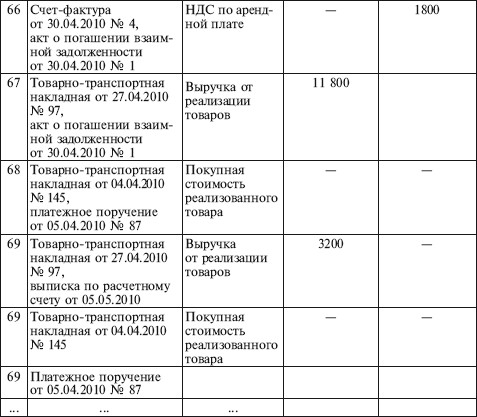

Пример ООО «Факел» применяет упрощенную систему налогообложения. В качестве объекта налогообложения организация выбрала доходы, уменьшенные на сумму расходов. В марте 2010 г. организация заключила договор мены с ЗАО «Салют». Согласно условиям договора ООО «Факел» должно передать ЗАО «Салют» 10 холодильников стоимостью 200 000 руб., а ЗАО «Салют» – 10 электроплит. Обмен признан равноценным. Покупная стоимость холодильников составляет 180 000 руб. (товарно-транспортная накладная от 21.03.2010 № 32). Задолженность перед поставщиком холодильников была погашена 23.03.2010 (платежное поручение № 7). Ситуация 1 ООО «Факел» 31.03.2010 получило партию электроплит, а 01.04.2010 оно отгрузило в адрес ЗАО «Салют» партию холодильников. Ситуация 2 ООО «Факел» 31.03.2010 отгрузило в адрес ЗАО «Салют» партию холодильников (товарно-транспортная накладная № 14), а 01.04.2010 ООО «Факел» получило партию электроплит (товарно-транспортная накладная № 104). Как в первом, так и во втором случае стоимость электроплит, полученных по договору мены, в размере 200 000 руб. включена в состав доходов за II квартал 2010 г. 01.04.2010 бухгалтер ООО «Факел» сделал следующие записи в книге учета доходов и расходов: I. Доходы и расходы  Довольно часто возникает вопрос: может ли организация, применяющая упрощенную систему налогообложения, считать имущество, полученное по договору мены, оплаченным и включить его стоимость в состав расходов? Главой 26.2 НК РФ установлено, что фактической оплатой товаров, работ, услуг считается не только поступление денежных средств на расчетный счет или в кассу организации, но и погашение задолженности перед поставщиком иным способом (п. 1 ст. 346.17 НК РФ). На взгляд автора, под иными способами погашения задолженности можно понимать и оплату стоимости приобретенных товаров неденежными средствами, т.е. передачу товаров в обмен на полученное имущество. Следовательно, моментом оплаты имущества, полученного по договору мены, является день передачи товара контрагенту. Если организация – «упрощенец» приобрела основное средство, то его стоимость можно включить в состав расходов с момента ввода в эксплуатацию. Если же в ходе товарообменной операции были приобретены товары, то включить в расходы их стоимость можно после их отгрузки покупателю и получения платы за них. Что касается сырья и материалов, полученных по договору мены, то их стоимость включается в состав расходов после передачи в производство. Доходы, полученные по пластиковым картам Как уже упоминалось, организации, применяющие упрощенную систему налогообложения, должны признавать доходы в день поступления средств на расчетный счет в банке или в кассу, в день получения имущества, работ, услуг или имущественных прав (ст. 346.17 НК РФ). Эти организации могут принимать от покупателей оплату своих товаров по пластиковым картам. Для этого необходимо заключить договор с кредитной организацией, которая ведет расчеты по платежным картам (эквайрером). В момент покупки покупатель – владелец платежной карты предъявляет ее продавцу, а продавец с использованием электронного терминала платежной системы составляет квитанцию (слип). В момент составления слипа происходит авторизация платежной карты. В дальнейшем слип используется для расчетов между эквайрером и организацией-продавцом. Такой порядок использования платежных карт в торговле предусмотрен Положением ЦБ РФ от 24.12.2004 № 266-П. Кроме того, организация-продавец в момент оплаты товаров должна выдать покупателю чек контрольно-кассовой техники (ст. 5 Федерального закона от 22.05.2003 № 54-ФЗ). При авторизации банковской карты кредитная организация, выдавшая платежную карту, принимает на себя обязательство оплатить товары, приобретенные владельцем карты. В это же время обязанность покупателя по оплате товара считается исполненной. Дата авторизации банковской карты и дата поступления денежных средств на расчетный счет организации, как правило, не совпадают. Более того, при зачислении денег на счет банк удерживает с каждой суммы комиссию. Поэтому возникает вопрос: в какой момент признавать выручку от реализации товаров в составе доходов и как определить ее размер? По мнению Минфина России, величина доходов организации, применяющей упрощенную систему налогообложения, в данном случае равна стоимости реализованных товаров (письма Минфина России от 21.11.2007 № 03-11-04/2/280, от 14.11.2004 № 03-03-02-04/1-30). Она определяется на основании чека ККТ, который был пробит в момент оформления покупки. Сумма комиссии, которую удерживает банк по операциям с пластиковыми картами, организация может включить в состав своих расходов на основании подп. 9 п. 1 ст. 346.16 НК РФ. Это относится к тем налогоплательщикам, которые выбрали в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Сумма комиссии не всегда отражается в банковской выписке или в каких-либо других подтверждающих документах. Поэтому для отражения указанной суммы в книге учета доходов и расходов необходимо составить бухгалтерскую справку, в которой будет приведен расчет комиссионных сборов за авторизацию банковской карты. Фактически комиссионный сбор равен разнице между суммой, указанной в чеке ККТ, и суммой, зачисленной на расчетный счет организации, применяющей упрощенную систему налогообложения. Датой признания выручки от реализации товаров в составе доходов организации – «упрощенца» следует считать день поступления денег на расчетный счет (письма Минфина России от 03.04.2009 № 03-11-06/2/58, от 23.05.2007 № 03-11-04/2/138). 4.2. ВНЕРЕАЛИЗАЦИОННЫЕ ДОХОДЫ Штрафы за нарушение хозяйственных договоров В состав внереализационных доходов организации, применяющей упрощенную систему налогообложения, включают суммы штрафов, уплаченные контрагентами за нарушение условий договоров (п. 3 ст. 250 НК РФ). Указанные суммы необходимо отражать только в тот момент, когда денежные средства зачислены на расчетный счет организации или поступили в кассу. Доходы от сдачи имущества в аренду Согласно п. 4 ст. 250 НК РФ доходы от сдачи имущества в аренду относятся к внереализационным доходам предприятия при условии, что сдача имущества в аренду не является основным видом деятельности предприятия. Следует иметь в виду, что местонахождение объекта недвижимости, который передается в аренду, значения не имеет. Платить единый налог с арендной платы организация – «упрощенец» должна по месту своего нахождения (письмо Минфина России от 02.12.2005 № 03-11-04/2/143). При заключении договора аренды доходом арендодателя, применяющего упрощенную систему налогообложения, является сумма фактически полученной арендной платы. Арендная плата может быть установлена не только в твердой сумме платежей, которые арендатор обязан вносить ежемесячно. Пункт 2 ст. 614 ГК РФ предусматривает оплату аренды имущества путем: – выплаты доли доходов, которые получены в результате использования арендованного имущества; – предоставления арендатором определенных услуг; – передачи арендатором арендодателю вещи, указанной в договоре, в собственность или аренду; – возложения на арендатора затрат на улучшение арендованного помещения, которые предусмотрены договором аренды. Стороны могут предусмотреть в договоре аренды сочетание указанных форм арендной платы или иных форм оплаты аренды. Поэтому доход от сдачи имущества в аренду возникает независимо от того, получен он в виде денежных средств, имущества или в виде передачи арендодателю затрат на улучшение арендованного имущества (письмо Управления МНС России по г. Москве от 01.07.2004 № 21-09/43685). В последнем случае датой признания дохода будет являться день подписания акта приемки-передачи выполненных работ. На основании этого акта бухгалтер делает соответствующие записи в книге доходов и расходов. Предположим, что организация, применяющая упрощенную систему налогообложения, сдает в аренду нежилое помещение, которое принадлежит ей на праве собственности. По условиям договора аренды арендатор возмещает арендодателю расходы на электроэнергию, водоснабжение, теплоснабжение и т.д. В этом случае суммы возмещения эксплуатационных и коммунальных расходов организация-арендодатель должна включить в состав внереализационных доходов (письма МНС России от 11.05.2004 № 22-1-14/881 и Управления ФНС России по г. Москве от 29.09.2005 № 18-11/3/69533). Такой же позиции придерживаются и специалисты Минфина России (письма Минфина России от 17.11.2008 № 03-11-05/274, от 27.02.2004 № 04-02-05/1/19, от 02.02.2005 № 03-03-02-04/2/2 и от 05.09.2007 № 03-11-05/215). При этом не имеет значения, перечисляет арендатор денежные средства на расчетный счет арендодателя или непосредственно энерго– и водоснабжающим организациям (письмо Минфина России от 16.08.2005 № 03-11-04/2/48). В то же время арендодатель может включить в состав расходов свои затраты по оплате коммунальных услуг по помещению, которое сдается в аренду (письма Минфина России от 22.08.2005 № 03-11-04/2/57 и Управления ФНС России по г. Москве от 15.01.2007 № 18-8/3/02040), но только при условии, что в качестве объекта налогообложения он выбрал доходы, уменьшенные на величину расходов. Проценты по депозитным вкладам Проценты, начисленные на депозитный вклад, являются внереализационным доходом организации, применяющей упрощенную систему налогообложения (п. 6 ст. 250 НК РФ). При этом включать в состав налогооблагаемых доходов проценты по депозитным счетам нужно в тот момент, когда банк зачислит их на расчетный счет (п. 1 ст. 346.17 НК РФ).

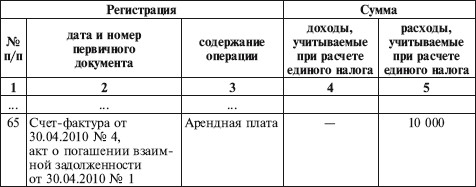

Доходы от продажи доли в уставном капитале Предположим, что организация, применяющая упрощенную систему налогообложения, выходит из состава учредителей другой организации и продает свою долю в ее уставном капитале. В этом случае доходы, которые она получит, учитываются при расчете единого налога, но не полностью. В налоговую базу по единому налогу включается только разница между суммой полученного дохода и вкладом (взносом) учредителя, который он внес в уставный капитал (подп. 4 п. 1 ст. 251 НК РФ). При этом не имеет значения, какой объект налогообложения использует организация (письмо Минфина России от 06.12.2005 № 03-11-04/2/145). Арбитражные суды придерживаются такой же позиции (постановления ФАС Северо-Западного округа от 12.01.2009 № А21-1886/2008 и Западно-Сибирского округа от 26.02.2007 № Ф04-733/2007(31736-А02-15)). Положительная курсовая разница В состав внереализационных доходов организации, применяющей упрощенную систему налогообложения, включается положительная курсовая разница, которая возникла от переоценки имущества в виде валютных ценностей и требований, стоимость которых выражена в иностранной валюте (письмо Минфина России от 05.11.2004 № 03-03-02-04/1/45). Положительная курсовая разница возникает в случае дооценки, а отрицательная – в случае уценки имущества и требований, стоимость которых выражена в иностранной валюте. С 01.01.2006 отрицательная курсовая разница учитывается при расчете единого налога (подп. 34 п. 1 ст. 346.16 НК РФ). Статья 346.17 НК РФ не содержит положений, определяющих порядок признания доходов и расходов в виде положительных и отрицательных курсовых разниц. При этом пересчет имущества в виде валютных ценностей в рубли по официальному курсу, установленному Банком России, осуществляется в целях организации учета доходов, выраженных в иностранной валюте, в совокупности с доходами, стоимость которых выражена в рублях. Поэтому, по мнению специалистов Минфина России, «упрощенцы» должны учитывать доходы в виде положительных курсовых разниц в порядке, установленном п. 8 ст. 271 НК РФ (письма Минфина России от 14.05.2009 № 03-11-06/2/90, от 08.10.2009 № 03-11-06/205). При этом имущество в виде валютных ценностей следует пересчитывать в рубли по официальному курсу, установленному Банком России, на дату перехода права собственности по операциям с указанным имуществом или на последний день отчетного (налогового) периода (письма Минфина России от 11.03.2009 № 03-11-06/2/36, от 29.01.2009 № 03-11-06/2/11, от 91.08.2008 № 03-11-04/2/120; Управления ФНС России по г. Москве от 23.04.2007 № 18-11/3/037127, от 06.10.2006 № 18-12/88135). В случае продажи иностранной валюты возникают курсовые разницы. Если курс, по которому организация, применяющая упрощенную систему налогообложения, продает валюту, больше, чем официальный курс, установленный Банком России, возникает положительная курсовая разница. Ее следует включить в состав внереализационных доходов и уплатить единый налог. Пример (условный) ООО «Крот» применяет упрощенную систему налогообложения с 01.01.2008. В качестве объекта налогообложения организация использует доходы, уменьшенные на величину расходов. Так как ООО «Крот» выплачивает дивиденды учредителям, то оно продолжает вести бухгалтерский учет. 09.07.2008 на транзитный валютный счет ООО «Крот» поступила экспортная выручка в размере 100 000 долл. США. Банку было поручено продать 10% выручки. 10.07.2008 валюта была списана с транзитного валютного счета организации. 11.07.2008 валюта была продана по курсу 28 руб./долл. США. Вознаграждение банка составило 9000 руб. В этот же день оставшаяся часть валютной выручки была зачислена на текущий валютный счет. Курс Банка России составил: – на 9 июля – 24,36 руб./долл. США; – на 10 июля – 24,42 руб./долл. США; – на 11 июля – 24,76 руб./долл. США. В бухгалтерском учете ООО «Крот» были сделаны такие проводки: 09.07.2008: Д 52-3 – К 62 – 2 436 000 руб. (100 000 долл. США х 24,36 руб./ долл. США) – поступила выручка на транзитный валютный счет; 10.07.2008: Д 52-3 – К 91-1 – 6000 руб. (100 000 долл. США х (24,42 руб./ долл. США – 24,36 руб./долл. США) – отражена положительная курсовая разница по транзитному валютному счету на дату списания валютных средств; Д 57 – К 52-3 – 244 200 руб. (10 000 долл. США х 24,42 руб./ долл. США) – списана валюта для обязательной продажи; 11.07.2008: Д 51 – К 91-1 – 247 600 руб. (10 000 долл. США х 24,76 руб./ долл. США) – средства, полученные от продажи части экспортной выручки, зачислены на расчетный счет; Д91-2 – К51 – 9000 руб. – списано вознаграждение банка за продажу валюты; Д 91-2 – К 57 – 247 600 руб. (10 000 долл. США х 24,76 руб./ долл. США) – списана проданная валюта; Д 57 – К 91-1 – 3400 руб. (10 000 долл. США х (24,76 руб./ долл. США —24,42 руб./долл. США) – отражена положительная курсовая разница, возникшая вследствие изменения курса валюты; Д 52-1 – К 52-3 – 2 228 400 руб. (90 000 долл. США х 24,76 руб./ долл. США) – часть экспортной выручки, не подлежащая обязательной продаже, зачислена на текущий валютный счет; Д 52-3 – К 91-1 – 30 600 руб. (90 000 долл. США х (24,76 руб./ долл. США х 24,42 руб./долл. США) – отражена положительная курсовая разница на дату списания валютных средств. Таким образом, в состав расходов ООО «Крот» включается оплата услуг банка по продаже иностранной валюты в размере 9000 руб., а в состав доходов: – положительная курсовая разница в размере 40 000 руб. (6000 руб.+ 3400 руб. + 30 600 руб.); – положительная разница между курсом продажи валюты и официальным курсом Банка России в размере 2400 руб. (280 000 руб. – – 277 600 руб.). Страховое возмещение по договорам обязательного и добровольного страхованияСтрахование имущества позволяет переложить на страховую компанию компенсацию ущерба, причиненного третьим лицам. Это значит, что если транспортное средство организации причинит вред жизни, здоровью или имуществу потерпевшего или если автомобиль будет угнан, то возмещать нанесенный ущерб будет страховая компания. Таким образом, страховое возмещение – это сумма, которая выплачивается в том случае, когда транспортное средство пострадало из-за чрезвычайных обстоятельств. Тот факт, что действительно произошли чрезвычайные события, нужно подтверждать документально. При расчете страховое возмещение по договору ОСАГО включается в состав внереализационных доходов (п. 3 ст. 250 НК РФ). Когда застраховано арендованное имущество, учет возмещения зависит от того, в пользу кого заключен договор. Ведь договор страхования можно заключить как в пользу арендатора, так и в пользу арендодателя (ст. 930 ГК РФ). Если страховое возмещение выплачивается арендодателю, то в учете арендатора оно не отражается. Если же страховое возмещение получает арендатор, то в бухгалтерском и налоговом учете эта операция отражается так же, как в случае, когда пострадало собственное имущество. Сумма страхового возмещения, полученная «упрощенцем», подлежит включению в состав доходов, учитываемых при расчете единого налога (письма ФНС России от 15.11.2005 № 22-2-14/2096, Управления ФНС России по г. Москве от 28.09.2006 № 18-11/3/85458). Погашение взаимных обязательств На практике возможна ситуация, когда между двумя организациями заключаются два договора купли-продажи. По одному из них организация, применяющая упрощенную систему налогообложения, является покупателем, а по другому – продавцом или же между двумя организациями имеются обязательства по иным договорам. В этом случае обязательства сторон могут быть взаимно зачтены. Для проведения взаимозачета достаточно заявления одной из сторон (ст. 410 ГК РФ). Как правило, взаимозачет оформляется специальным актом, на основании которого организация, применяющая упрощенную систему налогообложения, должна включить стоимость реализованных товаров в состав своих доходов. Датой признания доходов является день подписания акта о взаимозачете. Пример С 01.01.2008 ООО «Сандра» применяет упрощенную систему налогообложения. Единый налог организация рассчитывает с разницы между доходами и расходами. ООО «Сандра» арендует нежилое помещение у ЗАО «Сирень». Величина арендной платы составляет 11 800 руб., в том числе НДС – 1800 руб. 27.04.2010 ООО «Сандра» на основании договора купли-продажи реализовало ЗАО «Сирень» товары на сумму 15 000 руб., которые были отгружены на основании товарно-транспортной накладной от 27.04.2010 № 97. Покупная стоимость товаров – 12 000 руб. (товарно-транспортная накладная от 04.04.2010 № 145). Они были оплачены 05.04.2010 (платежное поручение № 87). 30.04.2010 ЗАО «Сирень» выставило ООО «Сандра» счет-фактуру № 4 на сумму арендной платы за апрель. В этот же день бухгалтер ООО «Сандра» составил акт о погашении взаимной задолженности № 1 между ООО «Сандра» и ЗАО «Сирень» на сумму 11 800 руб. На основании этого акта часть товара, реализованного ЗАО «Сирень», была фактически оплачена. Покупная стоимость этой части товара составляет 9440 руб. (12 000 руб. : 15 000 руб. х 11 800 руб.). 05.05.2010 на расчетный счет ООО «Сандра» поступила сумма в размере 3200 руб. (15 000 руб. – 11 800 руб.) от ЗАО «Сирень» в счет погашения задолженности за приобретенные товары. В этот же день бухгалтер ООО «Сандра» включил в состав расходов остаток покупной стоимости реализованных товаров в размере 2560 руб. (12 000 руб. – 9440 руб.). I. Доходы и расходы   Как и в случае с товарами, полученными по договору мены, проведение взаимозачета приравнивается к фактической оплате приобретенного имущества. Поэтому стоимость указанного имущества может быть включена в состав расходов: – основные средства – по мере ввода в эксплуатацию; – товары – после их фактической реализации; – сырье и материалы – после фактического использования. Безвозмездное пользование имуществом Получая имущество по договору безвозмездного пользования, организация безвозмездно получает право пользования данным имуществом. Доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в ст. 251 НК РФ, признаются внереализационными доходами налогоплательщика (п. 8 ст. 250 НК РФ). Освобождение от налогообложения доходов в виде безвозмездно полученных имущественных прав в подп. 8 п. 1 ст. 251 НК РФ не предусмотрено. Следовательно, получение имущества в безвозмездное пользование рассматривается как безвозмездное получение имущественного права. Доход в виде безвозмездно полученных имущественных прав на пользование имуществом подлежит включению в состав внереализационных доходов. Кроме того, в п. 2 информационного письма Президиума ВАС РФ от 22.12.2005 № 98 установлено следующее. Применение п. 8 ст. 250 НК РФ не ограничено только имущественными правами, представляющими собой требования к третьим лицам. Данное положение подлежит применению также и при безвозмездном получении права пользования вещью. Установленный данной нормой принцип определения дохода при безвозмездном получении имущества, заключающийся в его оценке исходя из рыночных цен, определяемых с учетом положений ст. 40 НК РФ, подлежит применению и при оценке дохода, возникающего при безвозмездном получении имущественного права, в том числе права пользования вещью. При получении имущества (работ, услуг) безвозмездно оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений ст. 40 НК РФ, но не ниже определяемой в соответствии с главой 25 НК РФ остаточной стоимости – по амортизируемому имуществу и не ниже затрат на производство (приобретение) – по иному имуществу (выполненным работам, оказанным услугам). Информация о ценах должна быть подтверждена налогоплательщиком – получателем имущества (работ, услуг) документально или путем проведения независимой оценки. Налогоплательщик, получающий по договору имущество в безвозмездное пользование, включает в состав внереализационных доходов доход в виде безвозмездно полученного права пользования имуществом, определяемый исходя из рыночных цен на аренду идентичного имущества. Доходы от погашения векселя При погашении векселя доход организации, применяющей УСН, зависит от характера обязательства, по которому с ней расплатились векселем: – если вексель был получен организацией в качестве оплаты за отгруженные ею товары (работы, услуги), то в доходах учитывается вся полученная по векселю сумма (п. 1 ст. 346.15 НК РФ, письмо Минфина России от 30.04.2008 № 03-11-04/2/80, постановление ФАС Уральского округа от 28.05.2009 № Ф09-3338/09-С2); – если вексель был получен по заемному обязательству, то доходом являются только проценты (дисконт) по векселю, поскольку средства, полученные в счет погашения таких заимствований, относятся к доходам, не учитываемым при налогообложении (ст. 815 ГК РФ, п. 6 ст. 250, подп. 10 п. 1 ст. 251, п. 1, подп. 1 п. 1.1 ст. 346.15 НК РФ, письмо Минфина России от 25.11.2008 № 03-11-04/2/177, постановления ФАС Поволжского округа от 11.09.2008 № А57-2803/08, Уральского округа от 14.10.2008 № Ф09-7356/08-СЗ). Доход признается на дату поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом. Когда вексель используется в расчетах за приобретенные товары (работы, услуги), имущественные права, то датой получения доходов признается день оплаты векселя (п. 1 ст. 346.17 НК РФ). Предположим, что часть денежных средств от погашения векселя поступила на расчетный счет организации, а другая часть денежных средств была перечислена векселедателем на счет ее контрагента-кредитора. Такое возможно, поскольку исполнение обязательства должником может быть возложено на третье лицо, если из закона, иных правовых актов, условий обязательства или его существа не вытекает обязанность должника исполнить обязательство лично (ст. 313 ГК РФ). Поэтому перечисление векселедателем денежных средств не самой организации, а по ее просьбе другому лицу погашает задолженность векселедателя перед этой организацией, т.е. также является для нее оплатой. Средства, полученные от центра занятости Средства, полученные организацией от центра занятости на финансирование расходов по проведению общественных работ в рамках осуществления мер по поддержке занятости населения, должны учитываться при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения. Об этом говорится в письме Минфина России от 05.10.2009 г. № 03-11-06/2/200. 4.3. ДОХОДЫ, НЕ УЧИТЫВАЕМЫЕ ПРИ РАСЧЕТЕ ЕДИНОГО НАЛОГА При использовании упрощенной системы налогообложения нужно иметь в виду, что не все внереализационные доходы включаются в состав доходов. В соответствии со ст. 251 НК РФ при расчете единого налога не учитываются: – денежные средства и стоимость имущества, полученного в качестве задатка или залога; – взносы в уставный капитал; – стоимость имущества, полученного по посредническому договору для продажи, а также денежные средства, полученные от продажи этого имущества; – заемные средства; – суммы целевого финансирования; – дивиденды, полученные от участия в уставном капитале другой организации. Кроме того, не являются внереализационным доходом деньги или имущество, полученные безвозмездно: – от учредителя, если его доля в уставном капитале превышает 50%; – от дочерней фирмы при условии, что доля головной организации в ее уставном капитале превышает 50%. В том случае, если в течение года указанное имущество (за исключением денежных средств) будет продано или передано третьим лицам, его стоимость необходимо включить в состав доходов (подп. 11 п. 1 ст. 251 НК РФ). Возврат денежных средств на расчетный счет организации На практике может сложиться ситуация, когда аванс, перечисленный «упрощенцем» поставщику или подрядчику, будет возвращен обратно. В этом случае, по мнению Минфина России, сумма возвращенного аванса не включается в состав доходов, так как организация не получает никаких экономических выгод (письмо Минфина России от 04.07.2005 № 03-11-04/2/11), но только при условии, что сумма предоплаты, перечисленная поставщику, не была учтена «упрощенцем» при расчете единого налога (письмо Минфина России от 08.02.2007 № 03-11-05/24). На практике возможна ситуация, когда после завершения конкурса на размещение государственных заказов возвращены денежные средства, уплаченные организацией ранее для обеспечения конкурсной заявки. В этом случае при возврате указанных денежных средств налогооблагаемый доход не возникает (письмо Минфина России от 30.05.2007 № 03-11-04/2/149^. Кроме того, организация, применяющая упрощенную систему налогообложения, не имеет никаких экономических выгод и в случае, когда деньги на расчетный счет вернул банк из-за ошибки в реквизитах. Возвратить деньги может и поставщик, которому организация по ошибке дважды перечислила одну и ту же сумму. Подобные суммы в книге учета доходов и расходов не отражаются. Возвращенные организации – «упрощенцу» из бюджета суммы в связи с переплатой налогов не указаны в перечне доходов, не подлежащих налогообложению, установленном ст. 251 НК РФ. Поэтому, по мнению специалистов Минфина России, суммы переплат по налогам при возврате из бюджета подлежат включению в состав доходов, учитываемых при расчете единого налога (письмо Минфина России от 02.09.2008 № 03-11-04/2/130). Однако с этой позицией можно поспорить. В рассматриваемой ситуации у налогоплательщика экономическая выгода не образуется. Это отметили сами же специалисты Минфина России в письме от 04.07.2005 № 03-11-04/2/11. Поэтому суммы излишне уплаченного налога не должны учитываться при расчете единого налога. В случае возврата сумм, полученных ранее в счет предварительной оплаты поставки товаров (выполнения работ, оказания услуг), на сумму возврата уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат (письмо Минфина России от 23.01.2009 № 03-11-06/2/7). В соответствии с положениями ст. 475 ГК РФ в случае существенного нарушения требований к качеству товара (обнаружения неустранимых недостатков, недостатков, которые не могут быть устранены без несоразмерных расходов или затрат времени, либо выявляются неоднократно, либо проявляются вновь после их устранения, и других подобных недостатков) покупатель вправе отказаться от исполнения договора купли-продажи и потребовать возврата уплаченной за товар денежной суммы. Денежные средства, полученные при возврате бракованного товара, не признаются доходом от реализации и соответственно не учитываются при исчислении единого налога (письмо Минфина России от 20.09.2007 № 03-11-04/2/228). Не учитываются в составе доходов «упрощенца» и денежные средства, ошибочно возвращенные или перечисленные контрагентом, а также денежные средства, ошибочно зачисленные банком на расчетный счет налогоплательщика (письмо Минфина России 07.11.2006 № 03-11-04/2/231). Суммы излишне уплаченных налогов, которые возвращены налогоплательщикам из бюджета, не являются экономической выгодой. Поэтому они не учитываются при расчете единого налога в составе доходов (письмо Минфина России от 21.09.2009 г. № 03-11-06/3/237). Это относится как к полученной излишне уплаченной сумме единого налога, так и к полученным излишне уплаченным суммам налогов (сборов), от уплаты которых налогоплательщики, применяющие указанный налоговый режим, не освобождены (письма Минфина России от 24.06.2009 № 03-11-06/2/106, от 22.06.2009 №03-11-11/117). Денежные средства, полученные от Фонда социального страхования Российской Федерации Пособие по временной нетрудоспособности выплачивается из двух источников: • за счет собственных средств организации; • за счет средств ФСС России. Прочие социальные пособия организации, применяющие упрощенную систему налогообложения, выплачивают полностью за счет средств ФСС России. К таким пособиям относятся: – пособие по беременности и родам; – единовременное пособие при рождении ребенка; – единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности; – пособие при усыновлении ребенка; – ежемесячное пособие на период отпуска по уходу за ребенком до достижения им возраста полутора лет; – социальное пособие на погребение или возмещение стоимости гарантированного перечня услуг. Организации и предприниматели, перешедшие на упрощенную систему налогообложения, получают средства на выплату этих пособий в отделениях ФСС России по месту регистрации. Для этого необходимо представить следующие документы: – промежуточную расчетную ведомость или справку-расчет; – копии платежных документов, подтверждающих уплату единого налога; – другие документы, которые может затребовать Фонд. В течение 10 дней со дня представления всех необходимых документов отделение ФСС России перечисляет на расчетный счет организации необходимую сумму. Денежные средства, перечисленные ФСС России в качестве возмещения по социальным пособиям, не включаются в доходы налогоплательщиков, применяющих упрощенную систему налогообложения (письма Минфина России от 22.01.2008 № 03-11-05/9, от 21.06.2005 № 03-11-04/1/2). Задаток Задаток, полученный в счет обеспечения исполнения условий договора, не является доходом организации, применяющей упрощенную систему налогообложения, так как упомянут в подп. 2 п. 1 ст. 251 НК РФ, если соглашение о задатке составлено в письменной форме (ст. 380 НК РФ). Это положение подтвердили специалисты Минфина России в письмах от 06.10.2008 № 03-1-04/2/153, от 29.05.2007 № 03-11-04/2/145, от 24.08.2009 № 03-11-04/2/212. При получении арендодателем от арендатора платежа для обеспечения исполнения обязательств при условии возврата указанных сумм по истечении срока договора аренды у арендодателя не возникает доходов, учитываемых при исчислении единого налога (письмо Минфина России от 29.05.2007 № 03-11-04/2/145). Однако если контрагент не исполнил своих обязательств и задаток стал собственностью организации, то у получателя задатка возникает налогооблагаемый доход. В этом случае задаток превращается в безвозмездно полученное имущество, стоимость которого необходимо включить в состав доходов (п. 8 ст. 250 НК РФ). Денежные средства, поступившие поставщику в виде залога за многооборотную тару от покупателя, не учитываются в составе доходов «упрощенца». Об этом говорится в письме Минфина России от 10.02.2009 № 03-11-06/2/23. При этом в случае если многооборотная тара не будет возвращена покупателем поставщику, то сумма залога за эту тару не возвращается поставщиком покупателю и у поставщика данные денежные средства признаются денежными средствами, связанными с оплатой реализованных товаров. Они включаются в состав доходов при определении объекта налогообложения по единому налогу. Сумма задатка, возвращенная организации, проигравшей в торгах, не является доходом. Поэтому она не учитывается при исчислении налога, уплачиваемого в связи с применением упрощенной системы налогообложения. Об этом говорится в письмах Минфина от 11.10.2007 № 03-11-04/2/254, от 17.08.2007 № 03-11-04/2/201, от 30.05.2007 № 03-11-04/2/149. Передача основного средства в виде вклада в уставный капитал Организация, применяющая упрощенную систему налогообложения, может передать свое имущество в виде вклада в уставный капитал хозяйственного общества, вклада по договору простого товарищества, паевого взноса в паевые фонды кооперативов. Такая передача носит инвестиционный характер и не является реализацией товаров (работ, услуг) (подп. 4 п. 3 ст. 39 НК РФ). Поэтому при такой передаче имущества не возникает налогооблагаемый доход (письмо Минфина России от 20.01.2006 № 03-11-04/2/9). Продажа векселей Денежные средства или другое имущество, которое получено по договорам кредита или займа, а также средства, полученные в счет погашения таких заимствований, не учитываются при расчете единого налога (подп. 10 п. 1 ст. 251 НК РФ). В счет предоставленного займа организация, применяющая упрощенную систему налогообложения, может получить вексель. В момент предъявления его к оплате она включает в состав доходов только сумму процентов, полученных по этому векселю (письма Минфина России от 18.11.2004 № 03-03-02-04/1/50 и Управления ФНС России по г. Москве от 10.08.2006 № 18-11/3/70993). Номинальная стоимость векселя является суммой займа, возврат которой единым налогом не облагается. В этом случае в графе 4 книги учета доходов и расходов отражаются только доходы в виде процентов (дисконта), полученные при погашении векселя. Эти проценты (дисконт) относятся к внереализационным доходам согласно ст. 250 НК РФ (письмо Минфина России от от 25.11.2008 № 03-11-04/2/177). Если же организация осуществляет реализацию векселей третьих лиц, то доходы, полученные по таким сделкам, учитываются в составе ее внереализационных доходов (письмо Управления ФНС России по г. Москве от 29.09.2005 № 18-11/3/69533). Денежные средства, полученные из бюджета При расчете единого налога организация, применяющая упрощенную систему налогообложения, может не учитывать суммы, указанные в ст. 251 НК РФ. В пункте 14 этой статьи речь идет о средствах бюджетов всех уровней, которые передаются налогоплательщикам в рамках целевого финансирования. Коммерческие организации получают бюджетные средства в виде субсидий и субвенций (ст. 69 Бюджетного кодекса Российской Федерации (БК РФ). Предоставление субсидий и субвенций, в том числе на выделение грантов и оказание материальной поддержки, допускается из бюджетов разных уровней в случаях, предусмотренных федеральными или региональными целевыми программами, федеральными или региональными законами, решениями представительных органов местного самоуправления (ст. 78 БК РФ). Таким образом, бюджетополучателем является любое юридическое лицо, которое получает бюджетные ассигнования, предусмотренные бюджетной росписью на соответствующий год. Бюджетополучатели должны вести раздельный учет полученных доходов и осуществленных расходов в рамках целевых поступлений. В противном случае указанные доходы и расходы подлежат налогообложению. Денежные средства, полученные из бюджета в рамках реализации целевой программы, не учитывают при расчете единого налога. В частности, товарищества собственников жилья, жилищные, жилищно-строительные кооперативы или иные специализированные кооперативы, управляющие организации не включают в состав доходов денежные средства, полученные из местного бюджета на капитальный ремонт многоквартирных домов в рамках реализации Федерального закона от 21.07.2007 № 185-ФЗ «О фонде содействия реформированию жилищно-коммунального хозяйства» (письма Минфина России от 29.01.2009 № 03-11-06/2/13, от 05.02.2009 № 03-11-06/2/18, от 10.02.2009 № 03-11-06/2/20, от 20.03.2009 № 03-11-06/2/47). Следует учитывать, что денежные средства, полученные из бюджета или от бюджетных организаций в счет оплаты отгруженных товаров, выполненных работ, оказанных услуг или переданных имущественных прав, не относятся к средствам целевого финансирования. Поэтому они должны включаться в состав доходов в общем порядке и облагаться единым налогом (письма Минфина России от 13.10.2004 № 03-03-02-05/9 и Управления ФНС России по г. Москве от 05.04.2005 № 18-11/3/22545). Аналогичные положения касаются муниципальных унитарных предприятий, которые не обладают статусом бюджетных учреждений. Денежные средства, полученные из бюджетов разных уровней по муниципальным контрактам на основании форм, смет и актов выполненных работ, учитываются муниципальными предприятиями в составе доходов при расчете единого налога (письмо Минфина России от 02.02.2009 № 03-11-06/2/14). Временная финансовая помощь учредителя Довольно часто в небольших организациях, где генеральный директор является единственным учредителем, складывается ситуация, когда при отсутствии денежных средств учредитель оказывает финансовую помощь своему детищу. Возникает вопрос: нужно ли включать денежные средства, полученные от учредителя, в состав доходов организации, применяющей упрощенную систему налогообложения? Чтобы ответить на этот вопрос, необходимо сначала разобраться, каким договором оформлена такая передача. Если между организацией и учредителем как физическим лицом составлен договор займа, то денежные средства, полученные по такому договору, в состав доходов организации, применяющей упрощенную систему налогообложения, не включаются (подп. 10 п. 1 ст. 251 НК РФ). Поступление денег в кассу или на ее расчетный счет отражается только в графе 4 книги учета доходов и расходов. Таким образом, сумма временной финансовой помощи учредителя не учитывается при расчете единого налога. Об этом говорится в письме Минфина России от 24.08.2007 № 03-11-04/2/211. Пример Потребительский кооператив, применяющий УСН (объект налогообложения – доходы), принимает личные сбережения пайщиков, выплачивая им компенсацию и удерживая с этой суммы НДФЛ. Кооператив также предоставляет пайщикам временную финансовую помощь, за пользование которой взимается компенсация. По мнению специалистов Минфина России, сумма процентов (сумма компенсации, начисленная пайщику за пользование финансовой помощью), полученная по договорам займа, должна учитываться указанными кооперативами в составе внереализационных доходов при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН (письмо Минфина России от 18.11.2008 № 03-11-04/2/173). Возможно, что учредитель передал организации денежные средства или имущество безвозмездно. Доходы, безвозмездно полученные российской организацией от физического лица, не включаются в состав налогооблагаемых доходов при условии, что уставный капитал организации более чем на 50% состоит из вкладов этого лица (подп. 11 п. 1 ст. 251 НК РФ). Следовательно, если доля учредителя в уставном капитале окажется больше половины, то денежные средства, полученные от него, не включаются в налогооблагаемые доходы организации. Если же его доля в уставном капитале меньше половины, то организация должна включить полученные от него деньги в состав внереализационных доходов и отразить в графах 4 и 5 книги учета доходов и расходов. О порядке учета временной финансовой помощи при упрощенной системе налогообложения – см. письма Управления ФНС России по г. Москве от 05.04.2005 № 18-11/3/22568 и Минфина России от 13.03.2007 № 03-11-4/2/63. Кроме величины доли в уставном капитале установлено еще одно условие для имущества, полученного от учредителя. Оно не признается доходом для целей налогообложения только в том случае, если в течение одного года со для получения это имущество (за исключением денежных средств) не передается третьим лицам. В данном случае речь идет не только о продаже имущества, но и о передаче его в аренду, доверительное управление, пользование, залог и т.д. Таким образом, если в течение года организация, применяющая упрощенную систему налогообложения, передаст имущество третьему лицу по одному из этих оснований, она должна включить стоимость этого имущества в состав налогооблагаемых доходов (письмо Минфина России от 09.02.2006 № 03-03-04/1/100), а затем пересчитать единый налог за тот отчетный (налоговый) период, в котором это имущество было получено от учредителя. Добровольные пожертвования некоммерческой организации Если частные лица делают добровольные пожертвования в некоммерческую организацию, применяющую упрощенную систему налогообложения, то порядок налогообложения этих средств будет зависеть от того, как организация использовала эти средства (письма Управления ФНС России по г. Москве от 02.08.2006 № 18-11/3/68210, от 18.05.2005 № 18-11/3/36530). Если добровольные пожертвования были потрачены организацией на свое содержание или ведение уставной деятельности, то указанные суммы не включаются в налоговую базу по единому налогу при условии документального подтверждения направления использования денежных средств. В случае нецелевого использования полученных средств некоммерческая организация включает добровольные пожертвования в состав внереализационных доходов (п. 14 ст. 250 НК РФ). Средства целевого финансирования При определении налоговой базы по единому налогу доходы в виде имущества, полученного в рамках целевого финансирования, не учитываются (подп. 14 п. 1 ст. 251 НК РФ) при условии ведения раздельного учета доходов, полученных в рамках целевого финансирования, и расходов, осуществленных в этих же целях. К средствам целевого финансирования относится только то имущество, которое получено налогоплательщиком и использовано им по назначению, определенному источником целевого финансирования. В состав средств целевого финансирования включаются и средства дольщиков или инвесторов, которые аккумулируются на счета организации-застройщика. Следовательно, эти средства не учитываются при расчете единого налога (письмо Минфина России от 10.10.2005 № 03-11-04/2/100). Предположим, что некоммерческая организация, применяющая УСН (объект налогообложения – доходы), занимается уставной деятельностью, финансируемой за счет целевых поступлений, и оказанием платных услуг. Зарплата начисляется как за счет целевых поступлений, так и за счет доходов от оказания услуг. Если организация, применяющая УСН, выплачивает заработную плату сотрудникам из средств целевых поступлений, то такие выплаты не облагаются ECH, но на них начисляются страховые взносы на обязательное пенсионное страхование. Если в качестве объекта налогообложения организация использует доходы, то она вправе уменьшить сумму единого налога на сумму страховых взносов на обязательное пенсионное страхование, уплаченных (в пределах исчисленных сумм) за этот же период времени (письмо Минфина России от 25.11.2008 № 03-11-04/2/176). Дивиденды Организация, применяющая упрощенную систему налогообложения, может владеть долей уставного капитала другой организации. В этом случае она имеет право на получение дивидендов. Дивидендом признается любой доход, который получен акционером (участником) по акциям (долям), принадлежащим акционеру (участнику). Организации выплачивают дивиденды при распределении прибыли, остающейся после налогообложения. Величина дивидендов определяется пропорционально доле акционера (участника) в уставном капитале организации (п. 1 ст. 43 НК РФ). В целях налогообложения дивиденды, полученные от участия в деятельности другой организации, относятся к внереализационным доходам (п. 1 ст. 250 НК РФ). С 1 января 2006 г. организации, применяющие УСН, не должны облагать единым налогом дивиденды, полученные от долевого участия в других организациях. Но только при условии, что налоговый агент уже удержал с этой суммы налог на прибыль по ставке 9% на основании ст. 214 и 275 НК РФ. Такие изменения были внесены в п. 1 ст. 346.15 НК РФ Федеральным законом от 21.07.2005 № 101-ФЗ. Применение УСН, как известно, предусматривает освобождение организации от обязанностей по уплате налога на прибыль. На наш взгляд, «упрощенцам» гораздо выгоднее платить единый налог с полученных дивидендов, чем налог на прибыль или НДФЛ. Чтобы избежать уплаты тех налогов, от которых «упрощенец» освобожден, он должен соответствующим образом оповестить организацию, в которой он является учредителем, о переходе на упрощенную систему налогообложения. Для этого можно, например, написать заявление. В свою очередь, организация – источник выплаты дивидендов вправе потребовать от своего учредителя документы, которые подтверждают его права на применение специального налогового режима в течение налогового периода. Таким документом является уведомление, полученное от налоговых органов. Организация, осуществляющая выплату дивидендов организациям и индивидуальным предпринимателям, применяющим УСН, не является налоговым агентом по налогу на прибыль в отношении данных организаций и индивидуальных предпринимателей (письмо Управления ФНС России по г. Москве от 25.08.2006 № 18-03/3/75122@). В том случае если при выплате дивидендов не удержан налог на прибыль, доходы в виде дивидендов от долевого участия в других организациях налогоплательщиьси – «упрощенцы» включают в состав налогооблагаемых доходов (письма ФНС России от 03.08.2006 № 02-6-10/55, Управления ФНС по г. Москве от 25.08.2006 № 18-03/3/75122). В то же время специалисты Минфина России утверждают: доходы от участия в деятельности другой организации не являются доходами от предпринимательской деятельности индивидуального предпринимателя, применяющего УСН. Поэтому они должны облагаться НДФЛ в порядке, установленном п. 4 ст. 224 НК РФ (письмо Минфина России от 13.07.2007 № 03-04-06-01/238). Поправки, внесенные в п. 2 и 3 ст. 346.11 НК РФ и в п. 1 ст. 346.15 НК РФ Федеральным законом от 22.07.2008 № 155-ФЗ, положили конец спорам в отношении налогообложения дивидендов, полученных «упрощенцами». Согласно новой редакции п. 2 ст. 346.11 организации, применяющие УСН, освобождаются от уплаты налога на прибыль организаций. Исключением является налог на прибыль, который организации должны уплатить с доходов, облагаемых по налоговым ставкам, предусмотренным п. 3 и 4 ст. 284 НК РФ. К подобным доходам относятся: – доходы, полученные в виде дивидендов; – доходы по операциям с отдельными видами долговых обязательств (доходы в виде процентов по государственным и муниципальным ценным бумагам). Эти доходы должны облагаться в соответствии с положениями главы 25 «Налог на прибыль организаций» НК РФ. Что касается индивидуальных предпринимателей, применяющих УСН, то с 1 января 2009 г. на них будут распространяться аналогичные положения. В частности, предприниматели будут освобождаться от уплаты НДФЛ в отношении доходов, полученных от предпринимательской деятельности. Исключением будет являться НДФЛ, уплачиваемый с доходов, облагаемых по налоговым ставкам, предусмотренным п. 2, 4 и 5 ст. 224 НК РФ (новая редакция п. 3 ст. 346.11 НК РФ). К подобным доходам относятся: – доходы от долевого участия в деятельности организаций, полученные в виде дивидендов; – доходы в виде стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров, указанных в п. 28 ст. 217 НК РФ; – процентные доходы по вкладам в банках в части превышения размеров, указанных в ст. 214.2 НК РФ; – суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в п. 2 ст. 212 НК РФ; – доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г., а также доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г. Перечисленные доходы будут облагаться по правилам, установленным главой 23 «Налог на доходы физических лиц» НК РФ. В соответствии с описанными выше поправками законодатели подредактировали п. 1 ст. 346.15 НК РФ. В нем теперь сказано, что при определении объекта налогообложения по единому налогу не учитываются: – организациями – доходы, облагаемые по налоговым ставкам, предусмотренным п. 3 и 4 ст. 284 НК РФ, в порядке, установленном главой 25 НК РФ; – индивидуальными предпринимателями – доходы, облагаемые по налоговым ставкам, предусмотренным п. 2, 4 и 5 ст. 224 НК РФ, в порядке, установленном главой 23 НК РФ. |

|

||