|

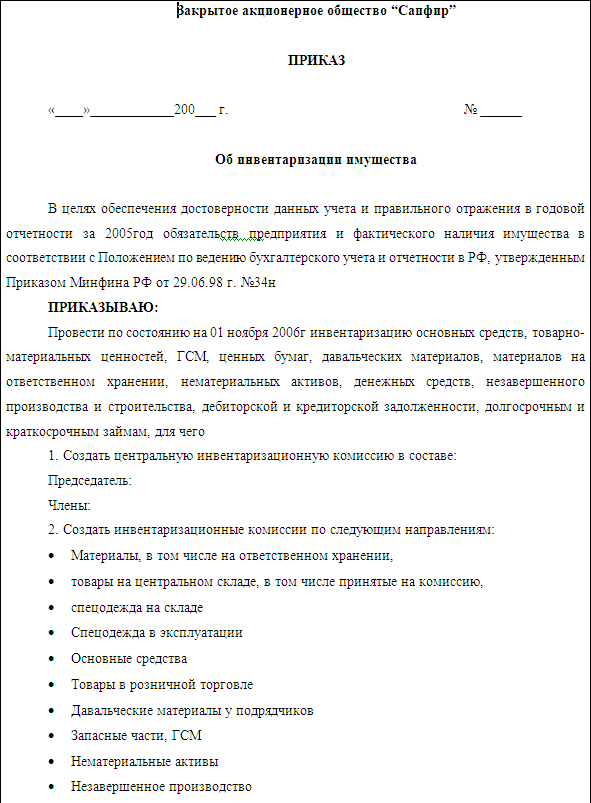

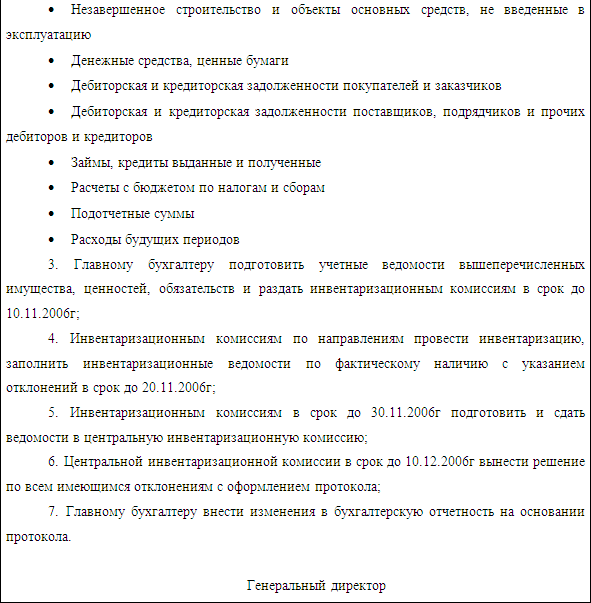

||||

|

|