|

||||

|

|

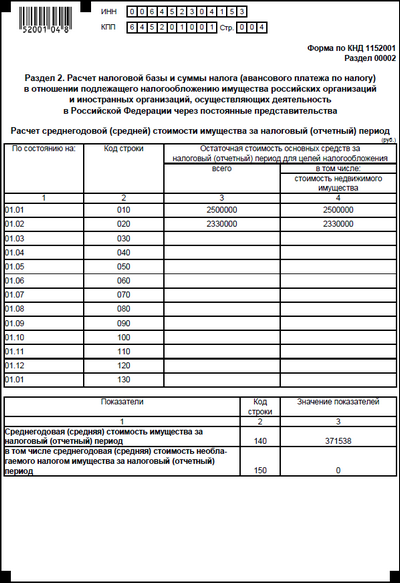

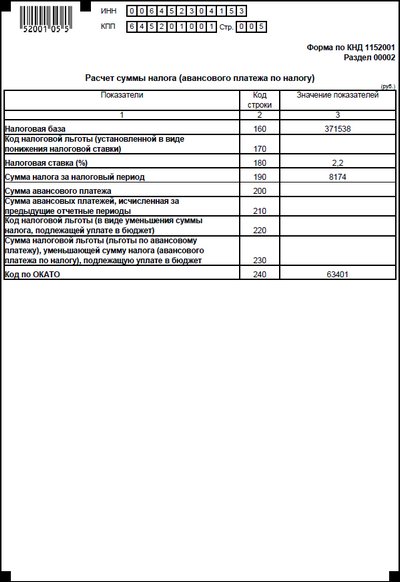

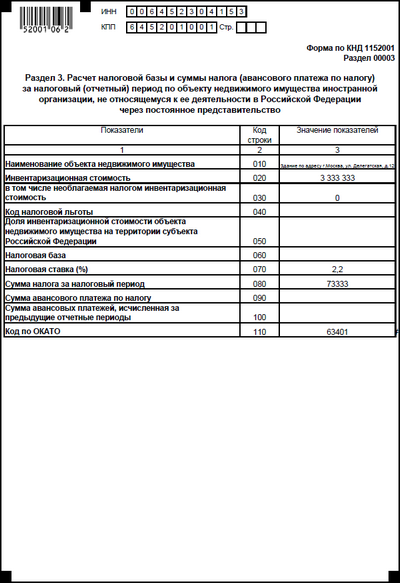

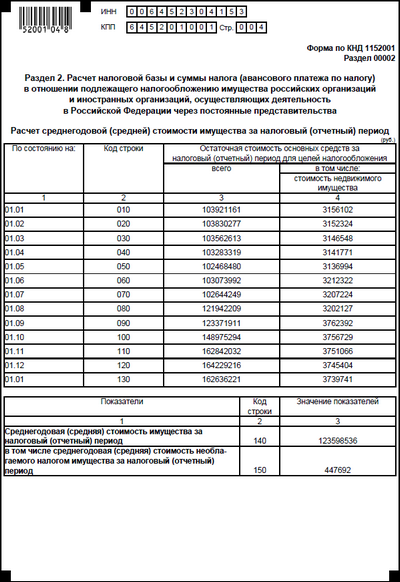

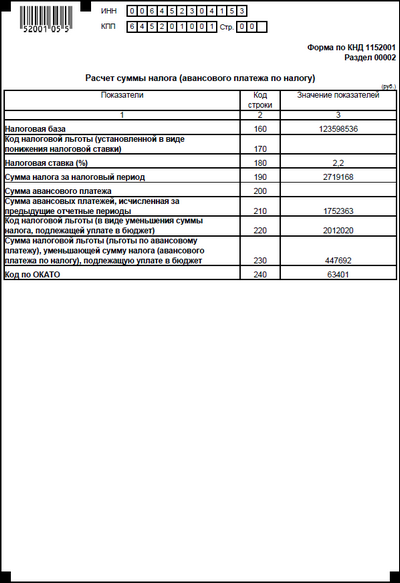

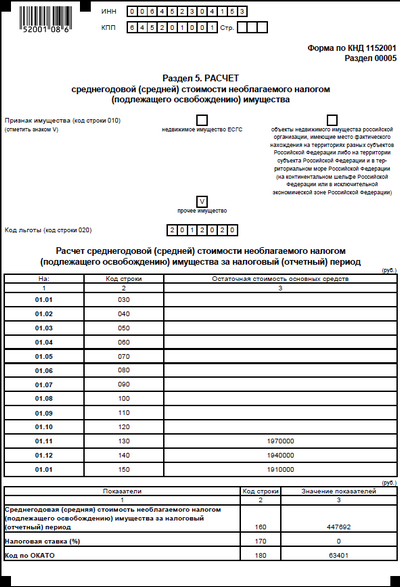

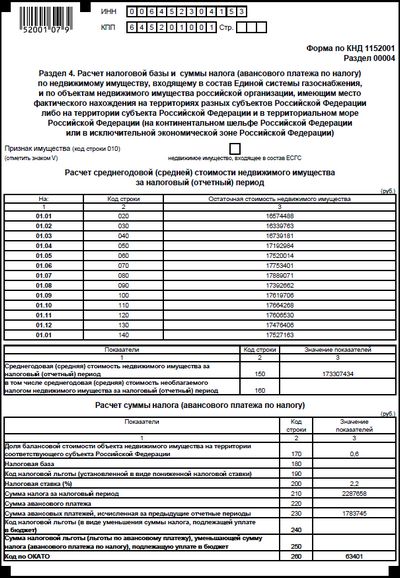

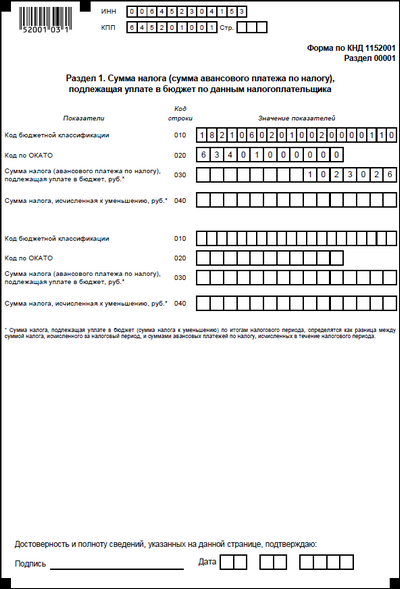

Глава 2. Налоговая декларация по налогу на имущество 2.1 Порядок составления и представления в налоговые органы налоговой декларации по налогу на имущество Налоговые декларации российские организации и иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории России, на ее континентальном шельфе или в исключительной экономической зоне, обязаны представлять согласно статье 386 Налогового кодекса РФ отдельно по каждому из нижеследующих пунктов: · по своему местонахождению (по месту регистрации организации). В данные налоговые декларации включается также имущество, имеющее местонахождение в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации; · по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс; · по местонахождению каждого объекта недвижимого имущества, находящегося вне местонахождения организации. Не позднее 30 числа месяца, следующего за соответствующим отчетным периодом, налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу на имущество, не позднее 30 марта года, следующего за истекшим налоговым периодом (календарным годом) налогоплательщики представляют налоговую декларацию. Форма декларации по налогу на имущество и инструкция по ее заполнению утверждены приказом МНС России от 23.03.2004 № САЭ-3-21/224. Подготовка и сдача налоговых деклараций в ряде случаев имеет несколько особенностей: 1. В зависимости от зачисления налога в различные бюджеты Поскольку налог на имущество является региональным налогом и согласно статье 56 Бюджетного кодекса РФ подлежит зачислению в бюджеты субъектов РФ по нормативу 100 %, то налоговая декларация представляется по местонахождению организации. Однако на территории субъекта РФ может быть принят нормативный акт, согласно которому налог на имущество может зачисляться частично в местный бюджет (с распределением по муниципальным образованиям). В таком случае налоговая декларация в соответствии с п.1.4 Инструкции заполняется в отношении сумм налога, подлежащих уплате в бюджет по соответствующему коду (кодам) по ОКАТО муниципального образования в соответствии с Общероссийским классификатором административно-территориального деления и представляется в налоговый орган, курирующий территорию данного муниципального образования. Пример: ООО «Сатурн» зарегистрировано на территории Саратовской области и имеет налогооблагаемое имущество на территории разных муниципальных образований: в Екатериновском районе и в Балтайском районе, которые курируют разные налоговые инспекции. Приложением № 6 к Закону Саратовской области “Об областном бюджете на 2005год” от 15 декабря 2004 г. № 64-ЗСО установлены следующие нормативы отчислений налога на имущество организаций на 2005 год: По Екатериновскому району в местный бюджет 41 %, в областной бюджет 59 %; По Балтайскому району в местный бюджет 100 %. Таким образом, ООО ”Сатурн” должно представить налоговые декларации в разные налоговые инспекции и уплатить суммы налога на имущество по соответствующим кодам ОКАТО. Если же у налогоплательщика налогооблагаемое имущество находилось бы на территории разных муниципальных образований одного субъекта РФ, но курируемых одной налоговой инспекцией, то он может представить единую налоговую декларацию. В ней следует отразить данные по всему налогооблагаемому имуществу, которое находится на территории этих муниципальных образований. В единой декларации заполняется несколько разделов 2 и (или) 4 и (или) 5 в отношении сумм налога, подлежащих зачислению по соответствующим кодам ОКАТО, в разделе 1 заполняется несколько блоков строк 010–040 – по каждому коду ОКАТО указывается отдельная сумма. Однако в 2006 году Законом Саратовской области от 23 декабря 2005 г. № 138-ЗСО “Об областном бюджете на 2006год” распределение налога на имущество по бюджетам не предусматривается, налог на имущество зачисляется в областной бюджет по нормативу 100 %. Следовательно, ООО ”Сатурн” за 2006 год должно будет представить одну налоговую декларацию в налоговую инспекцию, администрирующую организацию на территории данного субъекта РФ, в которой будет указано все имущество, принадлежащее ООО ”Сатурн”. 2. Наличие необлагаемого имущества В соответствии с Главой 30 Налогового кодекса различают имущество, не признаваемое объектом налогообложения, такое как земельные участки и иные объекты природопользования и льготируемое имущество, такое, например, как магистральные трубопроводы и линии энергопередачи. Стоимость имущества, не признаваемого объектом налогообложения в налоговой декларации не отражается, хотя налоговая декларация должна представляться с заполненными титульным листом и разделами 1, 2 (или 3). Стоимость льготируемого имущества отражается одновременно в разделах 5 и 2 (3 и 4) налоговой декларации. Налоговые льготы и основания для их применения рассмотрены в Главе IV настоящего издания. 3. Организация образовалась или ликвидировалась в середине налогового периода. В данном случае следует руководствоваться позицией Минфина РФ, изложенной в Письме от 30 декабря 2004 г. № 03-06-01-02/26. Главой 30 Налогового кодекса РФ не предусмотрен особый порядок расчета среднегодовой (средней) стоимости имущества для организаций (или их обособленных подразделений), созданных или ликвидированных в течение налогового (отчетного) периода. На основании этого при определении среднегодовой (средней) стоимости имущества применяется общий порядок, содержащийся в пункте 4 статьи 376 НК РФ, с учетом положений статьи 379 НК РФ. Статьей 379 НК РФ установлено, что налоговым периодом признается календарный год, а отчетными периодами – I квартал, первое полугодие и 9 месяцев календарного года. Учитывая, что налоговой базой по налогу на имущество является среднегодовая (т. е. средняя за календарный год, а не средняя за период деятельности организации или ее обособленного подразделения, имеющего отдельный баланс) стоимость имущества организации, то при ее определении, а также при определении средней стоимости имущества должно учитываться общее количество месяцев в календарном году, а также в соответствующем отчетном периоде (т. е. в квартале, полугодии и 9 месяцах календарного года). Как следует из положений пункта 4 статьи 376 НК РФ, основанием для определения налоговой базы (среднегодовой стоимости) по налогу на имущество организаций и начисления налога является наличие на балансе организации имущества, признаваемого объектом налогообложения в соответствии со статьей 374 НК РФ по состоянию на 1-е число каждого месяца налогового периода и 1-е число следующего за налоговым периодом месяца. В данном случае необходимо учитывать, что заложенный в главе 30 НК РФ порядок определения налоговой базы не предусматривает возможности учета остаточной стоимости имущества по состоянию на 1-е декабря прошедшего календарного года, поскольку понятие «среднегодовая стоимость имущества», как отмечалось выше, изначально предполагает, что это средняя стоимость имущества за календарный год, а не за период деятельности организации (например, с 1 декабря 2004 года по 31 декабря 2005 года включительно). Кроме того, включение в расчет налоговой базы данных по состоянию на 1-е декабря прошедшего календарного года делает для налогоплательщиков невозможным заполнение соответствующих форм налоговой декларации по налогу на имущество организаций. При этом необходимо учитывать, что установленный главой 30 НК РФ порядок определения налоговой базы учитывает основное требование статьи 55 НК РФ, т. е. период времени фактического нахождения имущества на балансе организации. Пример: АкционерыЗАО «Юпитер» приняли решение о ликвидации 15 декабря 2005года. Уведомление о принятии решения о добровольной ликвидации юридического лица подано 18 декабря 2005 года. По истечении двухмесячного срока с данной даты для уведомления кредиторов был представлен промежуточный ликвидационный баланс, т. е. 18 февраля 2006 года. До сдачи окончательного ликвидационного баланса организация должна пройти выездную налоговую проверку, рассчитаться со всеми дебиторами и кредиторами. Одновременно со сдачей окончательного ликвидационного баланса организацией представляются все налоговые декларации за 2006год, в том числе налоговая декларация по налогу на имущество. ЗАО «Сатурн» представляет данные документы 18 марта 2006 года. Остаточная стоимость имущества, подлежащего налогообложению, составляет: на 1 января 2006 г – 2500000 руб. на 1 февраля 2006 г – 2330000 руб. 5 февраля 2006 года имущество было реализовано для расчетов с кредиторами. Раздел 2 налоговой декларации по налогу на имущество за 2006 год будет выглядеть следующим образом:   4. Организация приобрела льготируемое имущество в середине года. В этом случае действует порядок расчета стоимости имущества, аналогичный описанному в предыдущем пункте. Например, ООО «Меркурий» приобрело имущество и поставило на баланс в качестве объекта основных средств 20 августа 2005 года. Данное имущество согласно законодательству, действующему на территории данного субъекта РФ, подлежит льготированию. Следовательно, в Разделе 5 указывается остаточная стоимость данного имущества по строкам 110 (на 01.09), 120 (на 01.10), 130 (на 01.11), 140 (на 01.12), 150 (на 01.01), сумма данных строк делится на 13 и полученное значение указывается по строке 160 Раздела 5 и по строке 150 Раздела 2. 5. Налоговые декларации для иностранных организаций. Иностранные организации, осуществляющие деятельность на территории РФ, обязаны вести учет объектов налогообложения в соответствии с законодательством РФ и, следовательно, представлять налоговые декларации по налогу на имущество по месту осуществления деятельности иностранной организацией через постоянное представительство по установленной форме аналогично российским организациям. Иностранные организации, не осуществляющие деятельности в РФ, но имеющие в собственности объекты недвижимого имущества, расположенные на территории РФ, представляют налоговые декларации по той же форме, что и российские организации, но заполняя при этом Раздел 3. Иностранные организации, осуществляющие деятельность на территории РФ, но имеющие недвижимое имущество, не относящееся к ее деятельности, заполняют кроме Раздела 2 также и Раздел 3. В расчет налоговой базы при этом включается инвентаризационная стоимость имущества на 1 января года, являющегося налоговым периодом. Если право собственности на объект недвижимости зарегистрировано после начала календарного года либо право собственности на имущество прекращено до конца календарного года, то при расчете налога необходимо учитывать требование пункта 5 статьи 55 НК РФ, из которого следует, что целях налогообложения принимается во внимание время фактического нахождения в собственности в данном календарном году объекта недвижимости, т. е. количество месяцев в данном календарном году, в течение которых объект недвижимости находился в собственности иностранной организации. Заполняя декларацию, иностранная организация должна по строке 020 в разделе 3 указать инвентаризационную стоимость объекта недвижимости, скорректированную на количество месяцев, в течение которых это имущество фактически находилось в собственности в данном календарном году. При этом иностранная организация должна представить в налоговый орган согласно письму ФНС России от 19 мая 2005 г. № 21-4-04/179 «О налоге на имущество организаций» справку-расчет инвентаризационной стоимости объекта недвижимости и копию документа о праве собственности, в котором указана дата регистрации данного права. Пример: STAR Ltd осуществляет в РФ деятельность через свое постоянное представительство, обладающего правом собственности с 25 сентября 2005 года на объект недвижимости, не используемого в деятельности постоянного представительства. Инвентаризационная стоимость объекта составляет 10 000 000рублей. В строке 020 Раздела 3 указывается инвентаризационная стоимость данного имущества, скорректированная на количество месяцев нахождения в собственности: 10 000 000 руб. х 4/12 = 3 333 333 руб.  Налоговые декларации могут представляться организацией, как на бумажных носителях, так и в электронном виде в соответствии со статьей 80 Налогового Кодекса РФ. Положения пункта 2 статьи 80 НК РФ предусматривают, что налоговая декларация может быть представлена налогоплательщиком в налоговый орган лично или через его представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи. При этом налоговый орган не вправе отказать в принятии налоговой декларации и обязан по просьбе налогоплательщика проставить отметку на копии налоговой декларации о принятии и дату ее представления. Согласно Порядку представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденному приказом МНС России от 02.04.2002 г. № БГ-3-32/169, представление налоговой декларации в электронном виде осуществляется по инициативе налогоплательщика и при наличии у него и налогового органа совместимых технических средств и возможностей для ее приема и обработки. Неправомерность требования налоговых органов от налогоплательщиков представлять налоговые декларации в электронном виде подтверждается Письмом Департамента налоговой и таможенно-тарифной политики Минфина РФ от 2 декабря 2005 г. № 03-01-10/9-480, где указано, что обязательное представление налоговой отчетности по установленным НК РФ налогам в электронном виде (кроме налога на доходы физических лиц) в настоящее время законодательством не предусмотрено. Но даже если организация сдает налоговую отчетность по телекоммуникационным каналам связи, то, как оказывается, и у такой организации могут возникнуть споры с налоговыми органами. Как показывает практика, отчетность в электронном виде может попасть в налоговую инспекцию через несколько дней после отправки по телекоммуникационным каналам связи. В результате встает вопрос об ответственности налогоплательщика за несвоевременную сдачу отчетности. Здесь пригодятся разъяснения Минфина РФ, отраженные в Письме от 24.04.2006 г № 03-02-07/1-106. В соответствии с п.3.2 Регламента принятия и ввода в автоматизированную информационную систему налоговых органов данных, представляемых в электронном виде по телекоммуникационным каналам связи, утвержденного Приказом МНС РФ от 04.02.2004 г №БГ-3-06/76, датой представления налоговых деклараций и бухгалтерской отчетности считается дата их отправки по телекоммуникационным каналам связи, зафиксированная в подтверждении специализированного оператора связи. Согласно п. 3.3.1 вышеуказанного Регламента налоговый орган подтверждает факт представления налогоплательщиком налоговых деклараций и бухгалтерской отчетности в электронном виде, высылая по телекоммуникационным каналам связи квитанцию об их приеме, после проверки правильности оформления документов. Пункт 3.4.1 Регламента предусматривает прохождение программного контроля предоставляемых налоговых деклараций и бухгалтерской отчетности, результатом которого является подтверждение подлинности электронной цифровой подписи отправителя и проверку соответствия формату представления налоговых деклараций и бухгалтерской отчетности в электронном виде. В связи с этим, Минфин считает, что если налоговая декларация и бухгалтерская отчетность, направленная по телекоммуникационным каналам связи в срок, установленный для представления этих деклараций и бухгалтерской отчетности, что подтверждено специализированным оператором связи и подлинность ЭЦП отправителя подтверждена налоговым органом, то такая отчетность считается представленной в налоговый орган и ответственность, установленная статьей 119 Налогового кодекса не применяется. Если при исчислении налоговой базы в каком-либо налоговом периоде были допущены ошибки, то необходимо представить уточненные налоговые декларации в соответствии с указаниями Минфина РФ, изложенными в Письме от 11 апреля 2006 г.№ 03-06-01-04/83. В частности, в данном письме сообщается, что правильность сформированной остаточной стоимости имущества на определенную законодательством о налогах и сборах дату напрямую влияет на сумму исчисленного налога на имущества. Поэтому в случае обнаружения ошибок при исчислении амортизации за прошлые периоды, организация должна пересчитать остаточную стоимость имущества по состоянию на 1-е число каждого месяца и представить в текущем налоговом периоде уточненные налоговые декларации за прошлые налоговые (отчетные) периоды. 2.2. Пример заполнения налоговой декларации Рассмотрим пример заполнения налоговой декларации по налогу на имущество для следующей организации: ЗАО «Плутон» является оператором связи. Остаточная стоимость основных средств по данным бухгалтерского учета составляет: на 01.01.2005 103921161 рублей, в том числе недвижимого имущества 3156102 рубля на 01.02.2005 103830277 рублей, в том числе недвижимого имущества 3152324 рубля на 01.03.2005 103562613 рублей, в том числе недвижимого имущества 3146548 рублей на 01.04.2005 103283319 рублей, в том числе недвижимого имущества 3141771 рубль на 01.05.2005 102468480 рублей, в том числе недвижимого имущества 3136994 рубля на 01.06.2005 103073992 рублей, в том числе недвижимого имущества 3212322 рубля на 01.07.2005 102644249 рублей, в том числе недвижимого имущества 3207224 рубля на 01.08.2005 121942209 рублей, в том числе недвижимого имущества 3202127 рублей на 01.09.2005 123371911 рублей, в том числе недвижимого имущества 3762392 рубля на 01.10.2005 148975294 рублей, в том числе недвижимого имущества 3756729 рублей на 01.11.2005 162842032 рублей, в том числе недвижимого имущества 3751066 рублей на 01.12.2005 164229216 рублей, в том числе недвижимого имущества 3745404 рубля на 01.01.2006 162636221 рублей, в том числе недвижимого имущества 3739741 рубль На основании имеющихся данных заполним Раздел 2.   На территории субъекта РФ, где зарегистрирована данная организация, действует закон, предусматривающий освобождение от налогообложения для организаций, обладающих имуществом для оздоровления и отдыха детей до 18 лет. ЗАО «Плутон» приобрело детский лагерь для отдыха детей своих сотрудников 10 октября 2005 года на сумму 2 000 000 рублей. Код льготы 2012020. Его остаточная стоимость составила: на 01.11.2005 1970 000 рублей на 01.12.2005 1940 000 рублей на 01.01.2006 1910 000 рублей На основании имеющихся данных заполним Раздел 5.  Также в собственности ЗАО «Плутон» находятся магистральные линии связи, проложенные по территории трех субъектов РФ (А, В, С). Стоимость данных линий не включается в остаточную стоимость имущества, указываемого по Разделу 2, а показывается по Разделу 4. В отношении недвижимого имущества, которое находится в разных субъектах РФ, налоговая база определяется отдельно по каждому субъекту. Чтобы исчислить налог, который подлежит уплате в бюджет каждого субъекта, на территории которого находится объект недвижимости, необходимо определить долю балансовой стоимости имущества, приходящуюся на этот субъект, пропорционально которой должен уплачиваться налог на имущество. Долю балансовой стоимости недвижимости на территории соответствующего субъекта РФ организация определяет самостоятельно, закрепляя порядок расчета такой доли в учетной политике. Декларации по налогу на имущество, находящееся в разных субъектах РФ, представляются в налоговые органы каждого из субъектов. Остаточная стоимость магистральных линий связи по данным бухгалтерского учета составляет: на 01.01.2005 16574488 рублей на 01.02.2005 16339763 рубля на 01.03.2005 16739181 рубль на 01.04.2005 17192984 рубля на 01.05.2005 17520014 рублей на 01.06.2005 17753401 рубля на 01.07.2005 17889071 рубля на 01.08.2005 17392662 рубля на 01.09.2005 17619706 рублей на 01.10.2005 17664268 рублей на 01.11.2005 17606530 рублей на 01.12.2005 17476406 рублей на 01.01.2006 17527163 рубля Доля балансовой стоимости магистральных линий связи, приходящаяся на субъект А, составляет 0,6 от общей балансовой стоимости данного объекта, доля, приходящаяся на субъект В, – 0,25, на С – 0,15. На основании имеющихся данных заполним Раздел 4.  Раздел 3 ЗАО «Плутон» не заполняет. На основании заполненных разделов заполняется Раздел 1, где по строке 030 указывается сумма, подлежащая уплате в бюджет. Строка 030 равна сумме разности строк 190,210,230 Раздела 2 и разности строк 210 и 230 Раздела 5.  Бюджетным организациям необходимо обратить внимание на изменения в законодательстве, касающиеся исчисления налога на имущество. Поскольку налоговые проверки могут охватывать три последних календарных года деятельности учреждения, то нужно рассматривать три периода: 1) до 1 января 2005 года, на который распространяла свое действие Инструкция по бухгалтерскому учету в бюджетных организациях, утвержденная приказом Минфина РФ от 30.12.1999 г № 107н; 2) с 1 января 2005 года по 31 декабря 2005 года, на который распространяла действие Инструкция по бюджетному учету, утвержденная приказом Минфина России от 26.08.2004 г. № 70н; 3) с 1 января 2006 года – Инструкция по бюджетному учету, утвержденная Приказом Минфина России от 10 февраля 2006 г. № 25н. Для бюджетных организаций с 1 января 2005 года действовала инструкция по бюджетному учету (приказ Минфина России от 26.08.2004 г. № 70н). В соответствии с этим приказом бюджетные организации обязаны были перейти на новый План счетов бюджетного учета до 1 октября 2005 года. С момента такого перехода у бюджетных организаций изменилась остаточная стоимость основных средств на 1-е числа месяцев 2005 года, предшествующих моменту перехода. Следовательно, изменилась и остаточная стоимость основных средств, учитываемая при расчете налоговой базы по налогу на имущество. Таким образом, в налоговых расчетах по авансовым платежам, представленным до и после перехода на новый План счетов бюджетного учета, данные об остаточной стоимости основных средств совпадать не будут. В данной ситуации бюджетным организациям необходимо отразить в налоговой декларации по налогу на имущество организаций, представляемой за 2005 год (по состоянию на 1-е число каждого месяца, начиная с 1 января 2005 года) сведения об остаточной стоимости, отраженной в соответствии с новым планом счетов. Представление уточненных налоговых деклараций за предшествующие моменту перехода отчетные периоды законодательством не предусмотрены, поскольку в соответствии с п.1 статьи 81 Налогового Кодекса РФ налогоплательщик обязан представить уточненную налоговую декларацию, если обнаружит, что в поданной им налоговой декларации сведения не отражены либо приведены неполно или имеются ошибки, в результате которых занижена сумма налога, подлежащая уплате. Однако с 1 января 2006 года Приказом Минфина России от 10 февраля 2006 г. № 25н была утверждена новая Инструкция по бюджетному учету, которая была зарегистрирована Минюстом 11 апреля 2006 г. Бюджетным учреждениям следует учесть изменения, которые вводятся данным приказом, с 1 января 2006 года. Изменения, касающиеся основных средств, заключаются в следующем: 1) в соответствии с новой Инструкцией актив признается объектом основных средств не только введенный в эксплуатацию, но и находящийся в запасе, на консервации, а также сданный в аренду; 2) Новая Инструкция не содержит требования, содержащегося в п. 18 старой Инструкции об учете основных средств в полных рублях; 3) при выдаче в эксплуатацию объектов основных средств до 1000 руб. включительно их стоимость списывается на счета расходов. |

|

||