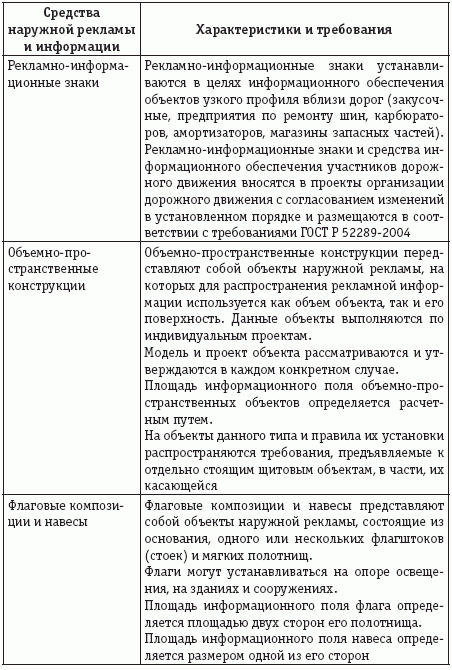

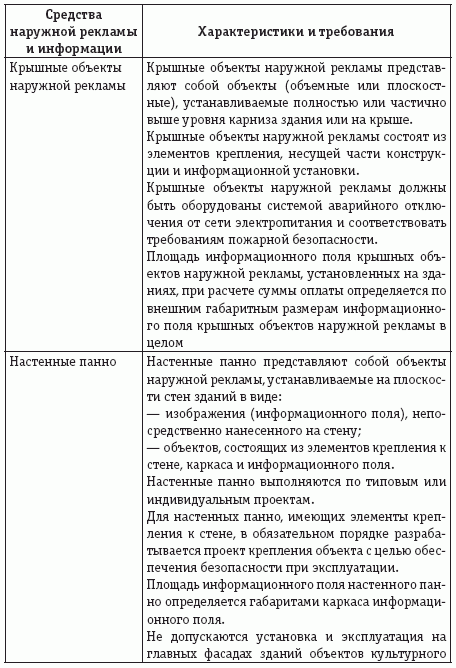

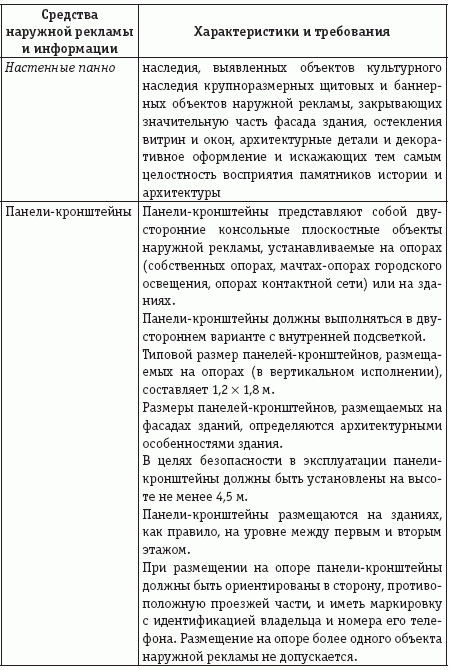

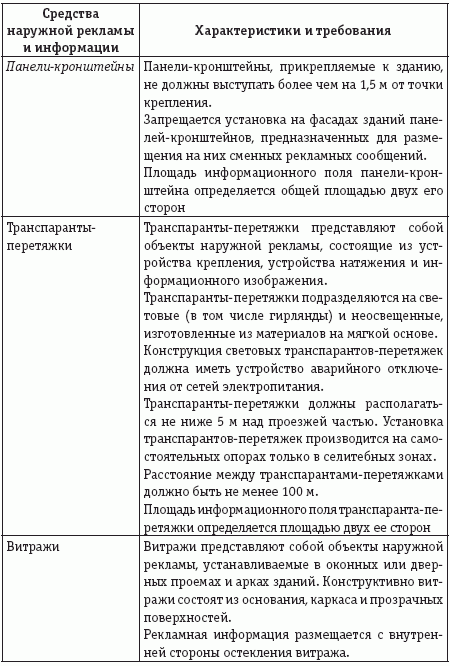

|

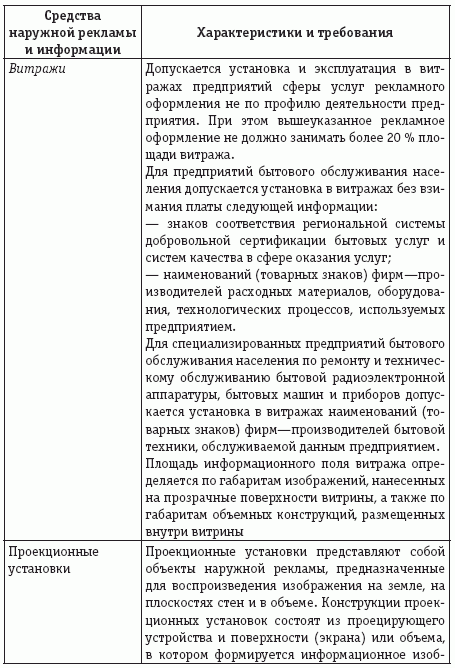

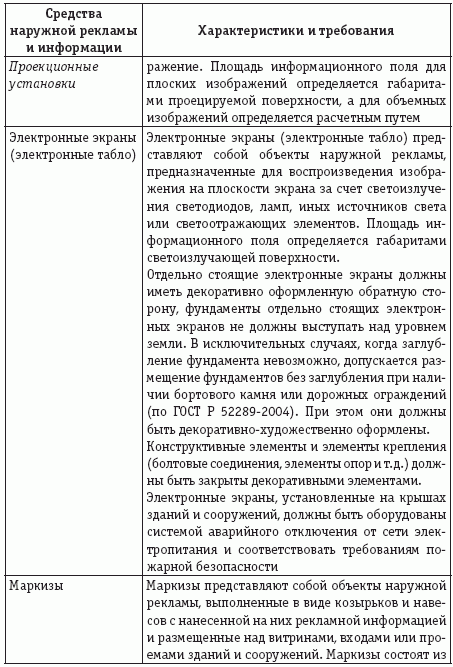

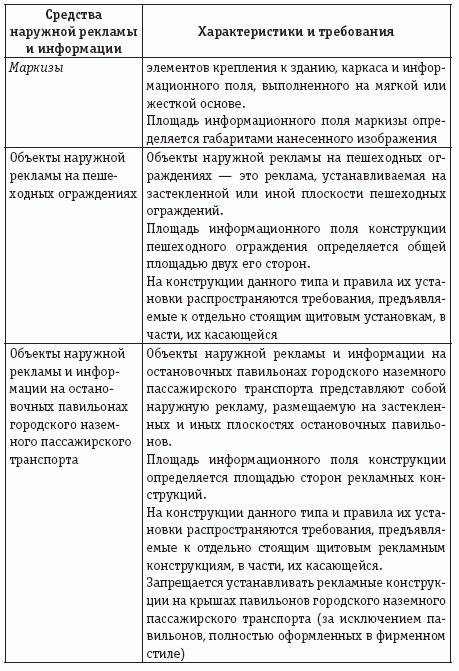

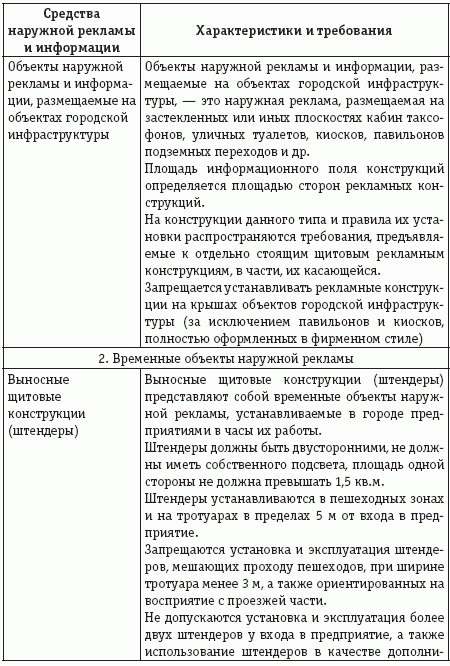

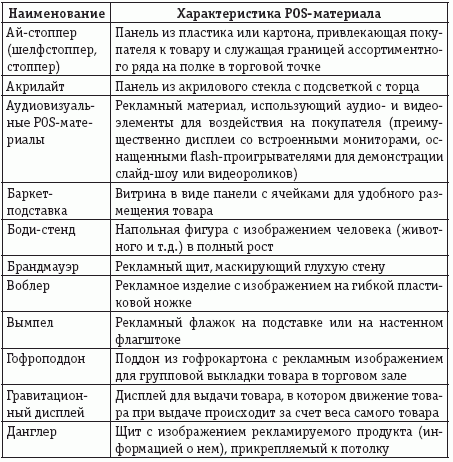

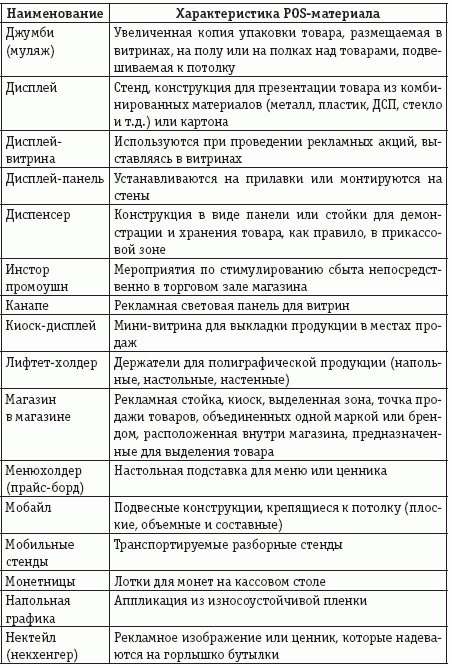

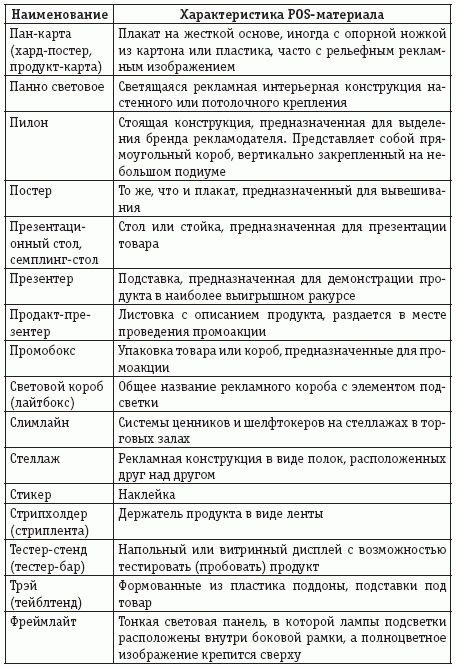

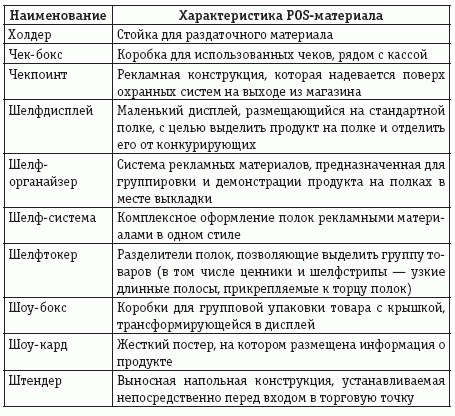

||||

|

|