|

||||

|

|

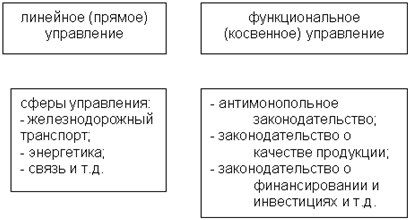

Тема 5 ЮРИДИЧЕСКАЯ ОТВЕТСТВЕННОСТЬ ЗА ХОЗЯЙСТВЕННЫЕ ПРАВОНАРУШЕНИЯ (ПРАВОНАРУШЕНИЯ В СФЕРЕ ЭКОНОМИКИ) 1. Понятие и система хозяйственного правонарушения В юридической литературе в настоящее время не сформулировано понятие хозяйственного правонарушения. Это и понятно. Идет формирование нового хозяйственного механизма. Новую конструкцию понятия хозяйственного правонарушения, точнее преступления, делает Ю.В. Головлев: «… хозяйственные преступления – это совершенные виновно общественно опасные деяния, которые причиняют ущерб или создают реальную возможность причинения ущерба народному хозяйству в области его введения и организации как путем непосредственного нарушения интересов государства или любого иного хозяйствующего субъекта, независимо от формы собственности, так и путем нарушения интересов граждан, поскольку они соприкасаются с хозяйственной деятельностью учреждений и частных лиц». Хозяйственные преступления, как впрочем, любые другие, могут быть систематизированы на основе самых различных признаков (форм вины, места совершения и т. д.). Однако при построении основной основополагающей системы различных групп преступлений следует использовать наиболее существенный и специфический для них классификационный признак. Таким является лишь объект преступления. Тем не менее, существующая на сегодняшний день система хозяйственных преступлений построено на иной основе. При ее построении используется не соответствующая достигнутому уровню развития учения об объекте преступления классификация, предложенная еще в самом начале 60-х годов. В основу построения этой системы положен не объект преступления, а существующая классификация отраслей народного хозяйства. Группой ученых под руководством профессора Н.Ф. Кузнецовой и профессора А.В. Наумова был разработан проект уголовного кодекса Российской Федерации. Он содержит раздел III «Экономические преступления» состоящий из двух лав: глава 6 «Преступление против собственности» и глава 7 «Хозяйственные преступления». К сожалению, в главе «Хозяйственные преступления» авторы не дали определения родового понятия хозяйственного преступления (впрочем, как и понятия экономического преступления и понятия преступления против собственности). 2. Уголовная ответственность за преступления в сфере экономической деятельности Новый уголовный кодекс РФ не содержит понятие «Хозяйственные преступления», вместо него введено не удачное понятие «Преступления в сфере экономической деятельности». Новый Уголовный кодекс РФ содержит составы преступлений в сфере экономической деятельности: Статья 169. Воспрепятствование законной предпринимательской деятельности. Статья 170. Регистрация незаконных сделок с землей. Статья171. Незаконное предпринимательство. Статья 172. Незаконная банковская деятельность. Статья 173. Лжепредпринимательство. Статья 174. Легализация (отмывание) денежных средств или иного имущества, приобретенного незаконным путем. Статья 175. Приобретение или сбыт имущества, заведомо добытого преступным путем. Статья 176. Незаконное получение кредита. Статья 177. Злостное уклонение от погашения кредиторской задолженности. Статья 178. Монополистические действия и ограничение конкуренции. Статья 179. принуждение к совершению сделки или к отказу от ее совершения. Статья 180. Незаконное использование товарного знака. Статья 181. Нарушение правил изготовления и использования государственных пробирных клейм. Статья 182. Заведомо ложная реклама. Статья 183. незаконное получение и разглашение сведений, составляющих коммерческую или банковскую тайну. Статья 184. Подкуп участников и организаторов профессиональных спортивных соревнований и зрелищных коммерческих конкурсов. Статья 185. Злоупотребления при выпуске ценных бумаг (эмиссии). Статья 186. Изготовление или сбыт поддельных денег или ценных бумаг. Статья 187. Изготовление или сбыт поддельных кредитных либо расчетных карт и иных платежных документов. Статья 188. Контрабанда. Статья 1 8 9. Незаконный экспорт технологий, научно-технической информации и услуг, используемых при создании оружия массового поражения, вооружения и военной техники. Статья 190. Невозвращение на территорию Российской Федерации предметов художественного, исторического и археологического достояния народов Российской Федерации и зарубежных стран. Статья 191. Незаконный оборот драгоценных металлов, природных драгоценных камней или жемчуга. Статья 192. Нарушение правил сдачи государству драгоценных металлов и драгоценных камней. Статья 193. Невозвращение из-за границы средств в иностранной валюте. Статья 194. Уклонение от уплаты таможенных платежей. Статья 195. Неправомерные действия при банкротстве. Статья 196. Преднамеренное банкротство. Статья 197. Фиктивное банкротство. Статья 198. Уклонение гражданина от уплаты налога. Статья 199. Уклонение от уплаты налогов с организаций. Статья 200. Обман потребителей. Преступление в сфере экономической деятельности (хозяйственные преступления) логично бы было разделить на три основных группы: а) преступления, причиняющие ущерб и создающие реальную возможность причинения ущерба народному хозяйству в области его ведения и организации путем непосредственного нарушения интересов государства или любого иного хозяйствующего субъекта, независимо от формы собственности; б) преступления, причиняющие ущерб и создающие реальную возможность причинения ущерба народному хозяйству в области его ведения и организации путем непосредственного нарушения интересов граждан, поскольку они соприкасаются с хозяйственной деятельностью учреждений и частных лиц; в) преступления, которые могут причинить ущерб народному хозяйству в области его ведения и организации как путем непосредственного нарушения интересов государства или иного хозяйствующего субъекта, так и путем нарушения интересов граждан, поскольку они соприкасаются с хозяйственной деятельностью учреждений и частных лиц. 3. Административная ответственность за правонарушения в области торговли и финансов Не подлежит сомнению, что большинство норм кодекса РСФСР об административных правонарушениях является анахронизмом. Ситуацию не исправляют внесенные 1 июля 1993 года в Кодекс изменения в главу «Административные правонарушения в области торговли и финансов», а также последующие изменения. Назрела необходимость нового Кодекса об административных правонарушениях, причем нужна новая система хозяйственных правонарушений, так как это понятие гораздо шире по своему объему родового понятия административного правонарушения в области торговли и финансов (глава 12 Кодекса). Указанный закон от 1 июля 1993 года не только не устраняет проблемы, но и усугубляет их. Так, ст. 162 (4) УК РФ «Незаконное предпринимательство» применяется в случае осуществления предпринимательской деятельности без регистрации либо без специального разрешения после наложения административного взыскания за такие же правонарушения. К сожалению, законодатели не включили в Административный Кодекс норму, устанавливающую ответственность за незаконное предпринимательство. Основание административной ответственности является совершение административного правонарушения. Составы административных проступков, санкции за их совершение, органы, имеющие право налагать административные взыскания и порядок их наложения, установлены в Кодексе об административных правонарушениях РФ. Приведем основные составы административных правонарушений, за которые граждане-предприниматели несут ответственность именно как предприниматели: Статья 146. Нарушение правил торговли. Статья 146.3. Незаконная торговля товарами (иными предметами), свободная реализация которых запрещена или ограничена. Статья 146.4. Продажа товаров надлежащего качества или с нарушением санитарных правил. Статья 146.5. Продажа товаров без документов. Статья 146.6. Нарушение государственной дисциплины цен. Статья 147. Нарушение правил торговли спиртными напитками. Статья 150.3. Обман потребителей в небольшом размере. Статья 153. Незаконные операции с иностранной валютой и платежными документами. Статья 154. Незаконная продажа платежных документов, приобретаемых за иностранную валюту без права обращения их в такую валюту. Статья 156. Нарушение порядка занятий кустарно-ремесленными промыслами и другой ИТД. Статья 156.1. Уклонение от подачи декларации о доходах (за это правонарушение ответственность несут все физические лица). Статья 157. Занятие запрещенными видами ИТД. Статья 157.1. Непредоставление сведений антимонопольному комитету РФ. Статья 157.2. Неисполнение предписаний Антимонопольного комитета РФ. Следует также отметить, что конкретные составы правонарушений, влекущие за собой применение мер административной ответственности, могут быть предусмотрены и в других законодательных актах. Так, например, нарушение пп. 5-10 ст. II Закона РФ от 24.06.93 г. «О федеральных органах налоговой полиции» влечет за собой административную ответственность в виде взысканий штрафа установленного размера, или Таможенным кодексом РФ от 18 июля 1993 года гл.39. 4. Финансово-правовая ответственность Финансово-правовая ответственность за хозяйственные правонарушения, по существу, является разновидностью административно-правовой ответственности (см. ст. 156 (1) Кодекса). Основными нормативными актами, регламентирующими применение мер финансовой ответственности к предпринимателю – налогоплательщику, являются: Закон РСФСР от 27.12.91 г. № 2118-1 «Об основах налоговой системы в РСФСР» (статья 13). В соответствии со ст. 13 взыскание недоимки по налогам и другим обязательным платежам, а также сумм штрафов и иных санкций, предусмотренных налоговым законодательством, производится с юридических лиц в бесспорном порядке, а с физических лиц в судебном. Поскольку граждане-предприниматели не имеют обособленного имущества, используемого для осуществления предпринимательской деятельности, по своему статусу они остаются физическими лицами. Поэтому взыскание с них указанных сумм должно осуществляться в порядке, предусмотренном для физических лиц, т. е. в судебном (п. 1 Письма Высшего арбитражного суда РФ от 31.05.94 г. № С1-7/ОП-373). В соответствии с п. 12 ст. 7 Закона РСФСР от 21.03.91 г. «О Государственной налоговой службе РСФСР» административные штрафы налагаются на должностных лиц предприятий, учреждений и организаций, виновных в следующих правонарушениях: В сокрытии (занижении) прибыли (дохода) Ответственность за данное правонарушение наступает при выявлении в ходе проверки, осуществляемой налоговыми организациями, с целью контроля за соблюдением налогового законодательства, правильностью исчисления, полнотой и своевременностью внесения в соответствующие бюджеты налогов и других обязательных платежей, по результатам которой выявлено сокрытие (занижение) прибыли (дохода). Указанное нарушение отражается в акте проверки, и к налогоплательщику, допустившему сокрытие (занижение) прибыли, применяются финансовые санкции, предусмотренные п. «а» ст.13 Закона Российской Федерации «Об основах налоговой системы в Российской Федерации» от 27.12.91 г. Таким образом, учитывая, что санкции, предусмотренные п. «а» ст. 13 Закона Российской Федерации «Об основах налоговой системы Российской Федерации», носят более существенный характер, административный штраф следует рассматривать в качестве дополнительной меры ответственности, применяемой к должностным лицам предприятия, учреждения, организации-налогоплательщика, виновных в рассматриваемом правонарушении. В сокрытии (неучтении) иных объектов налогообложения Рассматриваемый состав административного правонарушения аналогичен предыдущему, с той разницей, что ответственности подлежат должностные лица предприятий, учреждений, организаций-налогоплательщиков виновные в сокрытии (неучтении) иных (помимо прибыли (дохода)) объектов налогообложения, указанных в законодательных актах (либо решениях республиканских (местных) органов представительной власти в случаях, когда установление соответствующих налогов и сборов отнесено законодательством к их компетенции) по конкретным видам налогов. В отсутствии бухгалтерского учета Обязанность по ведению бухгалтерского учета предусмотрена п.1 Положения о бухгалтерском учете и отчетности в Российской Федерации, в соответствии с которым предприятие, учреждение обязано вести бухгалтерский учет своего имущества, обязательств и хозяйственных операций на основе натуральных измерителей в денежном выражении путем сплошного непрерывного документального и взаимосвязанного их отражения. Аналогичная обязанность содержится и в ст. II Закона Российской Федерации «Об основах налоговой системы в Российской Федерации», в соответствии с которой налогоплательщик обязан вести бухгалтерский учет, составлять отчеты о финансово-хозяйственной деятельности, обеспечивая их сохранность не менее 5 лет. В ведении бухгалтерского учета с нарушением установленного порядка Предприятие, учреждение, организация-налогоплательщик обязано вести бухгалтерский учет в соответствии с Положением о бухгалтерском учете и отчетности, а также иными нормативными актами по бухгалтерскому учету и отчетности, полномочия по разработке и изданию которых предоставлены Министерству финансов Российской Федерации. В искажении бухгалтерских отчетов Информация, содержащаяся в бухгалтерской отчетности, должна соответствовать данным синтетического и аналитического учета, а данные вступительного баланса должны соответствовать данным утвержденного заключительного за период, предшествующий отчетному. Вместе с тем Положение о бухгалтерском учете предусматривает возможность внесения изменений в бухгалтерскую отчетность при обнаружении налогоплательщиком искажения ее данных, при этом изменения бухгалтерской отчетности относящейся как к текущему, так и к прошлому году (после их утверждения), производятся в отчетности, составляемой за отчетный период, в котором были обнаружены искажения ее данных, а не за период, к которому относятся выявленные искажения. Исправления считаются надлежащими, если они подтверждены подписью лиц, пописавших соответствующий бухгалтерский отчетс указанием даты исправления. Также предусматривается обязанность внесения изменения в бухгалтерскую отчетность и налоговым законодательством. Так, в соответствии со ст. II Закона Российской Федерации «Об основах налоговой системы в Российской Федерации» налогоплательщик обязан вносить исправления в бухгалтерскую отчетность в размере суммы сокрытого или заниженного дохода (прибыли), выявленного проверками налоговых органов. В непредставлении бухгалтерских отчетов, балансов, расчетов и других документов, связанных с исчислением и уплатой налогов Этот вид ответственности также можно считать дополнительным, поскольку за аналогичное правонарушение предусмотрена финансовая санкция, применяющаяся к налогоплательщику в соответствии с п. «б» ст. 13 Закона Российской Федерации «Об основах налоговой системы в Российской Федерации». Вместе с тем административная ответственность может применяться в большем числе случаев, нежели финансовая санкция. Это связано с тем, что конструкция состава административного правонарушения содержит более широкую формулировку видов документов, за непредставление которых должностные лица предприятия, учреждения, организации-налогоплательщика могут привлекаться к административной ответственности, нежели конструкция состава, предусматривающего ответственность в виде финансовой санкции, а именно: в административном правонарушении «… документов, связанных с исчислением и уплатой налогов и других платежей в бюджет» и в правонарушении, за которое применяется финансовая санкция, «… документов, необходимых для исчисления, а также для уплаты налога»… следует отметить, что законодательство не содержит перечней документов, как связанных с исчислением и уплатой, так и необходимых для исчисления, а также для уплаты налога. Факт непредставления соответствующих документов должен быть подтвержден актом проверки предприятия, либо справкой, составленной должностным лицом налогового органа, либо справкой, составленной должностным лицом налогового органа, если указанное нарушение выявлено по результатам камеральной проверки. В несвоевременном предоставлении бухгалтерских отчетов, балансов, расчетов и других документов, связанных с исчислением и уплатой налогов и других платежей в бюджет Срок уплаты очередного платежа по соотношению к документу, который был несвоевременно представлен в налоговый орган, определяется инструкцией по конкретному виду налога. Сроки представления бухгалтерской отчетности регламентированы Положением о бухгалтерском учете и отчетности (раздел «Порядок представления бухгалтерской отчетности»), а также иными нормативными актами, издаваемыми Министерством финансов Российской Федерации в соответствии с его компетенцией. В предоставлении бухгалтерских отчетов, балансов, расчетов и других документов, связанных с исчислением и уплатой налогов и других платежей в бюджет по неустановленной форме Типовые формы бухгалтерской отчетности и инструкции о порядке заполнения этих форм разрабатываются Министерством финансов Российской Федерации. Формы расчетов по налогам приведены в приложениях к инструкциям по каждому конкретному виду налога. Представление документов, не соответствующих установленной форме, влечет за собой ответственность должностных лиц предприятия, учреждения, организации в виде административного штрафа. 5. Цели государственного регулирования экономики. Экономическая роль государства Сферы государственного регулирования народного хозяйства 1. Промышленность: ¦ тяжелая; ¦ средняя; ¦ мелкая. 2. Транспорт. 3. Связь. 4. Сельское хозяйство. 5. Торговля. 6. Жилищно-коммунальное хозяйство. 7. Бытовое обслуживание. 8. Кредитно-финансовая сфера. Формы государственного регулирования экономики  Цели государственного управления экономикой – решение следующих вопросов: 1. Что и сколько производить? 2. Как это производить? 3. Для кого производить? Цели государственного регулирования (реализуются через 3 функции): 1. Создание условий цивилизованного функционирующего рынка: ¦ определение вида собственности и правила управления; ¦ создание механизма обеспечения договоров; ¦ предупреждать споры и разрешать их; ¦ защищать интересы престарелых, малолетних, больных, слабоумных; ¦ установление денежной системы; ¦ установление стандартов и мер; ¦ выполнение общественных работ; 2. Стратегическое планирование науки и научно-технического прогресса. 3. Решение макроэкономических проблем: ¦ объем национального производства (на данный момент упал на 1/3); ¦ пропорциональность развития экономики; ¦ темпы экономического роста; ¦ уровень занятости; ¦ внешнеэкономический баланс страны; ¦ социальная справедливость экономики. Способы решения макроэкономических проблем: ¦ должны существовать нормы амортизации: расходы на госзаказы; налоги (собирается 1 руб. 02 коп. с 1 р. прибыли); ставки банковского процента. ¦ использование дотаций; ¦ контроль за качеством денег через регулирование доходов: регулирование цен на транспорт, энергию, т. е. естественная монополия; регулирование импорта и экспорта; антимонопольная политика. ¦ стимулирование частных инвестиций. Развитие частного предпринимательства: регулирование эмиграции; общественные работы; регулирование заработной платы; система подготовки кадров. ¦ обменный курс валюты: контроль за внешней торговлей; государственная монополия. ¦ все вышеуказанное: МОТ; борьба с высокой инфляцией; поддержка доходов безработных, многодетных и т. п. + бесплатный проезд для них. 6. Система исполнительных органов власти Для социально-экономической системы России характерно: 1. Отсутствие концепции развития страны, отвечающей принципам экономической безопасности. 2. Отсутствие эффективной системы управления народным хозяйством. 3. Отсутствие комплексной правовой базы управления народным хозяйством. В обществе существуют 2 формы управления: государственное управление и общественное управление (внутри партий, профсоюзов и т. д.) Государственное управление имеет два смысла. Государственное управление в широком смысле (управление государством делами общества: законодательная, исполнительная, судебная власти) и государственное управление в узком смысле (деятельность исполнительных органов власти). Государственное управление осуществляют: 1. Президент – определение направлений развития внутренней и внешней политики. 2. Правительство – осуществляет оперативное управление народным хозяйством, осуществляет внутреннюю и внешнюю политику. Оно в своих действиях должно быть ответственно перед Федеральным Собранием, чего на настоящий момент нет. 3. Центральные органы управления – Министерства, госкомитеты, комитеты в министерствах, концерн, холдинг, АО в сфере управления, о управлении одним независимым юридическим лицом другим. 4. Региональные органы управления (республика, область, край). Управление осуществляется государственным аппаратом. Аппарат реализует основные цели и задачи государственного управления. Принципы государственного управления: а) народовластие; б) подзаконный характер (т. е. действует на основе закона); в) распорядительный характер власти (в руках исполнительной власти – материальные ресурсы: кадры, поощрения и т. д.); г) юридически – властный характер; д) разделение властей; е) федерализм (центр – регион). Функции – основные направления деятельности. Функции государственного управления. 1. Прогнозирование. В 1995 году был принят Федеральный закон РФ «О прогнозировании и социально-экономических программах». 2. Планирование. Отличие планирования от прогнозирования. План – закон, принимается законодательным органом, высшая юридическая сила, обязательное исполнение, ответственность за неисполнение (пятилетки). Прогноз – ежегодный (1 год); краткосрочный (3–5 лет); долгосрочный (5-10 лет). Система государственного заказа реализует систему потребностей государства. Прогноз носит подзаконный характер, не обеспечивается финансированием. 3. Нормативное регулирование. 4. Методическое руководство. 5. Подбор и расстановка кадров. 6. Материально-техническое обеспечение. 7. Финансирование. 8. Информационное обеспечение. 9. Оперативное управление собственностью. 10. Учет. 11. Контроль (оценка работы работников – отсутствует). 7. Методы государственного регулирования экономики Методы управления экономикой. Реализуется в форме: а) убеждением; б) принуждением, в том числе юридической ответственностью (уголовная, административная). Методы делятся: 1. Административные методы (запрет, юридическая ответственность, принуждение) – прямое регулирование. 2. Экономические методы (цены, тарифы, квоты, налоги, лицензии) – косвенное регулирование. Сейчас произошел отрыв экономических методов от административных. 1 и 2 не реализуются без правовой формы, т. к. государственное регулирование экономики носит подзаконный характер. 3. Морально-политический метод (убеждение, массовая информация). Здесь можно заказать юридические услуги в Орле |

|

||