|

||||

|

|

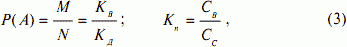

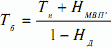

ЛЕКЦИЯ № 2 Основные понятия страхования 1. Страховые термины и понятияСтраховщики в своей деятельности пользуются специфическими терминами и понятиями, которые определены отечественным и международным законодательством: «страховщик», «страхователь», «застрахованное лицо», «выгодоприобретатель», «страховая сумма», «страховая стоимость», «страховой тариф», «страховая выплата» и т. д. Следует запомнить, что такие понятия как «страховая сумма», «страховая стоимость», «страховой тариф», «страховая премия» («страховой взнос»), «страховая выплата» имеют количественные показатели. Определяют значения этих показателей в обязательном и добровольном страховании по-разному. При добровольном страховании размер (цифровое значение) страховой суммы, страхового тарифа, страховой премии (страхового взноса) определяет сам страховщик. Затем при желании страхователя заключить договор страхования они согласовывают между собой страховую сумму и тариф, как это делают продавец и покупатель. В обязательном страховании размер страховой суммы, тарифа, страховой выплаты определяет специальный федеральный закон. Например, Закон ОСАГО – обязательное страхование гражданской ответственности автовладельцев, именуемый также «автогражданкой», определяет страховую сумму размером в 400 тыс. рублей, а страховые тарифы определяет подзаконный нормативный акт – постановление Правительства РФ от 8 декабря 2005 г. № 739 «Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии». Ни страховщик, ни страхователь не могут назначить страховую сумму, тариф, страховую выплату иные, чем они определены в Законе. В то же время «автогражданка», существующая как добровольный вид страхования до введения Закона ОСАГО в 2003 г., остается добровольной и в настоящее время. И в добровольной «автогражданке» страховщик и страхователь имеют право устанавливать по обоюдному согласию любые размеры страховых сумм. Так, если страхователю при страховании обязательной «автогражданки» страховая сумма в 400 тыс. рублей покажется маловатой и он пожелает застраховать свою гражданскую ответственность, к примеру, на 500 тыс. рублей, 1 млн рублей и так далее, то он обращается к страховщику с заявлением на предмет добровольного страхования и достраховывает «автогражданку» на любую желаемую сумму. 2. СтраховщикСтраховщиками (ст. 31 Закон РФ «Об организации страхового дела в РФ») признаются юридические лица (ОАО, ООО и т. д.), созданные для целей осуществления страхования, перестрахования, взаимного страхования и получившие лицензии в порядке, установленном Законом РФ «Об организации страхового дела в РФ». Гражданский кодекс РФ дает следующее определение страховщиков. Страховщики – это юридические лица, имеющие разрешения (лицензии) на осуществление страхования соответствующего вида (ст. 938 ГК РФ). Индивидуальные предприниматели не имеют право являться страховщиками, но имеют право быть представителями (посредниками) страховщиков. Страховщики осуществляют оценку страхового риска, получают страховые премии (страховые взносы), формируют страховые резервы, инвестируют активы, определяют размер убытков или ущерба, производят страховые выплаты, осуществляют иные связанные с исполнением обязательств по договору страхования действия. Страховщики вправе осуществлять страхование объектов личного и имущественного страхования: 1) объектами личного страхования могут быть имущественные интересы, связанные: а) с дожитием граждан до определенного возраста или срока, смертью, наступлением иных событий в жизни граждан (страхование жизни); б) с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев и болезней, медицинское страхование); 2) объектами имущественного страхования могут быть имущественные интересы, связанные: а) с владением, пользованием и распоряжением имуществом (страхование имущества); б) с обязанностью возместить причиненный другим лицам вред (страхование гражданской ответственности); в) с осуществлением предпринимательской деятельности (страхование предпринимательских рисков). По отношению к иностранным страховщикам Закон РФ «Об организации страхового дела в РФ» регламентирует следующее: разрешается осуществлять страхование страховым организациям, являющимся дочерними обществами по отношению к иностранным инвесторам (основным организациям) либо имеющим долю иностранных инвесторов в своем уставном капитале более 49 %; лицензии (разрешение) на осуществление страховой деятельности они обязаны получать в органах страхового надзора в соответствии с российскими законами. Но при этом Закон РФ «Об организации страхового дела в РФ» ограничивает деятельность таких организаций по разным позициям. Указанная (ые) организация (и) имеет право осуществлять в РФ страховую деятельность только в том случае, если иностранный инвестор (основная организация) не менее 15 лет является страховой организацией, осуществляющей свою деятельность в соответствии с законодательством соответствующего государства, и не менее 2 лет участвует в деятельности страховых организаций, созданных на территории РФ. Кроме того, лица, осуществляющие функции единоличного исполнительного органа и главного бухгалтера страховой организации с иностранными инвестициями, должны постоянно проживать на территории РФ. Следующим ограничением является то, что такие организации не имеют права осуществлять в РФ: 1) страхование объектов личного страхования (имущественные интересы, связанные с дожитием граждан до определенного возраста или срока, смертью, наступлением иных событий в жизни граждан (страхование жизни); 2) обязательное страхование; 3) обязательное государственное страхование; 4) имущественное страхование, связанное с осуществлением поставок или выполнением подрядных работ для государственных нужд; 5) страхование имущественных интересов государственных и муниципальных организаций. Данные запреты не распространяются на страховые организации, являющиеся дочерними обществами по отношению к иностранным инвесторам (основным организациям), которые получили лицензии и начали работать в России до вступления в силу Закона РФ «Об организации страхового дела в РФ». Указанные запреты также не распространяются на страховые организации, являющиеся дочерними обществами по отношению к иностранным инвесторам (основным организациям) государств – членов европейских сообществ, являющихся сторонами Соглашения о партнерстве и сотрудничестве, учреждающего партнерство между Российской Федерацией с одной стороны и европейскими сообществами и их государствами-членами с другой стороны, от 24 июня 1994 г., или имеющие долю таких иностранных инвесторов в своих уставных капиталах более 49 %. Итак, после получения разрешения органа страхового надзора страховые организации, являющиеся дочерними обществами по отношению к иностранным инвесторам (основным организациям) либо имеющие долю иностранных инвесторов в своем уставном капитале более 49 %, могут открывать свои филиалы на территории РФ, участвовать в дочерних страховых организациях. Орган страхового надзора прекращает для таких организаций выдачу лицензий на осуществление страховой деятельности в следующих случаях: 1) если размер (квота) участия иностранного капитала в уставных капиталах страховых организаций превышает 25 %; 2) если доля иностранных инвесторов в своем уставном капитале более 49 %. Примечание: иностранными инвесторами признаются иностранные организации, имеющие право осуществлять в порядке и на условиях, которые установлены законодательством РФ, инвестиции на территории РФ в уставный капитал страховой организации, созданной или вновь создаваемой на территории РФ. Общества взаимного страхования предусмотрены ст. 7 Закона РФ «Об организации страхового дела в РФ». Юридические и физические лица для страховой защиты своих имущественных интересов могут создавать общества взаимного страхования в порядке и на условиях, которые определяются федеральным законом о взаимном страховании. 3. Страхователь, застрахованное лицо, выгодоприобретательСтрахователями (ст. 5 Закон РФ «Об организации страхового дела в РФ») признаются юридические лица и дееспособные физические лица, либо добровольно (по собственной воле) заключившие со страховщиками договоры страхования, либо являющиеся страхователями в силу закона. Юридические лица и дееспособные физические лица становятся страхователями в силу закона только в случаях, предусмотренных тем или иным федеральным законом. Застрахованное лицо – это физическое лицо, здоровье, жизнь, имущество или пенсионное обеспечение которого застрахованы страховой организацией либо в силу доброй воли страхователя, либо в силу прямого указания в специальном федеральном законе. Например, застрахованным лицом согласно Федеральному закону «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» является физическое лицо, подлежащее обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также физическое лицо, получившее повреждение здоровья вследствие несчастного случая на производстве или профессионального заболевания, подтвержденное в установленном порядке и повлекшее утрату профессиональной трудоспособности. Застрахованное лицо не является стороной договора (стороны договора – страховщик и страхователь), и его волеизъявление не может служить основанием для изменения его условий. Застрахованное лицо фигурирует в договорах не всех видов страхования. Так, в договорах имущественного страхования согласно законодательству нет и не может быть такой фигуры, как застрахованное лицо. А в договорах личного страхования и в договорах страхования ответственности за причинение вреда существует такое понятие, как «застрахованное лицо». Назначение застрахованного лица обязательно согласуется сторонами (страхователем и страховщиком) при заключении договора страхования. Договор личного страхования может быть заключен в пользу застрахованного лица. Если застрахованное лицо не согласно с тем, чтобы договор был заключен в пользу иного лица, то договор будет заключен в пользу самого застрахованного лица, т. е. выгодоприобретатель в договоре будет отсутствовать. Тогда, в случае смерти застрахованного лица по договору личного страхования при отсутствии иных, прямо указанных в договоре выгодоприобретателей выгодоприобретателями автоматически становятся наследники умершего застрахованного лица. Выгодоприобретатель – это лицо, в пользу которого заключен договор страхования. Выгодоприобретателем могут являться как физические, так и юридические лица. В личном страховании выгодоприобретателем может быть назначен сам страхователь, либо застрахованное лицо, либо иное третье лицо с согласия застрахованного лица (ст. 934 ГК РФ). В имущественном страховании законом четко установлены лица, которых страхователь имеет право назначить выгодоприобретателями в договорах страхования и которые имеют определенные страховые интересы. Статья 929 ГК РФ регламентирует, что по договору имущественного страхования выгодоприобретателями могут быть назначены лица, которые заинтересованы в сохранении застрахованного имущества на основании закона, иного правового акта или договора (ст. 930 ГК РФ). В договорах страхования ответственности за причинение вреда (ст. 931 ГК РФ) выгодоприобретателями могут являться лица, которым может быть причинен вред действиями страхователя или застрахованных лиц. При страховании ответственности по договору (ст. 932 ГК РФ) в качестве выгодоприобретателей могут быть назначены лица, которым страхователь может причинить ущерб вследствие неисполнения своих обязательств по договору. По договорам страхования предпринимательского риска (ст. 933 ГК РФ) выгодоприобретателями по указанию закона обязаны являться сами страхователи – лица, у которых может возникнуть убыток в процессе предпринимательской деятельности. 4. Объекты страхования: имущественные интересыВ быту под объектами страхования понимаются, например, жизнь человека (в личном страховании), имущество (жилье, автомобили, компьютеры и т. д.), ответственность кого-либо за что-либо (в страховании ответственности). Однако так считает только лицо, не сведущее в сфере страхования, в которой установлены свои законы и правила. Закон РФ «Об организации страхового дела в РФ» дает понятие объектов страхования (ст. 4): объектами страхования являются имущественные (страховые) интересы. Объект страхования – имущественный интерес, который является одним из существенных условий договора страхования (п. 1 ст. 942 ГК РФ). При этом страховые интересы могут быть застрахованы по договорам имущественного страхования (ст. 929 ГК РФ) или по договорам личного страхования (ст. 934 ГК РФ). Допускается страхование имущественных интересов, относящихся к разным видам имущественного страхования и (или) личного страхования (комбинированное страхование). Лицо (страхователь), желающее застраховать свой страховой интерес и с данной целью пришедшее к страховщику, обязано подтвердить в момент заключения договора страхования этот свой страховой интерес. Подтверждать страховой интерес необходимо не на словах, а при помощи документов. Иначе страховщик не имеет права согласно закону заключить договор страхования. Если говорить о личном страховании, страхователь должен иметь страховой интерес в жизни застрахованного лица (родитель, страхующий жизнь своих детей, или, наоборот, дети – родителей, жена – мужа, муж – жену). Страховой интерес правомерно имеется также у страхователя, когда он желает застраховать свою собственную жизнь. В личном страховании страхователь может страховать не только свой, но и чужой интерес. Например, работодатель заинтересован в сохранении жизни и здоровья своих работников, поэтому он имеет право застраховать их жизнь и здоровье. При этом выгодоприобретателями согласно закону должны являться сами работники. При страховании имущества, как и в личном страховании, страхователь имеет право страховать не только собственный, но и чужой интерес (п. 1 ст. 930 ГК РФ). При страховании ответственности страхователь заинтересован в том, чтобы ответственность у него не возникала. Страхователь имеет право застраховать также ответственность иного лица (ст. 931 ГК РФ), но при этом «иное» лицо должно быть также по каким-либо причинам заинтересовано в том, чтобы его ответственность не возникала. Согласно Закону РФ «Об организации страхового дела в РФ» (ст. 4) запрещено страхование: 1) противоправных интересов; 2) интересов, которые не являются противоправными, но их страхование запрещено законом. Примером противоправных интересов является страхование расходов, к которым лицо может быть принуждено в целях освобождения заложников. Противоправными интересами являются также риски задержания милицией для такой категории лиц, как зачинщики ограбления или убийства. Примером интересов, которые не являются противоправными, но их страхование запрещено законом, может служить страхование убытков игроками при участии в играх, лотереях (ст. 928 ГК РФ) и т. п. Игроки явно имеют имущественный интерес в компенсации проигранных денег. Но данные интересы являются противоправными для участников этих мероприятий. При этом предприниматели, являясь организаторами указанных мероприятий, наоборот, имеют право на компенсацию потери доходов (дополнительных расходов), понесенных во время осуществления предпринимательской деятельности, имеют право на страхование своих интересов. Они правомерно могут заключать договоры страхования финансовых рисков. 5. Страховой риск, страховой случайСтраховым риском является предполагаемое событие, на случай наступления которого проводится страхование. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления. Страховым случаем является совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам (ст. 9 Закон РФ «Об организации страхового дела в РФ»). Например, наступление смерти – событие, на случай наступления которого проводится страхование лица (в договоре страхования это лицо именуется застрахованным лицом), – рассматривается как страховой риск, так как обладает признаками вероятности и случайности его наступления. Но если данное событие, оговоренное в договоре страхования, все-таки наступило, оно считается страховым случаем, и страховщик обязан произвести страховую выплату тому лицу, в пользу которого заключен договор страхования. Далее приведены примеры страховых рисков, которые страхуются современными страховщиками в различных видах страхования. Примеры страховых рисков в различных видах страхования Личное страхование Страхование жизни Риск наступления смерти вне зависимости от причин (по любой причине). Риск постоянной утраты трудоспособности вне зависимости от причин (по любой причине). Страхование от несчастных случаев и болезней Риск нанесения вреда здоровью застрахованного вследствие несчастного случая или болезни. Риск наступления смерти застрахованного в результате несчастного случая или болезни. Риск утраты (постоянной или временной) трудоспособности (общей или профессиональной) в результате несчастного случая и болезни, за исключением видов страхования, относящихся к медицинскому страхованию. Медицинское страхование Риск, связанный с затратами на оказание медицинской помощи при возникновении страхового случая. Страхование от тяжелых болезней Риск заболевания застрахованного лица такими тяжелыми болезнями, как, например, инфаркт миокарда, инсульт (поражение мозговых сосудов), рак, операция аортокоронарного шунтирования, почечная недостаточность, пересадка наиболее важных органов, паралич и др. Перечень болезней, риск заболевания которыми подлежит страхованию, определяет сам страховщик, причем у разных страховщиков перечень наименований болезней не один и тот же. Имущественное страхование Страхование средств наземного транспорта Риск повреждения или уничтожения (угона, кражи) наземного транспортного средства. Страхование средств воздушного транспорта Риск повреждения или уничтожения (угона, кражи) средства воздушного транспорта, включая моторы, мебель, внутреннюю отделку, оборудование и др. Страхование средств водного транспорта Риск повреждения или уничтожения (угона, кражи) средства водного транспорта, включая моторы, такелаж, внутреннюю отделку, оборудование и др. Страхование грузов Риск повреждения или уничтожения (пропажи) груза (товаров, багажа или иных грузов), независимо от способа его транспортировки. Страхование недвижимости и иного имущества Случаи рисков повреждения или уничтожения недвижимости многочисленны (эти же риски могут относиться и к другим видам застрахованного имущества – автомобилям, компьютерам и т. д.): 1) пожар (случайное возникновение и распространение огня по предмету, внутри предмета или с предмета на предмет), в том числе возникший вне застрахованного помещения; 2) взрыв газа (воздействие пламени, дыма, высокой температуры), в том числе возникший вне застрахованного помещения; 3) повреждение соседней недвижимости в результате пожара или взрыва, вследствие проведения правомерных действий по ликвидации пожара или же по вине страхователя; 4) взрыв котлов, топливохранилищ и топливопроводов, машин, аппаратов; 5) залив, произошедший вследствие аварии внутреннего водостока, водопроводных, отопительных и канализационных систем, в том числе произошедшей вне застрахованного помещения; 6) проникновение воды из соседних чужих помещений; 7) правомерные действия по ликвидации проникновения воды из соседних строений, помещений и сооружений, не принадлежащих страхователю; 8) внезапное воздействие природных явлений: а) необычные для данной местности выход подпочвенных вод, оседание и просадка грунта, продолжительные дожди и обильный снегопад; б) необычные для данной местности движения воздушных масс, ливни, затопления, град, наводнения, бури, вихри, смерчи, ураганы или иные опасные явления; в) необычные для данной местности морозы и обильные снегопады, горные обвалы (сход снежных лавин, камнепад), оползни; г) действие селя, удара молнии, землетрясения, цунами, извержения вулкана или действия подземного огня; 9) падение на недвижимость летательных объектов (самолетов, космических аппаратов и др.), их обломков, частей или перевозимых ими грузов; 10) падение на недвижимость деревьев; 11) падение на недвижимость обломков строений и конструкций (мачт, опор, перекрытий и т. д.); 12) наезд на застрахованное жилое помещение транспортных средств, управляемых третьими лицами; 13) столкновение, наезд, удар, падение, опрокидывание; 14) непреднамеренный бой стекол; 15) кража со взломом, грабеж, разбой; 16) противоправных действий третьих лиц вследствие хулиганства, разбоя, поджога, взрыва (поджог по настоящим правилам означает умышленное повреждение застрахованной квартиры путем применения огня); 17) другие риски. Страхование финансовых рисков Риск остановки производства или сокращение объема производства в результате оговоренных в страховом договоре событий. Риск потери работы (для физических лиц). Риск банкротства. Риск непредвиденных расходов. Риск неисполнения (ненадлежащего исполнения) договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке. Риск понесения застрахованным лицом судебных расходов (издержек). Риск иных событий. Титульное страхование Риск утраты права собственности на имущество (недвижимость, автомобили и т. д.). Страхование ответственности Страхование гражданской ответственности владельцев автотранспортных средств Риск нанесения ущерба третьим лицам в связи с использованием автотранспортного средства. Страхование гражданской ответственности перевозчика Риск нанесения застрахованным лицом, выступающим в качестве перевозчика, ущерба третьим лицам в связи с использованием средства транспорта. Страхование гражданской ответственности предприятий – источников повышенной опасности Риск нанесения окружающей природной среде и третьим лицам ущерба в связи с осуществлением застрахованным лицом деятельности, представляющей опасность для окружающих. Страхование профессиональной ответственности Риск нанесения ущерба третьим лицам в связи с осуществлением застрахованным лицом профессиональной деятельности. Сюда относятся: 1) врачебная деятельность (риск некачественной медицинской помощи (услуги), повлекший возникновение страхового случая – причинение вреда здоровью третьему лицу (пациенту); смерть третьего лица (пациента); наступившая инвалидность третьего лица (пациента); причинение вреда здоровью и жизни третьему лицу (пациенту) источником повышенной опасности); 2) архитектурная деятельность (риск ошибки и упущения при составлении планов, спецификаций, проектной и тендерной документации; риск упущений, допущенных при осуществлении авторского надзора за проведением строительно-монтажных работ; риск ошибок, допущенных вследствие неверного выбора расчетных нагрузок, правил и норм проектирования); 3) строительно-монтажная деятельность (риск ошибок, допущенных в ходе изготовления строительных материалов, конструкций, изделий; риск ошибок из-за использования материалов, деталей, узлов с внутренними, скрытыми дефектами, которые не могли быть обнаружены существующими методами объективного контроля); 4) деятельность аудиторов (риск ошибок, небрежности или упущения, нанесенный в результате, например, купли-продажи земельных участков, зданий, строений, сооружений, жилых и нежилых помещений и правами на них; дарения, обмена, мены земельных участков, зданий, строений, сооружений, жилых и нежилых помещений и прав на них; других сделок); 5) деятельность риелторов (риск убытков, непреднамеренно возникших в результате юридически неправильного оформления сделок, например продажи квартиры без согласия одного из прописанных в ней на момент совершения сделки граждан; признания сделки недействительной по решению суда вследствие непреднамеренного совершения ее риелтором с недееспособным гражданином или ограниченно дееспособным гражданином без согласия опекуна); 6) иные виды профессиональной деятельности, например нотариальная. Страхование ответственности за неисполнение обязательств Риск возникновения убытков, возникновения уплаты неустойки кредитору в связи с неисполнением (ненадлежащим исполнением) застрахованным обязательства, в том числе договорного обязательства. Социальные страховые риски, подлежащие обязательному социальному страхованию Федеральный закон «Об основах обязательного социального страхования» определяет виды социальных страховых рисков (страховых случаев): 1) необходимость получения медицинской помощи; 2) временная нетрудоспособность; 3) трудовое увечье и профессиональное заболевание; 4) материнство; 5) инвалидность; 6) наступление старости; 7) потеря кормильца; 8) признание безработным; 9) смерть застрахованного лица или нетрудоспособных членов его семьи, находящихся на его иждивении. Федеральный закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» определяет риск повреждения (утраты) здоровья или смерти застрахованного, связанный с исполнением им обязанностей по трудовому договору (контракту) и в иных установленных указанным Федеральным законом случаях. 6. Страховая сумма, страховая стоимостьСтраховая сумма – денежная сумма, которая установлена федеральным законом и (или) определена договором страхования и исходя из которой устанавливается размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового случая (ст. 10 Закон РФ «Об организации страхового дела в РФ»). Указанная в договоре страхования страховая сумма является: 1) денежной оценкой максимального размера обязательства страховщика по страховой выплате; 2) одним из существенных условий договора страхования. Размер страховой суммы можно устанавливать как отдельно по каждому риску, принятому на страхование, так и по каждому страховому случаю. Порядок установления страховой суммы в имущественном страховании и порядок установления страховой суммы в личном страховании различаются между собой. При осуществлении страхования имущества страховая сумма не может превышать его действительную стоимость (страховую стоимость) на момент заключения договора страхования (ст. 947 ГК РФ). Иными словами, страховая сумма в имущественном страховании зависит от действительной стоимости имущества. Действительную стоимость имущества в страховании называют страховой стоимостью. Например, действительная стоимость автомобиля – 500 тыс. рублей, эта цифра и является страховой стоимостью. Стороны не могут оспаривать страховую стоимость имущества, определенную договором страхования, за исключением случая, если страховщик докажет, что он был намеренно введен в заблуждение страхователем. Гражданским кодексом РФ предусмотрена ответственность за последствия страхования сверх страховой стоимости (ст. 951): 1) если страховая сумма, указанная в договоре страхования имущества или предпринимательского риска, превышает страховую стоимость, договор является ничтожным в той части страховой суммы, которая превышает страховую стоимость, при этом уплаченная излишне часть страховой премии возврату в этом случае не подлежит; 2) если в соответствии с договором страхования страховая премия вносится в рассрочку и к моменту установления вышеуказанных обстоятельств она внесена не полностью, оставшиеся страховые взносы должны быть уплачены в размере, уменьшенном пропорционально уменьшению размера страховой суммы; 3) если завышение страховой суммы в договоре страхования явилось следствием обмана со стороны страхователя, страховщик вправе требовать признания договора недействительным и возмещения причиненных ему этим убытков в размере, превышающем сумму полученной им от страхователя страховой премии. Та же ответственность предусмотрена и в том случае, когда страховая сумма превысила страховую стоимость в результате страхования одного и того же объекта у двух или нескольких страховщиков (двойное страхование). При этом сумма страхового возмещения, подлежащая выплате в этом случае каждым из страховщиков, сокращается пропорционально уменьшению первоначальной страховой суммы по соответствующему договору страхования. При осуществлении личного страхования страховая сумма устанавливается страховщиком по соглашению со страхователем, так как размер страховой суммы в личном страховании не ограничен законом и страховая сумма может быть установлена в любом размере. Размер страховой суммы, прописываемый в договоре страхования, как в имущественном, так и в личном страховании, определяется на основе согласия сторон договора добровольного страхования: страхователя и страховщика. При обязательном страховании страховая сумма в основном определена федеральным законом, вследствие чего ее размер не зависит от желаний страхователя и страховщика. Страховая выплата – денежная сумма, установленная федеральным законом и (или) договором страхования и выплачиваемая страховщиком страхователю, застрахованному лицу, выгодоприобретателю при наступлении страхового случая (ст. 10 Закон РФ «Об организации страхового дела в РФ»). Условиями страхования имущества и (или) гражданской ответственности в пределах страховой суммы может предусматриваться замена страховой выплаты (страхового возмещения) предоставлением имущества, аналогичного утраченному имуществу. Страховая выплата по договорам страхования производится в российской валюте (за исключением случаев, когда страховая выплата или страховое возмещение осуществляются предоставлением имущества, аналогичного утраченному имуществу) в соответствии с валютным законодательством РФ и принятыми в соответствии с ним нормативными правовыми актами органов валютного регулирования. В случае утраты, гибели застрахованного имущества страхователь, выгодоприобретатель вправе отказаться от своих прав на него в пользу страховщика в целях получения от него страховой выплаты (страхового возмещения) в размере полной страховой суммы. При осуществлении личного страхования страховая выплата (страховая сумма) производится страхователю или лицу, имеющим право на получение страховой выплаты (страховой суммы) по договору страхования, независимо от сумм, причитающихся им по другим договорам страхования, а также по обязательному социальному страхованию, социальному обеспечению и в порядке возмещения вреда. При осуществлении страхования жизни страховщик в дополнение к страховой сумме может выплачивать часть инвестиционного дохода в так называемом накопительном страховании. При расторжении договора страхования жизни, предусматривающего дожитие застрахованного лица до определенного возраста или срока либо наступления иного события, страхователю возвращается сумма в пределах сформированного в установленном порядке страхового резерва на день прекращения договора страхования (выкупная сумма). Организации и индивидуальные предприниматели обязаны предоставлять страховщикам по их запросам документы и заключения, связанные с наступлением страхового случая и необходимые для решения вопроса о страховой выплате, в соответствии с законодательством РФ. Гражданский кодекс РФ предусматривает основания для освобождения страховщика от выплаты страхового возмещения и страховой суммы (ст. 964). Страховщик освобождается от выплаты страхового возмещения и страховой суммы (если законом или договором страхования не предусмотрено иное), когда страховой случай наступил вследствие: 1) воздействия ядерного взрыва, радиации или радиоактивного заражения; 2) военных действий, а также маневров или иных военных мероприятий; 3) гражданской войны, народных волнений всякого рода или забастовок. Если договором имущественного страхования не предусмотрено иное, страховщик освобождается от выплаты страхового возмещения за убытки, возникшие вследствие изъятия, конфискации, реквизиции, ареста или уничтожения застрахованного имущества по распоряжению государственных органов. 7. Страховая премия (страховой взнос), страховой тарифПонятие страховой премии дано в ст. 954 ГК РФ. Страховая премия – это плата за страхование, которую страхователь (выгодоприобретатель) обязан уплатить страховщику в порядке и в сроки, которые установлены договором страхования. Согласно ст. 11 Закона РФ «Об организации страхового дела в РФ» страховая премия (страховые взносы) уплачивается страхователем в валюте РФ, за исключением случаев, предусмотренных валютным законодательством РФ и принятыми в соответствии с ним нормативными правовыми актами органов валютного регулирования. Размер страховой премии определяет страховщик согласно страховым тарифам. Страховой тариф, или тарифная ставка – это ставка страховой премии с единицы страховой суммы с учетом объекта страхования и характера страхового риска Такое определение страховому тарифу (страховой ставке) дает ст. 11 Закона РФ «Об организации страхового дела в РФ». Общепринято считать единицей страховой суммы денежную сумму 100 рублей. В обязательном страховании страховые тарифы устанавливаются в соответствии с федеральными законами о конкретных видах обязательного страхования. В добровольном страховании размер страхового тарифа определяется договором добровольного страхования по соглашению сторон (страхователя и страховщика) в рамках законодательства, но при этом страховой тариф рассчитывает страховщик, который является производителем страховой услуги. Рассчитывая страховой тариф (тарифную ставку) страховщик определяет себестоимость и стоимость страховой услуги. Страховой тариф (тарифная ставка) является основой страхового взноса (страховой премии), уплачиваемого страхователем за страховую услугу. Размер страхового взноса (страховой премии) должен быть достаточен для обеспечения размера прибыли страховщику. Так как из страховых взносов формируется страховой фонд, идущий на покрытие ущерба при наступлении страховых случаев, основное назначение страховых тарифов в добровольных видах страхования связано с определением и покрытием вероятной суммы ущерба страховщиком, приходящейся на единицу страховой суммы. Страховой тариф (тарифная ставка) в международной практике называется брутто-ставкой. Брутто-ставка по своей структуре состоит из двух частей: нетто-ставки и нагрузки. Для расчета страховых тарифов страховщик использует систему математических и статистических данных, которую принято называть актуарными расчетами. Методики расчёта тарифных ставок утверждены Федеральной службой страхового надзора (прежнее наименование – Росстрахнадзор). Общий принцип расчета нетто-ставки состоит в следующем. Методика расчёта нетто-ставки по каждому виду страхования, сводится к определению среднего показателя убыточности страховой суммы, за тарифный период (5 или 10 лет с поправкой на величину действия надбавки). В основе определения нетто-ставки по любому виду страхования лежит статистическая вероятность наступления страхового случая, которая подразумевает, что из некоторого количества объектов страхования только отдельные подвергаются страховому случаю. Согласно теории вероятностей вероятность события А, которую обозначают Р(А), определяют как отношение числа элементарных исходов М, благоприятствующих событию А, к их общему числу N: P(A) = M/N Так как вероятность выражается правильной дробью, в которой числитель меньше знаменателя, то М всегда меньше или в пределе равно N. При этом вероятность события А можно выразить в следующем виде: 0 ? Р(А) ? 1 Отсюда следует, что событие А считается невозможным, если Р(А) равно 0. Если же Р(А) равно 1, то это событие считается достоверным, состоявшимся. При достижении вероятности крайних значений (0 или 1) страхование на случай наступления данного события проводиться не может. В качестве примера произведем расчет на 100 застрахованных объектов. Предположим, что статистика страхования показывает: ежегодно 2 объекта из этого числа подвергаются страховому случаю. Оценим вероятность того, что в текущем году с любым из 100 застрахованных объектов произойдет страховой случай по формуле (1). Вероятность наступления страхового случая будет равна 0,02 или 2 %. Предположим, что в нашем примере каждый объект застрахован на страховую сумму в 300 рублей. При этом мы помним о том, что страховая сумма является максимальной суммой страховой выплаты за один объект. В имущественном страховании страховой суммой является действительная стоимость имущества, в страховании жизни – денежная сумма, которую назначает по своему желанию страхователь. Если бы каждый объект в нашем примере был застрахован на 300 рублей, то ежегодные страховые выплаты составили бы: 0,02 х 100 х 300 = 600 рублей (здесь: 0,02 – вероятность страхового случая, 100 – число застрахованных объектов, 300 – сумма страховой выплаты за один объект). Разделив вероятностную выплату на число застрахованных объектов, получим долю одного страхователя в страховом фонде. В нашем примере эта доля равна 6 рублей (600:100= 6 руб.). Именно такой страховой взнос (страховую премию) должен уплатить каждый страхователь при страховой сумме 300 рублей, чтобы компания имела достаточно средств для выплаты страхового возмещения. Если пересчитать нетто-ставку на единицу страховой суммы, то она будет равняться 2 рубля со 100 рублей страховой суммы: 0,02 х 100 = 2 руб. Нетто-ставка, как видно из примера, отражает степень риска страховщика по данному договору страхования. Нетто-ставка – это часть страхового тарифа, связанная с формированием фонда выплат страхового возмещения. При расчете тарифов страховщик обычно решает трудную задачу: при минимальном страховом тарифе обеспечить максимальный объём страховой ответственности. Поскольку нетто-ставка рассчитывается на основании статистической вероятности наступления страхового случая для некоторого количества объектов (100 застрахованных объектов – в нашем примере), на практике нетто-ставка корректируется на поправочный коэффициент Кn. Коэффициент Кn равен отношению средней величины страховой выплаты к средней величине страховой суммы на один договор: Кn = Св: Сс, где Св – средняя величина выплаты на один договор; Сс – средняя величина страховой суммы на один договор. Затем по формуле, определяющей «вероятность ущерба», рассчитывают нетто-ставку со 100 денежных единиц (д.е.) страховой суммы: Тnс = Р(А) х Кn * 100 д.е., (2) где Кnс – тарифная нетто-ставка; Р(А) – вероятность наступления страхового случая А; Кn – поправочный коэффициент. Данную формулу используют в следующих случаях: – при совершенствовании тарифных ставок по действующим видам страхования; – при расчете ставок по вновь вводимым страховым услугам. Представим формулу в развернутом виде  где Кв – количество выплат за то или иной период (обычно за год); Кд – количество заключенных договоров в данном году; Св – средняя выплата на один договор; Сс – средняя страховая сумма на один договор. В результате формула (2) принимает вид: (3) где В – общая сумма выплат страхового возмещения; С – общая страховая сумма застрахованных объектов. Формула (3) определяет показатель убыточности со 100 руб страховой суммы, что является основой уточнения нетто-ставок. После расчета нетто-ставки определяют размер брутто-ставки. Для этого к нетто-ставке прибавляют нагрузку. Нагрузка – это часть страхового тарифа, не связанная с формированием фонда выплат страхового возмещения. Нагрузка прибавляется к нетто-ставке для того, чтобы покрыть возможные непредвиденные расходы страховщика и такие расходы, как оплата труда работников страховых компаний, содержание зданий, приобретение офисного оборудования, расходы на рекламу и т. п. Расходы, как правило, устанавливаются в процентах к брутто-ставке. Величину нагрузки каждая страховая организация определяет индивидуально в соответствии с её объективными потребностями, тарифной политикой, задачами, решаемыми при тех или иных видах страхования, а также конкуренцией между страховыми компаниями. Размер брутто-ставки рассчитывают по формуле: Тб = Тн + НМВП (4) Где Тб – брутто-ставка; Тн – нетто-ставка; НМВП – нагрузка, руб. В данной формуле величины Тб, Тн, НМВП указаны в абсолютных величинах. Но так как многие расходы устанавливаются в процентах к брутто-ставке, то брутто-ставку определяют по формуле: Тб = Тн + Нмвп = Тн + Нмвп? + Ндх Тв где НМВП – статьи нагрузки, предусматриваемые в тарифе; Нд – доля статей нагрузки, закладываемых в тариф в процентах к брутто-ставке. Преобразуем формулу, тогда:  Если же все элементы нагрузки определяют в процентах к брутто-ставке, то величина НМВП'= 0. В этом случае формула (5) упрощается и принимает вид:  Расчет Тб по формуле (5) проводится без учета рисковой надбавки, которую при необходимости включают к нетто-ставке в рисковых видах страхования. Рисковая надбавка Тр предназначена для создания ежегодного фонда страхования в размерах, обеспечивающих выплату страхового возмещения при повышенных убытках при стихийных бедствиях. Употребляют также термины «процентная ставка» и «норма доходности». Например, выражение «норма доходности 30 %» означает, что при внесении по данному договору страхования 10 тыс. рублей страхователь (выгодоприобретатель) может получить 13 тыс. рублей. Процентные ставки подразделяются на эффективные и номинальные. Эффективная процентная ставка определяет размер дохода, получаемого в конце года при инвестировании единичной денежной суммы на 1 год. Номинальная годовая процентная ставка– совокупный размер дохода, получаемого за год при инвестировании единичной денежной суммы с начислением процентов через равные промежутки времени определенное количество раз в течение года по формуле сложных процентов с годовой процентной ставкой. Страховые тарифы по видам обязательного страхования устанавливаются в соответствии с федеральными законами о конкретных видах обязательного страхования. Страховой взнос – это страховая премия, внесенная в рассрочку, т. е. частями, причем сроки должны быть установлены договором страхования (ГК РФ 954). Договором страхования могут быть определены последствия неуплаты в установленные сроки очередных страховых взносов. Если страховой случай наступил до уплаты очередного страхового взноса, внесение которого просрочено, страховщик вправе при определении размера подлежащего выплате страхового возмещения по договору имущественного страхования или страховой суммы по договору личного страхования зачесть сумму просроченного страхового взноса. 8. ФраншизаПри оформлении договора страхования страховщик не всегда берет на себя риски страхователя в полном объеме. Часть риска страховщик может оставить на ответственности страхователя, предварительно согласовав с ним этот вопрос. Такой прием возможен за счет установления страховщиком франшизы. Франшиза – это предусмотренное условиями договора страхования освобождение страховщика от возмещения убытков, не превышающих определенный размер. Наиболее показательными примерами, которые четко поясняют, что такое франшиза на практике, являются договоры страхования автотранспорта. Транспорт – дорогостоящее имущество, которое часто попадает в аварийные ситуации, в результате чего его владелец терпит как значительные, так и незначительные убытки. Допустим, автомобиль с действительной стоимостью в 500 тыс. рублей застрахован по договору страхования, в котором страховая сумма обозначена так же в 500 тыс. рублей. Если автомобилю будет нанесен ущерб, то согласно договору страхования владельцу данного имущества (страхователю) должно быть выплачено страховое возмещение, отражающее реальные убытки, в пределах указанной страховой суммы. Если будет нанесен ущерб в 300 тыс. рублей, то страховщик выплатит эту сумму. Так, в течение действия договора страхования таких случаев может произойти несколько, и каждый раз страховщик будет выплачивать деньги в размере реального ущерба, но в пределах страховой суммы (в нашем примере – 500 тыс. рублей). Однако, как показывает практика, во время езды часто случаются незначительные повреждения автомобиля вроде разбитого бокового зеркальца, бокового стекла, или совершается кража «дворников» (стеклоочистителей), подфарника и иного, которые имеют небольшую стоимость. По законам страхования, для того чтобы получить страховое возмещение, страхователь должен документально подтвердить произошедший страховой случай. Для возможности оформления документов он должен вызвать на место происшествия органы ГИБДД, известить страховщика, страхового комиссара и т. д. Представив временные и трудовые затраты, страхователь решает, что, чем производить все указанные действия, проще пойти и купить зеркальце, подфарник и иное и не обращаться в страховую фирму. Предусматривая такие ситуации, страховщик при оформлении договора страхования предлагает страхователю оплачивать незначительные (мелкие) ущербы за счет его, страхователя, средств, т. е. предлагает часть риска взять на ответственность страхователя. Если страхователь согласен, в договоре страхования пишут размер франшизы. Франшиза подразделяется на условную и безусловную. Условная франшиза назначается для тех случаев, когда страховщик согласно договору страхования не будет выплачивать компенсацию за убытки, не превышающие франшизу. Например, если франшиза назначена в размере 5 % и стоимость украденного подфарника не превышает этого процента, то страхователь купит его сам, не обращаясь в страховую компанию. Но если реальный размер ущерба будет составлять больше 5 %, то страхователь обратится к страховщику, и тот выплатит деньги. Безусловная франшиза назначается в тех случаях, когда страховщик, возмещая ущерб, вычтет франшизу из суммы страхового возмещения. Стороны договора (страхователь и страховщик) устанавливают размер франшизы, согласовывая ее размер друг с другом (1 % и более или менее), во время составления договора страхования. Устанавливая франшизу, страховщик может снизить страховой тариф, а страхователь в течение действия договора страхования будет самостоятельно нести ответственность за часть риска. 9. СуброгацияСуброгация – переход к страховщику прав страхователя на возмещение ущерба (ст. 965 ГК РФ). К страховщику, выплатившему страховое возмещение (если договором имущественного страхования не предусмотрено иное), переходит в пределах выплаченной суммы право требования, которое страхователь (выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования. Например, сосед залил застрахованную квартиру другого соседа, проживающего этажом ниже, тем самым нанес материальный ущерб. Страховщик выплатил страхователю (соседу, которого залили) страховое возмещение в размере реального ущерба – 30 тыс. рублей. После этого страховщик предъявляет право суброгации к соседу – причинителю ущерба, который обязан выплатить страховщику указанные 30 тыс. рублей. Перешедшее к страховщику право требования осуществляется им с соблюдением правил, регулирующих отношения между страхователем (выгодоприобретателем) и лицом, ответственным за убытки. Страхователь (выгодоприобретатель) (в приведенном примере – сосед, которого залили) обязан передать страховщику все документы и доказательства и сообщить ему все сведения, необходимые для осуществления страховщиком перешедшего к нему права требования. Если страхователь (выгодоприобретатель) получает от страховщика страховое возмещение, но отказывается передать ему документы и сведения о произошедшем страховом случае, доказывающие вину лица, ответственного за убытки (живущего выше соседа – причинителя ущерба), то страховщик освобождается от выплаты страхового возмещения полностью или в соответствующей части и вправе потребовать от страхователя возврата излишне выплаченной суммы возмещения. Условие договора, исключающее переход к страховщику права требования к лицу, умышленно причинившему убытки, ничтожно. 10. Страховые резервыДля обеспечения исполнения обязательств по страхованию, перестрахованию страховщики в порядке, установленном нормативным правовым актом органа страхового регулирования, формируют страховые резервы (ст. 26 Закона РФ «Об организации страхового дела в РФ»). Средства страховых резервов используются исключительно для осуществления страховых выплат, они не подлежат изъятию в федеральный бюджет и бюджеты иных уровней бюджетной системы РФ. Страховщики вправе инвестировать и иным образом размещать средства страховых резервов в порядке, установленном нормативным правовым актом органа страхового регулирования (Росстрахнадзора). Размещение средств страховых резервов должно осуществляться на условиях диверсификации, возвратности, прибыльности и ликвидности. При осуществлении страхования объектов личного страхования, а именно при страховании жизни (в накопительных видах страхования), страховщик вправе предоставить страхователю – физическому лицу заем в пределах страхового резерва, сформированного по договору страхования, заключенному на срок не менее 5 лет. Страховая организация вправе формировать фонд предупредительных мероприятий в целях финансирования мероприятий по предупреждению наступления страховых случаев (Письмо Минфина РФ от 15 апреля 2002 г. № 24–00/КП-51 «О резерве предупредительных мероприятий»). Состав и порядок формирования страховых резервов определены в Правилах формирования страховых резервов по страхованию иному, чем страхование жизни (утвержденных приказом Минфина РФ от 11 июня 2002 г. № 51н). Действие данных Правил не распространяется на страховые медицинские организации в части операций по обязательному медицинскому страхованию. Расчет страховых резервов производится страховщиком на основании Положения о формировании страховых резервов по страхованию иному, чем страхование жизни. Каждый конкретный страховщик обязан разработать и утвердить такое Положение и представить его в Федеральную службу страхового надзора. Федеральная служба страхового надзора разработала примерное Положение о формировании страховых резервов по страхованию иному, чем страхование жизни (Приложение к Письму Минфина РФ от 18 октября 2002 г. № 24–08/13), на основании которого страховщики разрабатывают свое Положение. Страховщики формируют страховые резервы по следующим видам страхования («иным, чем страхование жизни», так как в страховании жизни действуют другие положения и правила): 1) страхование от несчастных случаев; 2) добровольное медицинское страхование; 3) медицинское страхование граждан, выезжающих за рубеж; 4) страхование воздушных судов; 5) комбинированное страхование автотранспортных средств; 6) страхование строений и квартир, принадлежащих гражданам; 7) страхование ракет космического назначения; 8) страхование финансовых рисков; 9) страхование ответственности аудиторов; Правила формирования страховых резервов по страхованию иному, чем страхование жизни устанавливают состав и порядок формирования страховых резервов (расчет (оценку) величины страховых резервов, являющихся выраженной в денежной форме оценкой обязательств страховщика по обеспечению предстоящих страховых выплат) по договорам страхования, сострахования и договорам, принятым в перестрахование, относящимся к страхованию иному, чем страхование жизни. Страховые резервы включают: 1) резерв незаработонной премии (РНП); 2) резервы убытков; 3) резерв заявленных, но неурегулированных убытков (РЗУ); 4) резерв произошедших, но незаявленных убытков (РПНУ); 5) стабилизационный резерв (СР); 6) резерв выравнивания убытков по обязательному страхованию гражданской ответственности владельцев транспортных средств (резерв выравнивания убытков); 7) резерв для компенсации расходов на осуществление страховых выплат по обязательному страхованию гражданской ответственности владельцев транспортных средств в последующие годы (стабилизационный резерв по обязательному страхованию гражданской ответственности владельцев транспортных средств); 8) иные страховые резервы (п. 6 Правил). Резерв незаработанной премии – это часть начисленной страховой премии (взносов) по договору, относящаяся к периоду действия договора, выходящему за пределы отчетного периода, (незаработанная премия), предназначенная для исполнения обязательств по обеспечению предстоящих выплат, которые могут возникнуть в следующих отчетных периодах. Резерв заявленных, но неурегулированных убытков является оценкой не исполненных или исполненных не полностью на отчетную дату (конец отчетного периода) обязательств страховщика по осуществлению страховых выплат, включая сумму денежных средств, необходимых страховщику для оплаты экспертных, консультационных или иных услуг, связанных с оценкой размера и снижением ущерба (вреда), нанесенного имущественным интересам страхователя, (расходы по урегулированию убытков), возникших в связи со страховыми случаями, о факте наступления которых в установленном законом или договором порядке заявлено страховщику в отчетном или предшествующих ему периодах. Резерв произошедших, но незаявленных убытков, является оценкой обязательств страховщика по осуществлению страховых выплат, включая расходы по урегулированию убытков, возникших в связи со страховыми случаями, происшедшими в отчетном или предшествующих ему периодах, о факте наступления которых в установленном законом или договором порядке не заявлено страховщику в отчетном или предшествующих ему периодах. Стабилизационный резерв является оценкой обязательств страховщика, связанных с осуществлением будущих страховых выплат в случае образования отрицательного финансового результата от проведения страховых операций в результате действия факторов, не зависящих от воли страховщика, или в случае превышения коэффициента состоявшихся убытков над его средним значением. Коэффициент состоявшихся убытков рассчитывается как отношение суммы произведенных в отчетном периоде страховых выплат по страховым случаям, произошедшим в этом периоде, резерва заявленных, но неурегулированных убытков и резерва произошедших, но незаявленных убытков, рассчитанных по убыткам, произошедшим в этом отчетном периоде, к величине заработанной страховой премии за этот же период. Резерв выравнивания убытков формируется в течение первых трех лет с момента введения в действие обязательного страхования гражданской ответственности владельцев транспортных средств (т. е. с 1 июля 2003 года) и является, оценкой обязательств страховщика, связанных с осуществлением будущих страховых выплат в случае превышения коэффициента состоявшихся убытков над его расчетной величиной. Стабилизационный резерв по обязательному страхованию гражданской ответственности владельцев транспортных средств формируется для компенсации расходов страховщика на осуществление страховых выплат в последующие годы при осуществлении обязательного страхования гражданской ответственности владельцев транспортных средств и является оценкой обязательств страховщика, связанных с осуществлением будущих страховых выплат в случае образования отрицательного финансового результата от проведения обязательного страхования гражданской ответственности владельцев транспортных средств в результате действия факторов, не зависящих от воли страховщика. Страховщик рассчитывает страховые резервы на отчетную дату (конец отчетного периода) при составлении бухгалтерской отчетности. Расчет страховых резервов производится на основании данных учета и отчетности страховщика на основе информации, содержащейся в следующих журналах, которые Страховщик обязан вести: 1) Журнал учета заключенных договоров страхования (сострахования); 2) Журнал учета убытков и досрочно прекращенных договоров страхования (сострахования); 3) Журнал учета договоров, принятых в перестрахование; 4) Журнал учета убытков по договорам, принятым в перестрахование. Страховщик рассчитывает долю участия перестраховщиков в страховых резервах по страхованию иному, чем страхование жизни, одновременно с расчетом страховых резервов. При этом доля перестраховщика (перестраховщиков) определяется по каждому договору (группе договоров) в соответствии с условиями договора (договоров) перестрахования. Документы, содержащие данные, необходимые для расчета страховых резервов на каждую отчетную дату по каждому договору, подлежат хранению страховщиком не менее 5 лет с даты полного исполнения обязательств по договору. Для расчета страховых резервов договоры распределяются по следующим учетным группам: – учетная группа 1. Страхование (сострахование) от несчастных случаев и болезней; – учетная группа 2. Добровольное медицинское страхование (сострахование); – учетная группа 3. Страхование (сострахование) пассажиров (туристов, экскурсантов); – учетная группа 4. Страхование (сострахование) граждан, выезжающих за рубеж; – учетная группа 5. Страхование (сострахование) средств наземного транспорта; – учетная группа 6. Страхование (сострахование) средств воздушного транспорта; – учетная группа 7. Страхование (сострахование) средств водного транспорта; – учетная группа 8. Страхование (сострахование) грузов; – учетная группа 9. Страхование (сострахование) товаров на складе; – учетная группа 10. Страхование (сострахование) урожая сельскохозяйственных культур; – учетная группа 11. Страхование (сострахование) имущества, кроме перечисленного в учетных группах 5—10, 12; – учетная группа 12. Страхование (сострахование) предпринимательских (финансовых) рисков; – учетная группа 13. Добровольное страхование (сострахование) гражданской ответственности владельцев автотранспортных средств; – учетная группа 13.1. Обязательное страхование (сострахование) гражданской ответственности владельцев транспортных средств; – учетная группа 14. Страхование (сострахование) гражданской ответственности перевозчика; – учетная группа 15. Страхование (сострахование) гражданской ответственности владельцев источников повышенной опасности, кроме указанного в учетной группе 13; – учетная группа 16. Страхование (сострахование) профессиональной ответственности; – учетная группа 17. Страхование (сострахование) ответственности за неисполнение обязательств; – учетная группа 18. Страхование (сострахование) ответственности, кроме перечисленного в учетных группах 13–17; – учетная группа 19. Договоры, принятые в перестрахование, кроме договоров перестрахования, в соответствии с условиями которых у перестраховщика возникает обязанность по возмещению заранее установленной ответственности (п. 14 Правил). 11. Страховой портфель страховщикаОбязательства, принятые страховщикам по договорам страхования в современном страховании называются страховым портфелем (ст. 25 Закона РФ «Об организации страхового дела в РФ»). Страховщик может передать страховой портфель (обязательства, принятые им по договорам страхования) одному страховщику или нескольким страховщикам (замена страховщика), имеющим лицензии на осуществление тех видов страхования, по которым передается страховой портфель, и располагающим достаточными собственными средствами, т. е. соответствующими требованиям платежеспособности с учетом вновь принятых обязательств. Передача страхового портфеля осуществляется в порядке, установленном законодательством РФ. Передача страхового портфеля не может осуществляться в случаях: 1) заключения договоров страхования, подлежащих передаче, с нарушением законодательства РФ; 2) несоблюдения страховщиком, принимающим страховой портфель, установленных законом требований финансовой устойчивости; 3) отсутствия выраженного в письменной форме согласия страхователей, застрахованных лиц на замену страховщика; 4) отсутствия в лицензии, выданной страховщику, принимающему страховой портфель, указания вида страхования, по которому были заключены договоры страхования; 5) отсутствия у страховщика, передающего страховой портфель, активов, принимаемых для обеспечения страховых резервов (за исключением случаев несостоятельности (банкротства)). Одновременно с передачей страхового портфеля осуществляется передача активов в размере страховых резервов, соответствующих передаваемым страховым обязательствам. В случае, если правила страхования страховщика, принимающего страховой портфель, не соответствуют правилам страхования страховщика, передающего страховой портфель, изменения условий договоров страхования должны быть согласованы со страхователем. |

|

||